ČNB zmírnila podmínky pro hypotéky

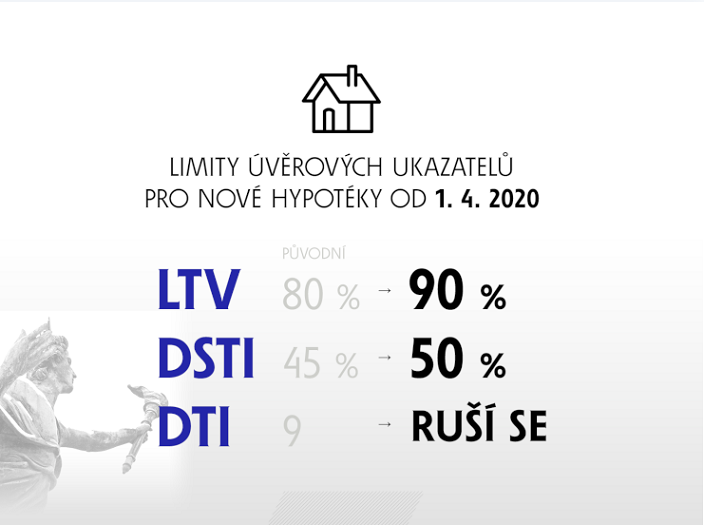

Zvýšení LTV z 80% na 90%, zvýšení DSTI ze 45% na 50% a zrušení parametru DTI. Přestože ČNB zmírnila tyto parametry s platností od 1/4/2020, nejedná se o apríl. Na hypotéky tak nově dosáhne mnohem více zájemců o vlastní bydlení.

Centrální banka reagovala zmírněním podmínek pro získání hypotéky na probíhající krizi koronaviru, která de facto zmrazila realitní trh a úvěrování nemovitostí.

"V minulosti jsme reagovali na uvolněné úvěrové standardy a nadměrně optimistická očekávání zpřísněním hypotečních ukazatelů. Teď, kdy je ekonomika zasažená pandemií koronaviru, se ale mohou stát takto nastavené úvěrové standardy nadměrně přísnými. Proto jsme učinili naše dnešní rozhodnutí," uvedl guvernér Jiří Rusnok.

Co se mění?

LTV (Loan To Value): Banky žadatelům o hypotéku nově půjčí až 90% ze zástavní hodnoty nemovitosti. Do 31/3/2020 byl tento limit o 10% nižší (max. 80%), přičemž banky mohly ve výjimečných případech (max. 15% úvěrového portfolia) povolit i vyšší LTV. Tzv. 90% hypotéky byly ale s výraznou úrokovou přirážkou. Zvýšení LTV se netýká investičních hypoték, tedy hypotéka na pronájem bude nadále dostupná pouze s nižším LTV. Naopak při refinancování hypotéky bude možné rychleji vyvázat ze zástavy druhou nemovitost (pakliže jste za původní úvěr ručili dvěma nemovitostmi).

DSTI (Debt Service To Income): Nově na splátky hypotéky bude možné měsíčně použít až 50% příjmů. Doposud přitom banky mohly kalkulovat max. se 45%, což snižovalo úvěrové možnosti klientů o stovky tisíc korun.

DTI (Debt To Income): Parametr celkového dluhu vůči ročním příjmům dlužníka se ruší. Doposud mohly banky klientům půjčit max. devítinásobek ročních příjmů.

Nevíte si rady?

Výši hypotéky si můžete snadno a rychle spočítat v naší hypoteční kalkulačce. Se získáním úvěru na bydlení Vám ochotně pomůže náš hypoteční poradce.