Co je to likvidita investice?

Jedním z důležitých pojmů, který byste měli vzít v potaz, pokud začínáte investovat, je likvidita, která popisuje schopnost proměnit aktivum na hotovost. V následujících řádcích se blíže podíváme na to, co to likvidita je a jaké investiční nástroje jsou spojeny s nízkou a vysokou likviditou.

Co je likvidita investice?

„Likvidita představuje schopnost přeměnit určité aktivum na peníze. Jinými slovy likvidita investice vypovídá o tom, jak rychle je možné danou investici proměnit v hotovost. Různé typy investic jsou spojeny s různou mírou likvidity. Čím vyšší má daná investice likviditu, tím snadněji a rychleji ji můžete měnit na peníze. Likvidita společně s rizikem a návratností investice tvoří takzvaný investiční trojúhelník, který pomáhá se stanovením investičních cílů. Je třeba mít na paměti, že při žádném typu investice není možné současně dosáhnout maximální návratnosti, minimálního rizika a vysoké likvidity. Každý investor by měl každému ze tří faktorů přikládat důležitost na základě osobního rizikového profilu,“ říká Petr Jermář, specialista na finance z portálu banky.cz.

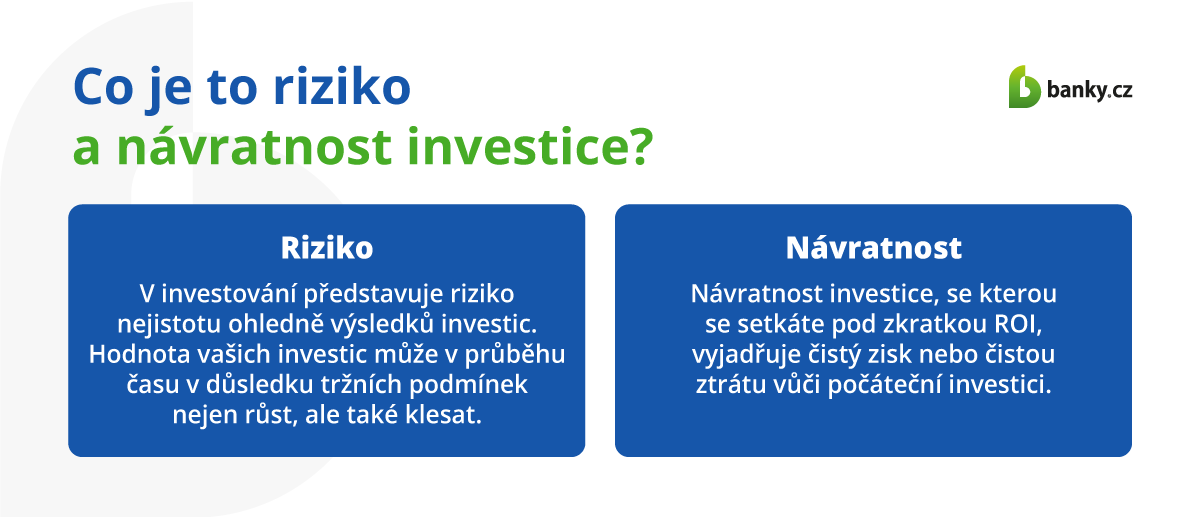

Co je to riziko a návratnost investice?

Další vrcholy investičního trojúhelníku tvoří riziko a návratnost. Pojďme si tyto důležité investiční pojmy ve zkratce přiblížit.

- Riziko: V investování představuje riziko nejistotu ohledně výsledků investic. Hodnota vašich investic může v průběhu času v důsledku tržních podmínek nejen růst, ale také klesat. Více o riziku investic se dočtete v článku Rizikovost investice v roce 2024 - co ji ovlivňuje a jak ji řídit.

- Návratnost: Návratnost investice, se kterou se setkáte pod zkratkou ROI, vyjadřuje čistý zisk nebo čistou ztrátu vůči počáteční investici. Více o návratnosti investice se dozvíte v našem článku, který tomuto tématu věnujeme.

Proč je likvidita při investování důležitá?

Likvidita je důležitým ukazatelem vzhledem k tomu, že umožňuje dosáhnout vašich dlouhodobých i krátkodobých investičních cílů. Myslete na to, že i když se některé investiční nástroje vyznačují vysokou likviditou, například akcie nebo dluhopisy, může být pro vás přeměna těchto aktiv na hotovost nevýhodná vzhledem k potenciálu růstu aktiva v budoucnu. Odborníci doporučují do akcií a cenných papírů podobného typu investovat alespoň s pětiletým investičním horizontem.

Jaké typy investic mají nejvyšší likviditu?

„Investice s vysokou likviditou jsou ty, které můžete snadno prodat bez ztráty hodnoty nebo většího úsilí. Mezi investice s vysokou likviditou patří například akcie nebo investiční fondy, které je zpravidla možné převést na peníze už během několika dní. Naopak poměrně nízkou likviditou se vyznačují investice do nemovitostí. V současné době se průměrná doba prodeje nemovitosti pohybuje okolo půl roku,“ říká Petr Jermář, specialista na finance z portálu banky.cz.

Online srovnání podílových fondů

Rozdělení investičních nástrojů podle likvidity

Likviditu jednotlivých investičních nástrojů je možné rozdělit do tří skupin, a sice na likvidní aktiva neboli investice s vysokou likviditou, středně likvidní aktiva a nelikvidní aktiva, tedy investice, které se nedají snadno prodat nebo směnit na hotovost.

| Investiční nástroj | Stupeň likvidity | Komentář |

| Hotovost likvidita | Likvidní aktivum | Jedná se o nejlikvidnější aktivum vůbec |

| Státní dluhopisy likvidita | Likvidní aktivum | Je možné je okamžitě prodat za hotovost na sekundárním trhu |

| Termínované vklady likvidita | Likvidní aktivum | K penězům uloženým na termínovaném vkladu se můžete dostat okamžitě před datem splatnosti, je ale třeba počítat s pokutou |

| Akcie likvidita | Likvidní aktivum | Akcie je možné na burze prodat takřka okamžitě, je zde však riziko nižší prodejní ceny než nákupní |

| Kryptoměny likvidita | Likvidní aktivum | Kryptoměny jsou obchodované na kryptoměnových burzách, kde je můžete snadno prodat, ovšem s rizikem velké ztráty |

| Korporátní dluhopisy likvidita | Středně likvidní aktiva | Mnoho typů dluhopisů je poměrně likvidních, může se ale stát, že cenný papír prodáte za nižší cenu, než za kterou jste ho koupili |

| Zlato likvidita | Středně likvidní aktivum | Zlato patří k poměrně likvidním investičním nástrojům, vzhledem k tomu, že řada obchodníků nabízí výkup zlata |

| Fondy obchodovatelné na burze (ETF) | Středně likvidní aktivum | Jedná se o investiční fondy obchodovatelné jako akcie na veřejných burzách, je možné je poměrně snadno prodat, existuje ale opět riziko prodeje se ztrátou |

| Podílové fondy likvidita | Středně likvidní aktivum | O něco méně likvidní než akcie a EFT jsou podílové fondy, které obvykle není možné prodat okamžitě |

| Nemovitosti likvidita | Nelikvidní aktivum | Prodej nemovitosti může trvat měsíce a v některých případech i roky |

| Sběratelské předměty likvidita | Nelikvidní aktivum | Starožitnosti, šperky nebo obrazy mohou být obtížně prodejné, kupce je mnohdy třeba hledat dlouho |

Jaké jsou výhody a nevýhody investic s vysokou likviditou?

Klíčovou výhodou vysoce likvidních aktiv je pochopitelně možnost okamžitě je prodat a získat potřebné finance. Tato vlastnost se vám může hodit v případě neočekávaných výdajů. Na druhou stranu ale obecně platí, že čím je investiční nástroj likvidnější, tím méně se jeho hodnota v čase zvyšuje. Pokud bychom se podívali například na nejlikvidnější aktivum ze všech – hotovost, zjistili bychom, že jeho hodnota v průběhu času klesá vzhledem k inflaci. O tom, jak se vyvíjela inflace v posledních čtyřech letech, se více dozvíte v článku Aktuální a historický vývoj inflace.

Kombinace likvidních a nelikvidních investičních nástrojů

Základem investiční strategie by měla být diverzifikace investičního portfolia, která by měla být založená jak na kombinaci různých aktiv, tak i na kombinaci aktiv s nízkou a vysokou likviditou. Díky takto složenému portfoliu je možné dosáhnout dlouhodobých cílů. Kombinace investičních nástrojů s odlišnou likviditou je totiž klíčem k vyvážení portfolia a je možností, jak dosáhnout kompromisu mezi rizikem a výnosem.

Proč mít při investování vytvořenou rezervu?

Ať už ve vašem portfoliu převažují aktiva s vysokou nebo nízkou likviditou, vždy byste měli mít vytvořenou dostatečnou rezervu na neočekávané výdaje, abyste nemuseli měnit investiční strategii. Odborníci se totiž shodují na tom, že má změna investiční strategie v nastaveném investičním horizontu ve většině případů negativní vliv na investiční portfolio. Rezervu, kterou máte vyčleněnou na načekané výdaje, používejte jen v případě nouze, když ji použijete, tak ji co nejdříve doplňte. Hotovost nenechávejte ležet ladem na bankovním účtu, kde se nijak neúročí, ale raději využijte spořicí účet.

Podívejte se na srovnání nejlepších spořicích účtů pro rok 2024.