Co ovlivňuje cenu pojištění schopnosti splácet

Zvažujete pojištění schopnosti splácet, ale nejste si jisti, co všechno ovlivňuje jeho cenu? V tomto článku se podíváme na klíčové faktory, které určují, kolik za pojištění zaplatíte. Dozvíte se také, jak se liší pojištění sjednané samostatně, pojištění v rámci balíčku s úvěrem a jaké jsou výhody a nevýhody každé možnosti. Ať už jste zaměstnanec, nebo OSVČ, pomůžeme vám zorientovat se v nabídce pojištění, a najít nejvhodnější řešení pro zajištění vašeho zadlužení.

Co si z článku odnést?

- Cena pojištění schopnosti splácet závisí na více faktorech, jako je výše pojistné částky, rozsah krytí, zdravotní stav a délka trvání pojištění.

- Pojištění sjednané samostatně nabízí větší flexibilitu než balíček s úvěrem, ale může být dražší.

- Pojistné plnění je často omezené a nevztahuje se na všechny situace, kdy nejste schopni splácet.

- Životní pojištění může být pro některé klienty výhodnější alternativou. Vyplatit se může i kombinace obou pojištění, zejména jste-li ve vyšším věku.

- Srovnání nabídek a pečlivé zvážení podmínek jsou klíčové pro výběr vhodného pojištění, ať už uvažujete o hypotéce, úvěru ze stavebního spoření nebo o běžné spotřebitelské půjčce od banky i nebankovní společnosti.

Co kryje pojištění schopnosti splácet

„Pojištění schopnosti splácet kryje klienta v případě nenadálých životních událostí. Nejčastěji pracovní neschopnost, invalidita, ztráta zaměstnání, ošetřování člena rodiny, dlouhodobá hospitalizace nebo úmrtí. Konkrétní rozsah krytí se liší podle zvoleného produktu a pojišťovny. V případě nemoci nebo ztráty zaměstnání kryje pojištění jen několik splátek. U úmrtí a invalidity (často až III. stupně) může pojišťovna doplatit celý zbytek dluhu,“ vysvětluje Miroslav Čejka, specialista na pojištění Hyponamíru.cz.

Balíček k úvěru nebo samostatné pojištění?

Pojištění pro případ ztráty schopnosti splácet má dvě základní podoby.

- Tou častější je balíček v podobě úvěru a k němu sjednaného pojištění, kdy celý balíček zřizujete v bance či v nebankovce, a to zároveň s úvěrem. Úvěrem spotřebitelským, ale lze i s podnikatelským. Většinou máte na výběr mezi půjčkou s pojištěním a půjčkou bez pojištění. Za pojištění vám poskytovatel často sníží úrok, ale to neznamená, že by výsledné RPSN bylo nižší. Právě naopak.

- Druhá podoba je samostatné pojištění schopnosti splácet, bez návaznosti na konkrétní úvěr. Sjednáváte si jej v pojišťovně poté, co jste si sjednali půjčku.

A která varianta je lepší? Záleží vždy na ceně, podmínkách a na pojistném krytí, které se v rámci obou variant dají sjednat. Někdy je nejlepší nabídka součástí balíčku, jindy najdete lepší pojistku u jiné pojišťovny, než kterou zahrnuje balíček.

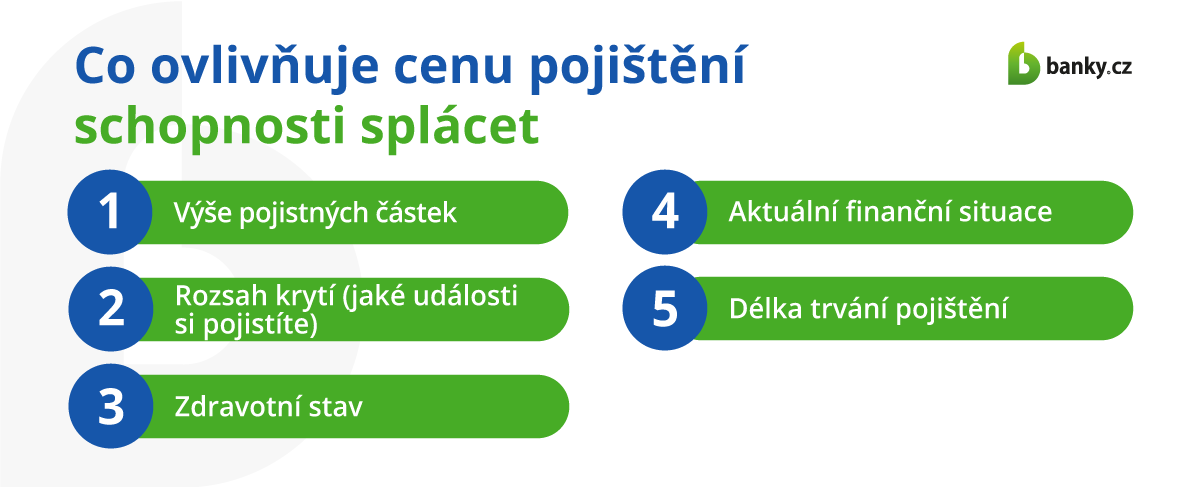

Co ovlivňuje cenu pojištění schopnosti splácet

Faktory ovlivňující cenu pojištění schopnosti splácet úvěr jsou poměrně pestré. Ale jen v případě, že si pojištění sjednáváte sami za sebe, nikoliv jako balíček u banky: půjčka s pojištěním. U balíčků totiž bývá cena nastavena „natvrdo“, většinou jako procento z měsíční splátky úvěru. A „natvrdo“ jsou nastaveny i podmínky sjednání pojištění a krytí konkrétních událostí.

Od této situace odhlédněme, a zaměřme se na samostatné pojištění, kdy si sice vezmete úvěr u banky či úvěr u nebankovní společnosti, ale pojistíte si jej sami, vlastní cestou. Zde se do ceny pojištění promítnou následující faktory a parametry:

- výše pojistných částek

- rozsah krytí (jaké události si pojistíte)

- zdravotní stav

- aktuální finanční situace

- délka trvání pojištění.

Jak se vyplácí pojistné plnění? A komu vlastně?

Pojistné plnění z pojištění schopnosti splácet se vyplácí podle toho, jak bylo sjednáno. Jestliže jste sáhli po balíčku úvěr plus pojištění, pravděpodobně bude pojistné plnění vinkulováno na poskytovatele úvěru. Co to znamená? Že z pojištění neuvidíte ani korunu, vše se vyplatí přímo poskytovateli půjčky.

V opačném případě, kdy nesjednáváte balíček, ale samostatné pojištění, může chodit pojistné plnění vám. A jestli ho použijete na úhradu splátek, nebo jakkoliv jinak, už bude jen a jen na vás. Pozor: i v samostatně sjednávaném pojištění se může objevit vinkulace. To si vždycky pohlídejte.

Kolik toho za vás pojišťovna uhradí?

Pojištění schopnosti splácet má poměrně omezená pojistná plnění. A to jak částkou, tak i počtem výplat nebo doby trvání výplaty z jedné pojistné události. A na to je potřeba si dát pozor, když o pojištění schopnosti splácet uvažujete a hledáte, které si sjednat.

Nejčastěji se setkáte s modelem pojistného plnění, kde pojišťovna uhradí:

- maximálně 12 splátek z důvodu pracovní neschopnosti za celou dobu splácení úvěru (resp. trvání pojištění)

- maximálně 12 splátek z důvodu ztráty zaměstnání

- maximálně 12 splátek z důvodu ošetřování člena rodiny

- maximálně 1 splátka z důvodu hospitalizace

- doplacení celého úvěru, pokud je pojistnou událostí úmrtí, invalidita III. (a někdy i II. stupně), přiznání průkazu ZTP/P.

Možná jste nevěděli: někteří poskytovatelé půjček automaticky pojišťují smrt dlužníka. Co to znamená? Pokud klient jejich půjčky zemře, společnost na vlastní náklady půjčku „odepíše“, do dědického řízení dluh nepřechází. Zdaleka však nejde o běžnou praxi.

Podmínky sjednání jsou většinou jasně vymezené

Pojištění schopnosti splácet si pojišťovny nastavují dle své obchodní politiky. To platí i o podmínkách sjednání. Vždycky k nim bude patřit:

- věk – někde lze sjednat do 60 let, někde až do 70

- zdravotní stav – většinou nesmíte být v žádném stupni invalidity a nesmíte mít průkaz TP, ZTP, ZTP/P

- vyloučeno bývá pobírání příspěvku na péči

- některé pojišťovny přidávají k podmínkám i absenci onkologického onemocnění a/nebo hospitalizace za poslední rok.

I toto pojištění má svou čekací dobu, karenční dobu

I na pojištění schopnosti splácet se může vztahovat čekací doba (ale není to pravidlem). U ztráty zaměstnání je to až 90 dní (tzn., že pokud o práci přijdete dřív než 90 dní od počátku doby pojištění, nebude se plnit). U ošetřování člena rodiny to může být i 60 dní, u hospitalizace až měsíc.

Pak je tu karenční doba. To znamená, že některé pojišťovny začnou plnit například až po 30 dnech trvání pracovní neschopnosti nebo až po 2 měsících trvání nezaměstnanosti. Najdete ale i takové pojištění, které plní hned od prvního dne. Porovnání pojistek proto věnujte zvýšenou pozornost.

I tady najdete výluky

Co se výluk týká, jsou obdobné jako u všech ostatních pojistek. Pojišťovna vám nic nevyplatí (nebo výplatu sníží), pokud bude pojistná událost následkem:

- jednání pod vlivem alkoholu nebo jiných omamných a návykových látek

- dlouhodobého požívání alkoholu nebo návykových látek – nemoci vyvolané tímto životním stylem

- aktivní účasti na nepokojích, teroristických akcích a sabotážích

- chronických bolestí zad

- sebevraždy nebo pokusu o sebevraždu ve stanovené době od počátku pojištění

- zatajení, že nesplňujete některou z podmínek pojištění.

Online sjednání pojištění schopnosti splácet

Jen pro zaměstnance, nebo i pro OSVČ?

Je pojištění schopnosti splácet vhodné i pro samostatně výdělečně činné osoby? Záleží na okolnostech. Blíže se o tom zmiňuje Alice Tomanová, ředitelka úseku pojištění společnosti Broker Trust:

„Pojištění schopnosti splácet může být výhodné i pro OSVČ. Nabízí totiž finanční jistotu v případě nemoci, úrazu nebo jiné negativní události, která by znemožnila generovat příjem. Některé pojišťovny nabízejí speciální produkty pro OSVČ, zohledňující jejich specifické potřeby a rizika. Obecně ale OSVČ doporučujeme kvalitní životní pojištění, které může být ve výsledku dostatečné i v období splácení vyššího úvěru.“

Výhody pojištění schopnosti splácet

- pojišťovna uhradí veškerý zbývající dluh, pokud dojde na velmi negativní událost (úmrtí, invalidita)

- pojišťovna uhradí několik splátek, když onemocníte, přijdete o práci nebo dlouhodobě zůstanete doma s nemocným členem rodiny

- poskytovatel může snížit úrokovou sazbu půjčky výměnou za sjednání pojištění

- ochrana pro případ opravdu vážných životních událostí

Nevýhody pojištění schopnosti splácet

- náklady navíc

- velmi omezené krytí v případě nemoci, ztráty zaměstnání nebo ošetřování člena rodiny

- výluky

- u některých pojišťoven přísnější podmínky

- v případě balíčku úvěr plus pojištění je povinná vinkulace na poskytovatele

Často se ptáte

Nedat raději přednost životnímu pojištění (před pojištěním schopnosti splácet)?

Jistě vás už napadlo, že pojištění schopnosti splácet kryje podobná rizika jako životní pojištění. Ale kryje je mnohem méně kvalitně, a ne tolik komplexně. Proto je nasnadě otázka: nebylo by lepší mít dobře nastavené životní pojištění, než si sjednávat pojištění schopnosti splácet?

Byť situace vypadá jednoduše, ve skutečnosti tak jednoduchá není. Vyplatit se totiž může nejen ono životní pojištění, ale (především ve vyšším věku) i kombinace životko plus samostatně sjednané pojištění schopnosti splácet. Proč je tomu tak?

Životní pojištění je neprůstřelným základem, o tom netřeba diskutovat. Ale pojištění schopnosti splácet může být výhodnější tam, kde by navýšení krytí na životním pojištění (o částku úvěru) vyšlo už příliš draze. Třeba proto, že už nejste nejmladší, a máte už dlouholeté pojištění s příjemnou cenou. (Nahlédněte, co ovlivňuje cenu životního pojištění)

Kdyby došlo na pojistnou událost, pak pojistné plnění z pojištění schopnosti splácet použijete (vy nebo pozůstalí) na doplacení úvěru. A pojistné plnění ze životka pak celé sami pro sebe (nebo své nejbližší). U mladších lidí ale může opravdu být nejvýhodnější varianta v podobě dostatečně vysoké životní pojistky.

Schůdnou variantou také může být model: životní pojištění a k němu druhé životko, uzavřené jen na dobu splácení úvěru a jen na vybraná rizika. Souběh životních pojištění není problémem, česká legislativa jej umožňuje. Problematický je jen souběh pojištění majetku. Formou zjednodušeného životního pojištění umožňuje své úvěry pojistit například Provident.

Které pojišťovny nabízejí nejvýhodnější pojištění schopnosti splácet?

Produkty pojišťoven se v čase mění, navíc se pro každého klienta mohou více hodit jiné parametry pojištění. Navštivte naše online srovnání pojištění schopnosti splácet, kde si lze pojištění úvěru nechat nastavit na míru (i s ohledem na možnosti životního pojištění).

Jak mohu snížit náklady na pojištění schopnosti splácet?

Jedině tím, že se nespokojíte s balíčkem v podobě úvěr plus pojištění, ale schopnost splácet si pojistíte jinou cestou. Nabízí se zvýšení pojistné částky u životního pojištění. Ale pokud je pro vás takové řešení nevýhodné, například kvůli vyššímu věku, zvolte některé ze samostatných pojištění schopnosti splácet nebo si přiberte další (a krátkodobé) životní pojištění.

Musím splácet úvěr i po nahlášení pojistné události?

Ano, i po nahlášení pojistné události jste povinni pokračovat ve splácení úvěru podle podmínek sjednaných ve smlouvě. Tato povinnost trvá, dokud pojišťovna nerozhodne o případném pojistném plnění.

Mohu si sjednat pojištění, pokud mám pracovní smlouvu na dobu určitou nebo pracuji na částečný úvazek?

Ano, můžete. Pro sjednání pojištění stačí splnit základní podmínky: být mladší 65 let, nebýt invalidní a uzavřít s pojistitelem smlouvu o úvěru jako dlužník. Typ smlouvy ani rozsah úvazku obvykle nehrají roli.