Dlouhodobé investice v roce 2025: Nejlepší možnosti a strategie

Hledáte způsob, jak zhodnotit své peníze a zajistit si finanční budoucnost v roce 2025? Dlouhodobé investice jsou skvělou variantou. Díky složenému úročení nabízejí potenciálně vysoké výnosy (v porovnání s krátkodobými investicemi). A díky rozložení rizika v čase je chrání před volatilitou trhu. Navíc s dlouhodobými investicemi přichází i daňové úlevy. Přečtěte si vše důležité o prvních krocích na cestě k úspěšnému dlouhodobému investování.

Největší výhodou je čas

Hned zkraje si ujasněme, proč se o dlouhodobých investicích všude hovoří jako o tom nejlepším, co pro své peníze můžete udělat.

„Dlouhodobé investování má neoddiskutovatelnou výhodu oproti krátkodobějším investicím, a tou je právě čas. V dlouhodobém horizontu lze na investicích, především díky složenému úročení a rozložení rizika v čase, vydělat i násobně více než v opakovaném investování krátkodobém. Dlouhodobá investice díky tomu snese i vyšší rizikovost: právě čas kompenzuje riziko nejúčinněji,“ objasňuje přednosti dlouhodobého investování Petr Jermář, specialista na finance Banky.cz.

Značné jsou i daňové výhody

„U dlouhodobých investic (i když to neplatí u všech) můžete využít tzv. časového testu. A tím se zbavit povinnost odvádět daň z příjmu, až budete prostředky ze svých investic čerpat. Časový test je tříletý. Pokud investici držíte déle než tři roky, dani z příjmu jste se u ní bezpečně vyhnuli. Během prvních tří let můžete vybrat rok co rok do 100 tisíc korun, aniž by se tím porušilo plynutí časového testu,“ říká Miroslav Majer, CEO portálu Banky.cz.

Které dlouhodobé investice daňový test nepovolují?

Ty, z nichž máte pravidelný a čerpaný výnos. Nebo různé typy alternativního investování (daněné podle § 8 zákona o daních z příjmů). Typicky se jedná o dluhopisy, kde pravidelně obdržíte tzv. kupon (úrok), o dividendy z akcií (pokud je čerpáte a využíváte. Ovšem samotná akcie jsou součástí časového testu, stejně tak dividendy, které jste ponechali na obchodním účtu).

Dále jsou z daňového zvýhodnění vyloučeny crowdfundingové investice do úvěrů či do developerských projektů. Zvýhodnění nelze využít ani při obchodování na burze, včetně toho s kryptoměnami.

Jak se pustit do dlouhodobého investování

U jakéhokoliv investování, ať už dlouhodobého nebo krátkodobého, se neobejdete bez prvotního kroku. A tím je dlouhodobé finanční plánování. Kdo chce investovat, musí si nejprve stanovit své investiční cíle, potřeby, vztah k riziku. A ujasnit své investiční možnosti.

Pokud tento krok v investičním rozhodování chybí (s čímž se bohužel setkáváme u mnoha lidí), pravděpodobnost úspěchu to značně snižuje. Investiční strategie se dají stavět jen na velmi dobré znalosti své osobní finanční situace, vztahu k riziku a na cílech, pro něž chcete začít investovat. Proč?

Investice je odloženou spotřebou, takže s ní omezujete současné využití svých peněz (ve prospěch budoucího, ale zatím nehmatatelného výnosu). Navíc může hodnota dlouhodobé investice v čase kolísat, a to chce pevné nervy a výhled zakotvený do vzdáleného časového horizontu (bez ohledu na současné výkyvy).

Online srovnání podílových fondů

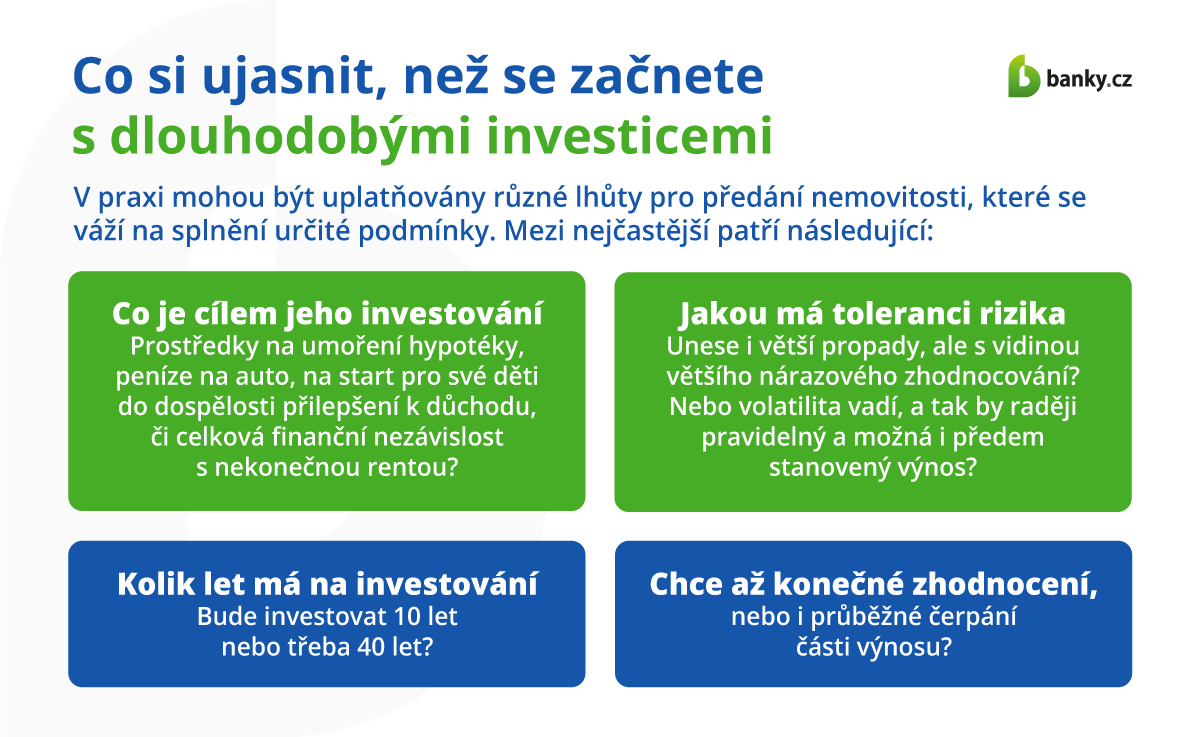

Co si ujasnit, než se začnete s dlouhodobými investicemi

Každý, kdo chce začít investovat, ať už „na vlastní pěst“ nebo s pomocí odborníků či fondů a investičních platforem, si musí předem ujasnit:

- co je cílem jeho investování - prostředky na umoření hypotéky, peníze na auto, na start pro své děti do dospělosti, přilepšení k důchodu, či celková finanční nezávislost s nekonečnou rentou?

- jakou má toleranci rizika - unese i větší propady, ale s vidinou většího nárazového zhodnocování? Nebo volatilita vadí, a tak by raději pravidelný a možná i předem stanovený výnos?

- kolik let má na investování - bude investovat 10 let nebo třeba 40 let?

- chce až konečné zhodnocení, nebo i průběžné čerpání části výnosu?

Na základě odpovědí na tyto otázky si můžete vytvořit:

- vlastní investiční strategii - růstová, výnosová, či jejich kombinace)

- soubor investičních nástrojů, které budete používat

- diverzifikaci portfolia tak, aby byla dostatečná vzhledem k vašim cílům a trvání investic

- nákupní a prodejní pravidla, která vás ochrání před případnou panikou a emočně zkratovitými rozhodnutími.

Ale také s těmito informacemi můžete obrátit na odborníky, kteří vám s investiční strategií nebo s celým investováním poradí a pomohou. Kdo jsou ti odborníci? Investiční společnosti, fondy, obchodníci s cennými papíry, investiční platformy, ale i certifikovaní investiční poradci a správci portfolií svých klientů.

Pamatujte na rezervy!

Je potřeba být připraven na horší časy. To znamená investovat, až pokud máte dostatečnou finanční rezervu pro nečekané události! Není nic horšího, než z dlouhodobých investic vybírat po pár letech jen proto, že jste podcenili rezervu na spořicím účtu nebo v jiném spořicím nástroji.

O kterých investicích uvažovat pro dlouhodobé investování?

Uvažovat lze o kterýchkoliv z investic, co jsou podloženy licencí České národní banky nebo jiného evropského orgánu dohledu nad finančním trhem. Případně pod dohledem finanční instituce jiné země, mimo EU. Pro dlouhodobé investice mimo evropský trh se hodí uvažovat například o akciích amerických, nebo čínských společností. Speciálně u čínských akcií je však nutné dávat pozor na určitá rizika, která sebou investice přinášejí.

Jaké jsou úspěšné strategie pro dlouhodobé investování?

Dlouhodobé investování má jen jednu úspěšnou strategii: nejprve důkladný rozbor vašich potřeb, investičních cílů, možností a tolerance rizika. Teprve na tomto základě vystavěná investiční strategie, plně odpovídající vaší situaci.

Jak minimalizovat riziko při dlouhodobých investicích?

U dlouhodobých investic (za předpokladu, že k nim využíváte certifikované obchodníky a platformy), se riziko do značné míry snižuje právě dlouhodobostí. Ale nezbytným předpokladem výhodného investování je ještě i dostatečná diverzifikace portfolia.

Jak diverzifikovat investiční portfolio? Nejlépe mezi méně a více dynamické investice, které si složíte nejen z peněžních produktů, ale i z „fyzických“ investic, jako jsou nemovitosti nebo komodity (stačí jen jejich podílové vlastnictví prostřednictvím specializovaných fondů či platforem). Pokud se vyznáte v umění, autech či jiném odvětví, v němž roste hodnota některých „kousků“, i takové investice vám prohloubí diverzifikaci.

Podrobněji se o správném investování dočtete v článku Jak správně investovat peníze: 3 základní pravidla, která vám pomohou vydělat.

Nejlepší dlouhodobé investice pro rok 2025

Pro každého investora půjde o jiné investice. Vždycky v závislosti na jeho cílech, možnostech a vztahu k riziku. Konkrétné investice proto nelze obecně doporučovat všem. Co však zobecnit můžeme, jsou následující informace:

Za prvé: K nejlepším investicím patří ty prověřené, s licencí ČNB nebo s jiným druhem odborné certifikace.

Za druhé: Dlouhodobé investování v sobě zahrnuje všechny investiční možnosti, s nimiž se lze na trhu potkat. Jinými slovy, žádná omezení tu nejsou. Na druhou stranu je dobré vzít v potaz, že některé z investic dávají smysl jen v krátkodobém horizontu (dlouhodobě byste na nich prodělali).

Proto: do dlouhodobých investic zahrnujte dynamičtější varianty, s rizikovostí od čtvrtého stupně výš (na sedmibodové škále rizikovosti, kterou najdete v klíčových informacích pro investory). K dynamičtějším, resp. rizikovějším investicím (jejichž rizikovost v čase klesá) většinou řadíme:

- akciové fondy

- akciové ETF

- akcie

- dynamické podílové fondy

- indexy

- kryptoměny

- některé dluhopisy

- obchodování na burze

- nákup věcí, jejichž hodnota by měla v budoucnu růst.

K dlouhodobým investicím ale můžete přibrat ještě i:

- dlouhodobější dluhopisy s předem stanoveným výnosem (nutný dobrý přehled o kvalitě dluhopisů)

- investice do úvěrů s předem stanoveným výnosem (prostřednictvím platformy)

- investice do start-upů (nutný dobrý přehled o odvětví a o byznys plánech start-upů).

Z hlediska diverzifikace se do dlouhodobého investování „hodí“ i některé méně dynamické varianty, zato s trvalou hodnotou. Především:

- nemovitosti

- nemovitostní fondy

- investiční zlato, stříbro, platina, paládium

- věci s předpokladem růstu hodnoty v čase.

Podrobněji rozepsané možnosti najdete v článku: Kam investovat peníze v roce 2024

Často se ptáte

Jaké jsou výhody a nevýhody různých investičních možností?

Každá z možností s sebou výhody a nevýhody, ty doporučujeme si pečlivě nastudovat ještě před tím, než se do kteréhokoliv typu dlouhodobé investice pustíte. Zvažujte vždy kompletní investiční trojúhelník:

- výnos - zhodnocení v čase, a to buď složeným úročením, nebo s postupnou výplatou, a tak i možností využívat peníze z investice dříve

- riziko - pravděpodobnost ztráty vložených peněz nebo nedosažení cíleného zhodnocení

- likvidita - za jak dlouho jsou peníze z investice dosažitelné, a jaká je sankce nebo ztráta z toho, že peníze vyzvednete dříve, než jste původně plánovali / než jste si nasmlouvali.

O jednotlivých investičních nástrojích se rozhodujte podle preference v oblasti výnosu, rizika a likvidity. Ty nejvýnosnější varianty jsou často vázány časem nutným k realizaci kýženého výnosu, ale i rizikem ztráty investovaných prostředků, resp. jejich části. Nejbezpečnější varianty zase nenabídnou tak dobré zhodnocení. A je na vás, která strana mince se pro vás stane výhodou, a která naopak nevýhodou.

Které tržní trendy ovlivní investice v roce 2025?

Podle našich informací vypadá odborná predikce trhů 2025 následovně. Investičnímu trhu by měly vládnout technologie, AI-mánie, petrochemický průmysl, energetika, biotechnologie a farmacie, možná vodíkové technologie.

Nemovitosti mají zvyšovat své ceny, stejně tak se očekává růst nájemného v prémiových kancelářských objektech, a také růst zájmu o tyto kanceláře. Odborníci čekají i oživení české ekonomiky, a s tím větší zájem firem o rozšíření svého podnikání (podpořené úvěry od veřejnosti).

Jak investovat do nemovitostí v roce 2025?

Nemovitosti můžete buď nakoupit do svého výlučného vlastnictví, nebo si pořídit jen podíl na nich. S pořízením nemovitosti do osobního vlastnictví vám do značné míry pomůže hypotéka nebo některá z forem úvěru ze stavebního spoření.

Podílově lze nemovitosti nakupovat u realitních fondů, investovat do nich u developerských společností. Ale též formou flipování nemovitostí, což je na českém trhu novina umožněná změna v Občanském zákoníku. Jde však o postup náročnější na čas, finance i psychickou odolnost. Naproti tomu investice do nemovitostních fondů je čistě poklidná. Mnohé z nich drží výnos v pásu inflace, či dokonce nad ní.

Díky pravidelnému investování můžete zvyšovat vaše bohatství. Podívejte se na žebříček nejbohatších Čechů.