Investice do komodit v roce 2025: Kompletní průvodce

Redakce Banky.cz

Investování do komodit se může odehrávat ve fondech, v akciích, na komoditních burzách, ale i přímým nákupem komodit a jejich fyzickým držením (typické pro slitky drahých kovů). Do fondů lze začít investovat i s poměrně nízkými částkami, u obchodování s komoditami už potřebujete vyšší kapitál. Přečtěte si, jak lze investovat do komodit, jaké jsou s jednotlivými typy investic spojeny výhody, nevýhody, požadavky na znalosti investora, ale i právní a daňové aspekty.

Co jsou komodity a jak do nich lze investovat?

Komodity jsou přírodní suroviny, které se obchodují na burze a dělí se na tzv. tvrdé a měkké. Tvrdé komodity zahrnují kovy (zlato, stříbro, měď, hliník) a fosilní paliva (ropa, zemní plyn, uhlí). Měkké komodity pocházejí ze zemědělství, lesnictví a rybolovu. Většina z typů komodit jsou nezpracované suroviny.

A jak se dá do komodit investovat? „Do komodit se investuje dvěma cestami. Buď si přímo fyzicky tu komoditu pořizujete s tím, že ji i obdržíte (nebo necháte uloženu ve specializovaném trezoru), nebo s ní „jen“ obchodujete na burze, aniž byste s danou komoditou jakkoliv fyziky přišli do kontaktu. Ta první cesta je běžná pro kovové slitky ze zlata, stříbra, paládia nebo platiny. Ta druhá pak pro všechny komodity, včetně kovů,“ uvádí Martin Pleštil, ředitel úseku investic Broker Trustu.

Podívejme se na nejčastější způsoby investování do komodit.

Kovové slitky

Na trhu lze pořizovat kovové slitky o různé gramáži. Slitky můžete držet coby uchovatele hodnoty (ochranu proti inflaci), a v případě potřeby je prodat. Investice je poměrně likvidní (nákup i případný prodej je otázkou několika dní).

Slitky můžete mít buď doma, nebo si je nechat uložené v úschově u banky, bezpečnou úschovu nabízejí i někteří prodejci slitků, v ČR (v ČR především IBIS InGold). Slitky lze pořídit zlaté, stříbrné, platinové, či třeba z palladia.

Zlatu se detailně věnujeme v dalším článku: Investice do zlata v roce 2025: Kompletní průvodce

Výhody investic do kovových slitků

- fyzické vlastnictví

- ochrana před inflací

- širší diverzifikace portfolia

- vysoká likvidita

- na zlato se nevztahují daně

- dlouhodobý růstový potenciál, podobně jako u nemovitostí

- vlastnictví není nikde evidováno (lze se vyhnout zabavení)

Nevýhody investic do kovových slitků

- nelze vyloučit volatilitu cen

- vysoké transakční náklady při nákupu a prodeji (poštovné, přeprava, marže obchodníka aj.)

- nutnost umět rozpoznat důvěryhodného prodejce

- riziko krádeže fyzicky vlastněných slitků

- náklady na případnou úschovu slitků u banky nebo prodejce

- riziko zničení slitků (při požáru bytu/domu)

- riziko podvodu

Jak začít investovat do kovových slitků

Investice do kovových slitků je snadná, stačí je nakoupit ve specializovaných obchodech. Ale i obchod se slitky je nutné pečlivě vybrat. Jednak si ohlídejte garanci pravosti slitku (certifikát pravosti, značení slitku, ověření povrchu slitku ve speciální aplikaci - každý slitek má svůj „otisk prstů“).

Důležitá je i reputace prodejce. Největší jistotu máte u těch, kteří spolupracují přímo se zpracovatelem drahých kovů. Problém může nastat s prodejem slitku v době, kdy jeho cena vystřelila skokově vzhůru. Někteří prodejci garantují odkup za odpovídající cenu i v těchto situacích.

Zařadit slitky do investičního portfolia pro optimální diverzifikaci?

Zařazení slitků drahých kovů do investičního portfolia bývá odborníky podporováno, i když jen jako drobná část celkové investice.

Právní požadavky a daňové dopady investic do kovových slitků

V tomto případě jde o běžný nákup komodity do osobního vlastnictví, právní požadavky se proto neliší od jakéhokoliv jiného (i spotřebitelského) nákupu. Příjem z prodeje slitků podléhá dani z příjmu (částka, s níž jste v zisku), ovšem s výjimkou slitků zlatých.

Obchodování s komoditami na burze

Komodity není nutné pořizovat jen „domů“ a skladovat je. Dá se s nimi také obchodovat na burze, kde se sice na nějakou dobu stanete jejich majiteli, ale bez toho, abyste je museli fyzicky převzít, přepravit a uložit. Obchoduje se jen s „komoditními tituly“.

Tato investice vyžaduje mnohé odborné znalosti, schopnost predikce vývoje cen komodit, dennodenní sledování situace a neustálé vyhodnocování zpráv z celého světa. Často musí investor vložit značnou vstupní částku. Jistě už tušíte, že tyhle komoditní investice patří k nejrizikovějším.

Tímto způsobem se dá například obchodovat s energetickými komoditami, jako je elektřina, ropa nebo plyn. Více o energetických komoditách najdete v našem článku.

Výhody obchodování s komoditami na burze

S možností kopírování strategií úspěšných obchodníků by vás mohla zajímat obchodní platforma eToro.

Nevýhody obchodování s komoditami na burze

- extrémní náročnost na odbornost investora

- extrémní míra rizik

- časté ztráty

- contango (cena futures kontraktu na komoditu je vyšší než aktuální tržní cena komodity)

- riziko ztráty zůstává i při kopírování strategií jiných obchodníků

Jak začít obchodovat s komoditami na burze

Na burze lze s komoditami obchodovat prostřednictvím obchodních platforem.

Zařadit obchodování s komoditami na burze do investičního portfolia pro optimální diverzifikaci?

Tento druh investování je vhodný jen pro klienty, kteří mají dostatek odbornosti, ale i času, který budou investici věnovat. Při kopírování obchodní strategie jiných traderů je nutné se připravit na riziko ztráty celé vložené částky.

Právní požadavky a daňové dopady obchodování s komoditami na burze

Zisk z obchodování podléhá dani z příjmů. Právní požadavky na investora - obchodníka nejsou nijak specifické. Stačí, aby se stal klientem obchodní platformy: uzavřel s ní odpovídající smlouvu.

Komoditní fondy a ETF fondy

„K nejoblíbenějším mezi investory patří tzv. komoditní ETF fondy. Ty jsou podobné běžným komoditním fondům, ale obchodují se na burzách jako akcie. Jsou obvykle také likvidnější a levnější než již zmíněné komoditní fondy,“ uvádí Petr Jermář, specialista na finance Banky.cz. Pojďme si do obou druhů fondů udělat podrobnější vhled.

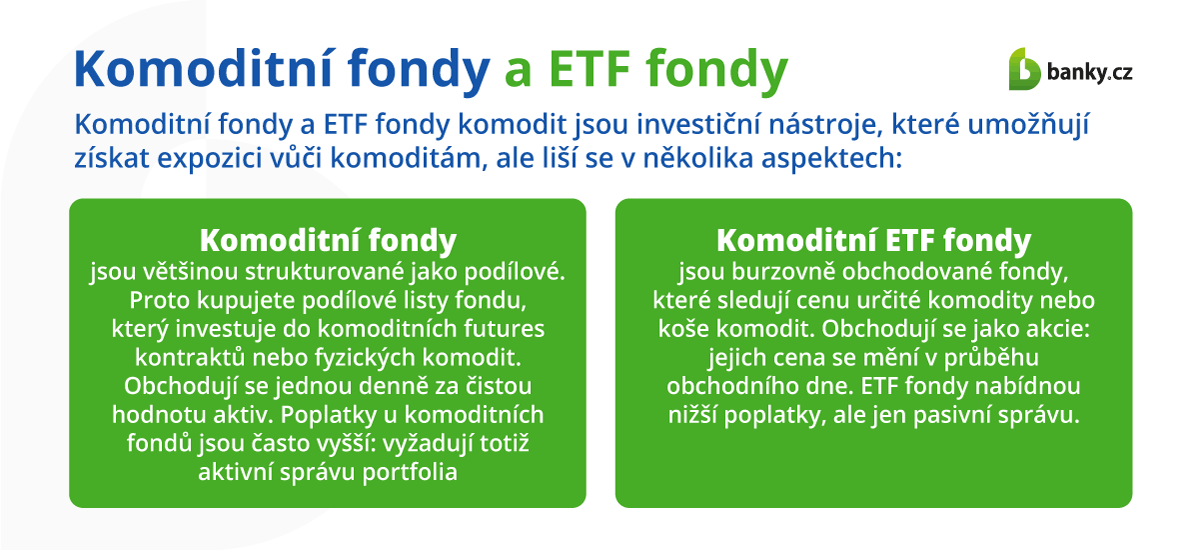

Komoditní fondy a ETF fondy komodit jsou investiční nástroje, které umožňují získat expozici vůči komoditám, ale liší se v několika aspektech:

- komoditní fondy jsou většinou strukturované jako podílové. Proto kupujete podílové listy fondu, který investuje do komoditních futures kontraktů nebo fyzických komodit. Obchodují se jednou denně za čistou hodnotu aktiv. Poplatky u komoditních fondů jsou často vyšší: vyžadují totiž aktivní správu portfolia

- komoditní ETF fondy jsou burzovně obchodované fondy, které sledují cenu určité komodity nebo koše komodit. Obchodují se jako akcie: jejich cena se mění v průběhu obchodního dne. ETF fondy nabídnou nižší poplatky, ale jen pasivní správu.

Výhody investic do komoditních fondů a ETF fondů

- jednoduchá investice (ze strany klienta)

- lze investovat již od nízkých částek

- lze najít vyvážené fondy - jen se středně vysokou rizikovostí

- netřeba specifických znalostí a dovedností

Nevýhody investic do komoditních fondů a ETF fondů

- poplatky fondu

- riziko poklesu hodnoty investice (contango)

- trh ovlivňují i předem nepředpověditelné faktory, včetně geopolitických, přírodních, sociálních a technologických

- často složitější daňové aspekty (mezinárodní obchodování a riziko duplicity daně z příjmů)

Online srovnání podílových fondů

Jak začít investovat do komoditních fondů a ETF fondů

Zde stačí jen uzavřít smlouvu s fondem (resp. zprostředkovatelem) a začít investovat. Některé fondy jsou určeny běžné veřejnosti, jiné jsou ale koncipovány pro kvalifikované investory. Pak je nutné splnit i další podmínky fondu: většinou o výši vstupní investice.

Zařadit komoditní fondy a ETF fondy do investičního portfolia pro optimální diverzifikaci?

Komoditní fondy a ETF fondy lze považovat za možnost pro „zpestření“ investičního portfolia.

Právní požadavky a daňové dopady investic do komoditních fondů a ETF fondů

Daňové dopady jsou často složité, vždycky se odvíjejí od konkrétní struktury fondu a od daňových zákonů země, kde fond obchoduje. Právním požadavkem tu zůstává uzavření smlouvy mezi klientem a zvoleným fondem.

Akcie komoditních společností

Vedle samotných komodit lze investovat i do akcií komoditních společností (tedy firem zabývajících se těžbou). Akcie mohou být dividendové, což generuje další výnos (vedle kapitálového výnosu lze získat i ten dividendový).

Ceny akcií komoditních společností většinou kopírují ceny daných komodit tak, jak jsou obchodovány na trhu. Stejně jako u jakýchkoliv dalších akcí, jde o investici náročnou na informace, investici vyžadující mnohaleté trvání a investici značně rizikovou.

Výhody investic do akcií komoditních společností

- potenciál vysokého zhodnocení

- další diverzifikace portfolia

- očekávaný růst poptávky především u energií, kovů a potravin

- možnost dividend

- ochrana proti inflaci

Nevýhody investic do akcií komoditních společností

- volatilita trhu

- dlouhodobá investice - nízká likvidita

- vysoká rizikovost

- často cyklický charakter trhu

- předem nepředpověditelná rizika přírodní, geopolitická i sociální

- riziko zavádění nových regulací na zvolené komodity

Jak začít investovat do akcií komoditních společností

Stačí si založit obchodní účet u některé z platforem, které nákup a prodej akcií umožňují. Vložit sem peníze, převést je do měny, za niž lze akcie pořídit, a začít s nákupem.

Zařadit akcie komoditních společností do investičního portfolia pro optimální diverzifikaci?

Akcie komoditních společností se mohou stát zpestřením portfolia. Ale pozor: odborníci v oblasti investic varují, že málokomu se podaří vytipovat správné akcie správných firem: adresný nákup je extrémně rizikový. Mnohem bezpečnější jsou investice do fondů, které se zabývají akciemi komoditních společností. A to jak fondů spravovaných aktivně, tak těch s pasivní správou.

Právní požadavky a daňové dopady investic do akcií komoditních společností

Po právní stránce bude vyžadována jen smlouva s platformou, na níž budete mít obchodní účet a z něj realizovat investice do akcií komoditních společností. Co se týká daňových dopadů, počítejte s daní z případných dividend, ale i s daní z příjmu z prodeje akcií. Můžete se dostat do režimu dvojího zdanění, který se řeší různými postupy, v závislosti na daném státě a jeho daňovém systému.

Často se ptáte

Jaká je historická výkonnost jednotlivých komodit?

Historickou výkonnost jednotlivých komodit můžete nejsnáze sledovat na specializovaných komoditních webech, na makléřských platformách, ve zpravodajství.

Jaká je očekávaná výkonnost komodit v roce 2024?

Tržních trendů komodit je bohužel velká spousta. Většina z nich často není přímo ovlivnitelná (typicky počasí a úroda, nově nalezená ložiska a obtížnost těžby v nich, nové regulace nebo nově vzniklé konflikty a nepokoje).

Přesto lze uvést předpovědi analytiků. Většina z nich očekává, že ceny komodit zůstanou v roce 2024 zvýšené, ale jejich růst se zpomalí nebo zastaví (nebude tak prudký jako v roce 2023). To se má týkat jak energií, tak kovů nebo zemědělských komodit.

Jaká jsou potenciální výnosy a rizika spojená s investicemi do komodit?

O rizicích se dočtete výše v článku, kde jsme je vypsali zvlášť pro každý druhy investice do komodit. Co se výnosů týká, mohou se pohybovat v desítkách až stovkách procent. Ale snadno se dostávají i do ztráty.

Jaké faktory ovlivňují ceny komodit?

Faktorů ovlivňujících ceny komodit je na trhu spousta. Jde zejména o faktory přírodní, sociální, geopolitické a politické, environmentální, ovšem i o faktory technologické nebo konkurenční.

Jak sledovat tržní trendy a předpovídat vývoj cen komodit?

Sledovat tržní trendy můžete na specializovaných komoditních webech, ve zpravodajství, či na makléřských platformách. Co se předpovědi vývoje cen komodit týká, na tu si troufají jen erudovaní odborníci, ale i oni se poměrně často zmýlí. Nepředpokládaných vlivů je totiž u komodit příliš mnoho.