Investice do S&P 500: Výhody, rizika a tipy

Investice do S&P 500 vám pomůže s diverzifikací portfolia. Index S&P 500 největšími americkými společnostmi je dnes snadnou cestou k pasivnímu investování a s dlouhodobou výkonností. Využít se dá i k aktivním investičním krokům. Zjistěte více o výhodách, rizicích a možnostech investování do tohoto (nebo podle tohoto) klíčového indexu.

Co je S&P 500

„S&P 500 je akciový index, který zahrnuje 500 největších veřejně obchodovaných společností v USA podle tržní kapitalizace. Je považován za jeden z nejdůležitějších ukazatelů amerického akciového trhu. Index S&P 500 slouží jako indikátor celkového zdraví americké ekonomiky a indikátor takzvaného tržního sentimentu,“ vysvětluje Petr Jermář, specialista na finance Banky.cz.

S&P 500 (resp. Standard & Poor’s 500, kód SPX) je díky své rozmanitosti a vyváženosti jedním z nejdůležitějších a nejpřesnějších ukazatelů americké ekonomiky. Jeho součástí jsou akcie obchodované na burzách NYSE a NASDAQ.

Konstrukce (složení) indexu S&P 500

Index je konstruován jako vážený průměr hodnoty 500 nejvýznamnějších veřejně obchodovaných společností z USA, udává se v bodech. Tyto společnosti jsou vybírány na základě různých kritérií, především tržní kapitalizace (tržní hodnoty). Celkem se zde uplatňuje 8 kriterií, jmenujme především:

- nejvyšší tržní kapitalizace

- sídlo společnosti v USA

- vysoký objem obchodovaných akcií

- většina akcií je obchodovatelných veřejně

- veřejná registrace u Newyorské burzy nebo NASDAQ

- průhlednost výkaznictví.

K čemu slouží index S&P 500

„Využití indexu je poměrně pestré: investoři používají S&P 500 jako měřítko pro výkonnost portfolií a jednotlivých akcií. Fondy a ETF často sledují S&P 500, aby poskytly dobře diverzifikovanou investici, odpovídající složení indexu. Finanční poradci a správci portfolií používají index jako referenční bod pro hodnocení výkonnosti jednotlivých investic, ale i celých portfolií. Analytici a ekonomové sledují pohyby indexu, aby předpovídali ekonomické trendy a náladu na trhu,“ popisuje Martin Pleštil, ředitel úseku investic Broker Trustu.

Vznik a vývoj indexu

Současnou podobu, tedy 500 společností, nese index od roku 1957, vznikl však o mnoho dříve. A proč se vlastně index jmenuje Standard & Poor’s? V roce 1860 založil Henry Varnum Poor magazín Poor's Publishing, zaměřený na investice do železničního sektoru.

O tři desetiletí později, v roce 1923, vznikla Standard Statistics Company, která vytvořila první týdně aktualizovaný akciový index zahrnující 233 amerických firem. V roce 1941 se obě společnosti spojily a vytvořily Standard & Poor's, později rozšířený na 500 firem.

V posledních letech se v indexu drží technologičtí giganti, jako jsou Apple a Microsoft nebo NVIDIA. Pravidelně se v indexu setkáváme se známými jmény, například: Visa, Mastercard, Walmart, Amazon, Johnson & Johnson. Své místo si tu vydobyla třeba i Tesla, Meta/Facebook a další.

Přidružený index S&P 500 Top 50

Sledovat můžeme i přidružený index S&P 500 Top 50. Skládá se z 50 největších společností z indexu S&P 500 a odráží výkonnost amerických megakorporací. Složky indexu 50 jsou váženy podle tržní kapitalizace, s plovoucí (float) úpravou.

K aktivnímu i pasivnímu investování

Index S&P 500 je ukazatelem, který se využívá přednostně pro pasivní investování v dlouhodobých investicích, zejména v ETF (dostupných například na platformě Portu). Na druhou stranu však nutno dodat, že index často předznamenává větší trendy, proto jej sledují i investoři aktivní, včetně aktivně spravovaných akciových podílových fondů.

Protože pohyb indexu jedním směrem ovlivňuje vývoj dalších cenných papírů, index sledují i tradeři (spekulanti). Pro spekulaci na změny hodnoty indexu S&P 500 investoři nejčastěji využívají CFD kontrakty, futures nebo opce (například na platformě eToro). Zde se pohybujeme v krátkodobějším časovém horizontu.

Online srovnání akciových fondů

Historická výkonnost S&P 500

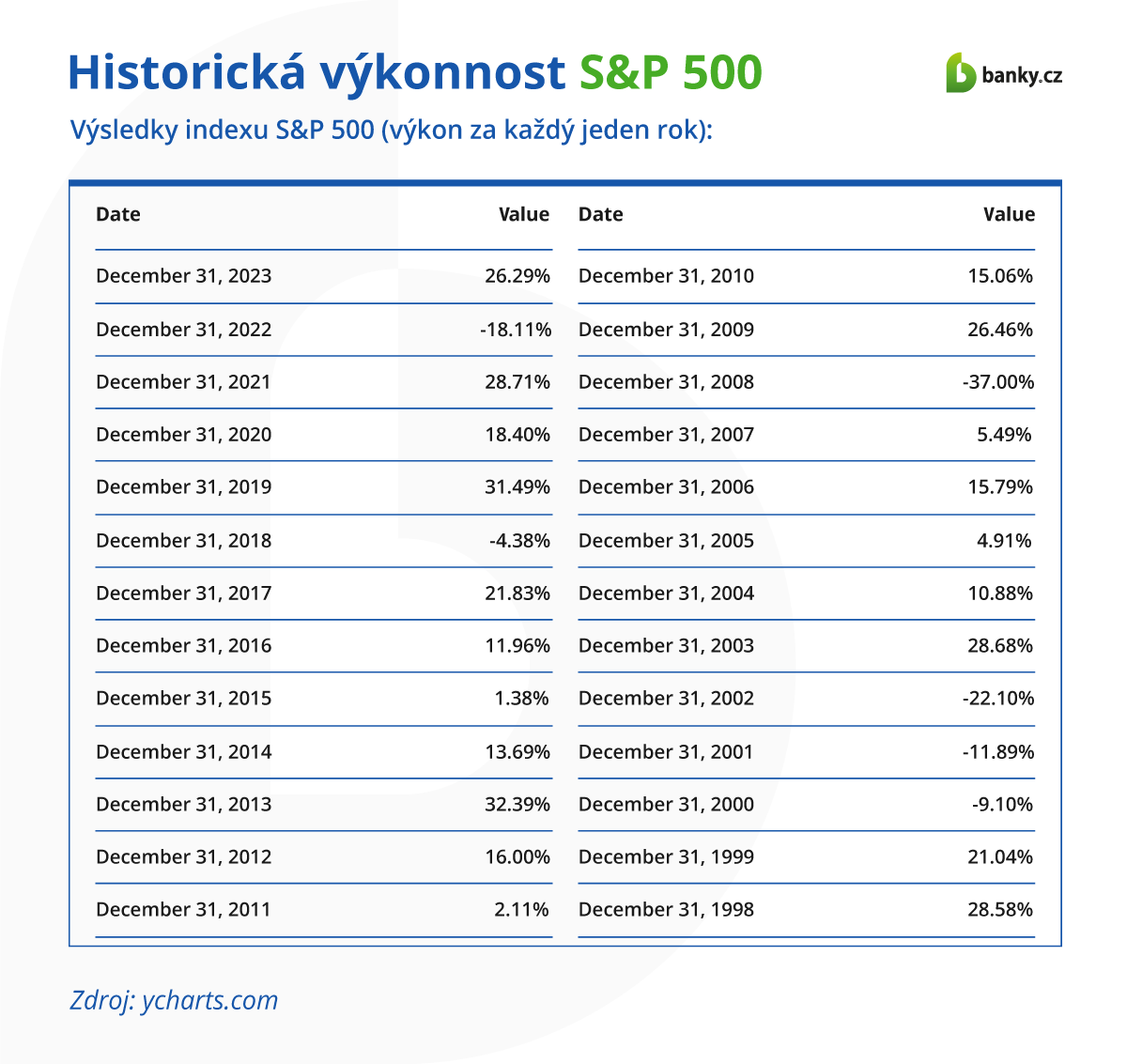

Podívejme se na výsledky indexu S&P 500. Jednotlivé roky (výkon za každý jeden rok) najdete v grafice.

Ukažme si ale i kumulativní výkon indexu, který je důležitější pro dlouhodobé (pasivní) investování. Z dlouhodobého hlediska vychází výkonnost indexu na 10,26 % ročně (podle údajů z let 1957 - 2023). Není proto divu, že investice založené na S&P 500 najdeme mezi nejlepšími investicemi.

Důležité je uvědomit si, že se střídají roky kladné a roky záporné, viz grafika s ročními výsledky. Základem úspěchu je dlouhodobost investice tak, aby kladné výsledky překonaly i případné větší negativní výkyvy.

Jak investovat do S&P 500

Nejsnazší a často i nejlevnější cestou pro investování do indexu výkon S&P 500 jsou ETF. O něco dražší a náročnější na čas je přímý nákup akcií z tohoto indexu. K nejnáročnějšímu patří investování pomocí CFD kontraktů (krátkodobé spekulace na růst nebo pokles indexu).

Výhody investování do S&P 500

Investování do S&P 500 s sebou nese řadu výhod, především:

- dostatečná diverzifikace

- nižší náklady pasivních investic (ETF)

- u ETF jen minimální požadavky na čas a znalosti

- již ověřená historická výkonnost na dlouhodobé škále

- vysoká likvidita - peníze dostupné do jednoho až dvou týdnů

- usnadnění výběru akcií ke koupi

Nevýhody investování do S&P 500

Identifikujme si i hlavní rizika investování do S&P 500:

- volatilita trhu

- nutná dlouhodobost u akcií a ETF

- riziko jednotlivých sektorů

- rizika ekonomického vývoje (propadů a recesí) a geopolitických faktorů

- nutné hlubší znalosti v případě CFD kontraktů

- daňové důsledky investování do amerických akcií

- často emoční náročnost

Často se ptáte

Jaké jsou náklady a poplatky spojené s investicemi do S&P 500?

Záleží na tom, jakou formu investice zvolíte. Nejnižší náklady, často od 0,3 % ročně, s sebou nese investování prostřednictvím ETF. Naopak obchodování s akciemi nebo pomocí CFD kontraktů, už je zpoplatněno ve vyšší míře.

Které ETF a podílové fondy sledují S&P 500?

Index S&P 500 sledují ty podílové fondy a ETF, které to mají uvedeno ve svých „Klíčových informacích“ a dalších dokumentech pro klienty.

Jak diverzifikovat portfolio investic do S&P 500?

Pokud zvolíte ETF fondy, investice se budou diverzifikovat samy. Jestliže si přejete investovat aktivní cestou, lze využít nákup akcií z přidruženého indexu S&P 500 Top 50. Index vám poslouží i pro rozhodování se o případném aktivním obchodování.