Investice pro začátečníky: Jak začít budovat svůj majetek

Investování je skvělý způsob, jak si můžete začít budovat dlouhodobý finanční majetek. Pokud jste v této oblasti nováčkem, může se vám to zdát složité, ale nebojte se! Na začátek stačí pochopit několik základních principů, které vám pomohou rychle se zorientovat ve světě investic. Připravili jsme praktického průvodce investováním, který vám pomůže na začátku vaší investiční cesty.

V současné době existuje pestrá škála investičních aktiv, od tradičních, jako jsou akcie, dluhopisy či podílové fondy, až po ty moderní možnosti, jako jsou například burzovně obchodované fondy (ETF), investiční certifikáty nebo často zmiňovaný crowdfunding. Tyto nástroje se liší výší očekávaného výnosu, rizikovostí i likviditou. Při sestavování portfolia je třeba pečlivě vybírat, aby investice splnily vaše očekávání.

„Každý by měl pečlivě zvážit, jaký mix investic je pro něj nejvhodnější, s ohledem na investiční cíle, toleranci k riziku a časový horizont. Důležitá je rovněž výše první a následných investic. Pokud si nevíte rady s volbou správné investiční strategie nebo se sestavením svého portfolia, můžete využít nezávislé investiční poradenství. Skuteční profesionálové umí srovnat nabídky napříč trhem a vybrat ty nejvhodnější,“ doplňuje Petr Jermář, specialista na finance z portálu banky.cz.

Jak začít investovat

Do čeho investovat? Kolik bych měl investovat? A jaká rizika jsou s investováním spojena? Toto jsou nejčastější otázky začínajících investorů. Je důležité na ně najít odpovědi, než se pustíte do výběru investic. Podrobně si probereme několik základních kroků, které vám pomohou začít investovat.

Stanovte si investiční cíl

Stanovení investičního cíle je klíčové. Pomůže vám najít jasný směr a určit správnou strategii. Začněte tím, že si ujasníte, proč investujete – například potřebujete finanční rezervu na důchod, vzdělání dětí nebo koupi nemovitosti.

S jasným cílem lépe vyberete vhodné investiční nástroje a správně nastavíte své portfolio. Pevně stanovený cíl vám také pomůže udržet disciplínu a vyvarovat se impulzivních rozhodnutí, která by mohla ohrozit vaše finanční plány.

Zhodnoťte svou finanční situaci

Předtím, než začnete investovat, udělejte si přehled o své aktuální finanční situaci. Spočítejte si, jaká částka vám každý měsíc zbude po zaplacení všech pravidelných výdajů. Zjistěte, jaká je vaše aktuální výše finanční rezervy pro případ nouze a kolik tvoří vaše dlouhodobé úspory. Tímto způsobem snadno zjistíte, jak vysokou částku si můžete dovolit investovat.

TIP: Začít investovat můžete i s nízkou částkou. Minimální výše pravidelné investice se například u podílových fondů pohybuje v řádu stokorun. Tyto fondy jsou vhodné pro dlouhodobé investování.

Zvolte si investiční horizont

Investiční horizont je doba, po kterou plánujete držet své investice, a ovlivňuje výběr vhodných investičních nástrojů. Investice lze rozdělit na krátkodobé (od několika měsíců do 3 let), střednědobé (3-8 let) a dlouhodobé (nad 8 let).

Čím kratší bude doba investování, tím konzervativnější přístup je třeba zvolit. Pro krátkodobé investice je vhodné využít vysoce likvidní aktiva, jejichž hodnota v čase nekolísá nebo se mění jen mírně. Mezi takové investice patří například dluhopisy nebo konzervativní fondy peněžního trhu či dluhopisové fondy.

Střednědobý horizont umožňuje zahrnout do portfolia i mírně rizikovější aktiva, například smíšené podílové fondy nebo akcie stabilních společností. Dlouhodobý horizont poskytuje prostor pro agresivnější investice, včetně akcií růstových firem, realitních investic nebo ETF.

Online srovnání podílových fondů

Jaké riziko jste ochotni podstoupit?

Než začnete investovat, položte si jednoduchou otázku: jak vysokou ztrátu peněz dokážete akceptovat? Každá investice je totiž spojena s určitými specifickými riziky. Například u akcií, podílových fondů nebo akciových ETF je třeba počítat s tržním rizikem. Cenu těchto aktiv ovlivňuje celá řada faktorů a jejich hodnota může výrazně klesnout. V takovém případě nezískáte zpět původně investovanou částku. Pokud investujete v eurech, dolarech nebo jiných zahraničních měnách, podstupujete rovněž měnové riziko.

„Bez rizika nejsou ani investice do dluhopisů. Především u firemních dluhopisů je třeba počítat s kreditním rizikem, které úzce souvisí se schopností emitenta dostát svým závazkům. Může se stát, že podnikatelský záměr emitenta skončí neúspěchem a investoři nezískají zpět jistinu ani úrokové platby,“ upozorňuje Petr Jermář.

TIP: Profesionální investiční poradce se vždy zajímá o rizikový profil investora. Na základě investičního dotazníku dokáže rozhodnout, která investice je pro něj vhodná.

Vyberte si vhodné investiční nástroje

Na trhu existuje mnoho různých investičních možností, z nichž každá má své specifické vlastnosti, výhody a nevýhody.

- Akcie: Představují vlastnický podíl ve společnosti. Nabízejí potenciál vysokých výnosů, ale jsou spojeny s vyšším rizikem kolísání ceny. Jsou vhodné pro investory s dlouhodobým investičním horizontem a vyšší tolerancí k riziku.

- Dluhopisy: Jsou cenné papíry, které vydávají vlády nebo soukromé firmy. Investorům poskytují pravidelné úrokové platby a v okamžiku splatnosti také vrácení jistiny. Dluhopisy jsou obecně považovány za méně rizikové než akcie, ale nabízejí nižší výnosy. Za nejvíce bezpečné investice jsou považovány státní dluhopisy (např. dluhopisy České republiky).

- Otevřené podílové fondy: Umožňují investorům sdružit své peníze a investovat do diverzifikovaného portfolia aktiv, spravovaného profesionálním manažerem. Jsou vhodné pro ty, kteří požadují dostatečnou diverzifikaci v rámci jednoho produktu a nemají čas nebo znalosti na správu vlastního portfolia.

- ETF (Exchange Traded Funds): Kombinují výhody podílových fondů a akcií. Stejně jako podílové fondy nabízejí diverzifikaci a stejně jako akcie jsou podíly ETF obchodované na burze. Jsou vhodné pro investory, kteří hledají nízkonákladovou a likvidní investici. Dostupné jsou ETF pro začátečníky i zkušené investory

- Investiční certifikáty: Jsou strukturované finanční produkty, které nabízejí expozici vůči různým podkladovým aktivům, jako jsou akcie, komodity nebo měny. Jsou vhodné pro zkušené investory, kteří hledají specifické investiční strategie.

- Crowdfunding: Umožňuje investovat do projektů nebo start-upů prostřednictvím online platforem. Nabízí vysoký potenciál růstu, ale také riziko ztráty investice.

- Kryptoměny: Jsou digitální měny, jako je Bitcoin nebo Ethereum. Nabízejí vysoký potenciál výnosu, ale jsou extrémně volatilní a nesou vysoké riziko.

Vybírejte si takové investice, které co nejlépe odpovídají vašim cílům, rizikovému profilu a plánovanému časovému horizontu.

Diverzifikujte!

Diverzifikací se rozumí rozložení investičního kapitálu mezi různé třídy aktiv, jako jsou akcie, dluhopisy, nemovitosti nebo komodity, a také mezi různé sektory a geografické oblasti. Správná diverzifikace portfolia snižuje riziko, že by nepříznivý vývoj v jedné části portfolia výrazně ovlivnil celkový výkon investic.

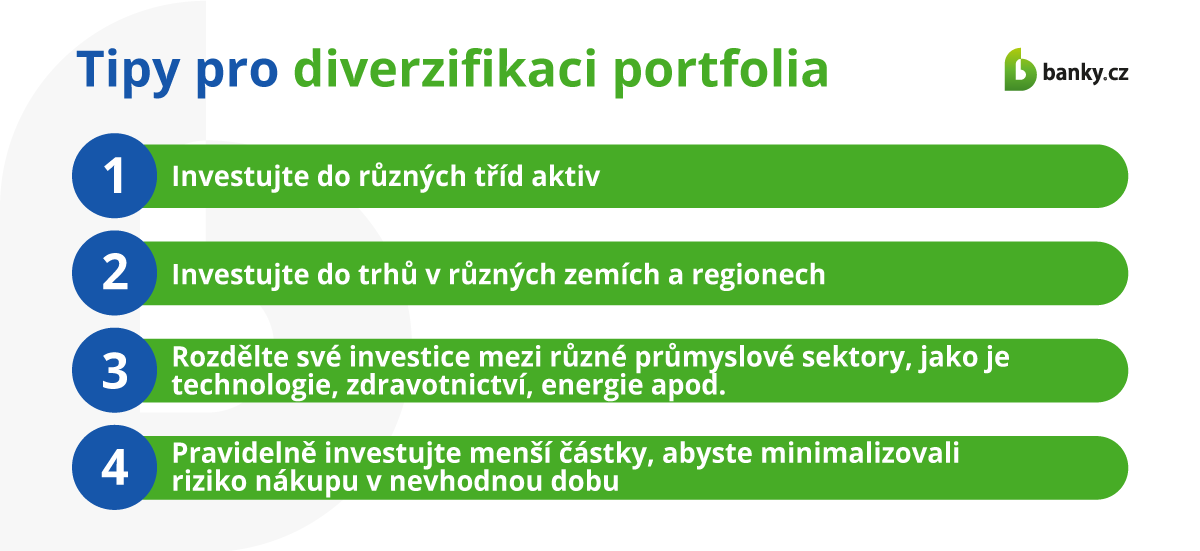

Tipy pro diverzifikaci portfolia:

- Investujte do různých tříd aktiv

- Investujte do trhů v různých zemích a regionech

- Rozdělte své investice mezi různé průmyslové sektory, jako je technologie, zdravotnictví, energie apod.

- Pravidelně investujte menší částky, abyste minimalizovali riziko nákupu v nevhodnou dobu.

Diverzifikace pomáhá vyrovnávat výkyvy na trhu, protože různé třídy aktiv reagují na ekonomické podmínky odlišně. Například, když akciové trhy klesají, dluhopisy mohou naopak růst. Také investice v různých regionech světa mohou zmírnit rizika spojená s politickou nebo ekonomickou nestabilitou v jedné zemi.

Mohlo by vás také zajímat: Kyblíková metoda spoření: Efektivní způsob šetření peněz

Diverzifikace není jen o rozložení rizika, ale také o maximálním využití příležitostí. Kombinace různých aktiv může vést k stabilnějším a předvídatelnějším výnosům, což je zvláště důležité pro dlouhodobé investiční cíle. Tímto způsobem můžete lépe chránit svůj kapitál a dosahovat konzistentních výnosů.

Sledujte vývoj svých investic

Pravidelná kontrola portfolia vám umožní identifikovat investice, které neplní očekávání, a včas na ně reagovat. V případě potřeby můžete upravit skladbu portfolia. Pokud například některé akcie v portfoliu rostou rychleji než ostatní, mohou začít dominovat a zvyšovat celkové riziko. Přerozdělením těchto investic můžete udržet požadovanou úroveň rizika.

Portfolio může vyžadovat úpravu i při změně finanční situace. Životní události, jako je změna zaměstnání, narození dítěte nebo blížící se důchod, mohou ovlivnit vaše investiční cíle a toleranci k riziku. Pravidelná revize a úprava portfolia zajistí, že vaše investice budou stále odpovídat vašim potřebám a cílům.

Pozor na časté chyby začátečníků

Začínající investoři často dělají stejné chyby, kterým se lze vyhnout. Jednou z nich jsou investice na základě emocí, jako je strach nebo chamtivost. Další častou chybou je nedostatečná diverzifikace, tedy investování všech prostředků do jednoho aktiva nebo sektoru. Mnozí také ignorují poplatky za investice a podceňují jejich vliv na dlouhodobé výnosy. Krátkodobé myšlení, kdy se zaměřují na krátkodobé zisky místo dlouhodobého růstu, je další problém. Vyhnutí se těmto chybám zahrnuje důkladnou přípravu, trpělivost a neustálé zvyšování finanční gramotnosti.