Kapesné pro děti, aneb jak naučit děti finanční zodpovědnosti

Kapesné, zdánlivě obyčejná záležitost, hraje ve skutečnosti klíčovou roli v životě dětí. Nejde jen o peníze, ale o cenný nástroj, který pomáhá rozvíjet finanční gramotnost, zodpovědnost a samostatnost. Kapesné otevírá dveře do světa financí, kde se děti učí hospodařit, plánovat a rozhodovat o svých výdajích. Zároveň posiluje jejich sebevědomí a připravuje je na dospělost. Podívejte se, jak kapesné nastavit, jak jej dítěti vyplácet a jak pomáhat s případnými komplikacemi.

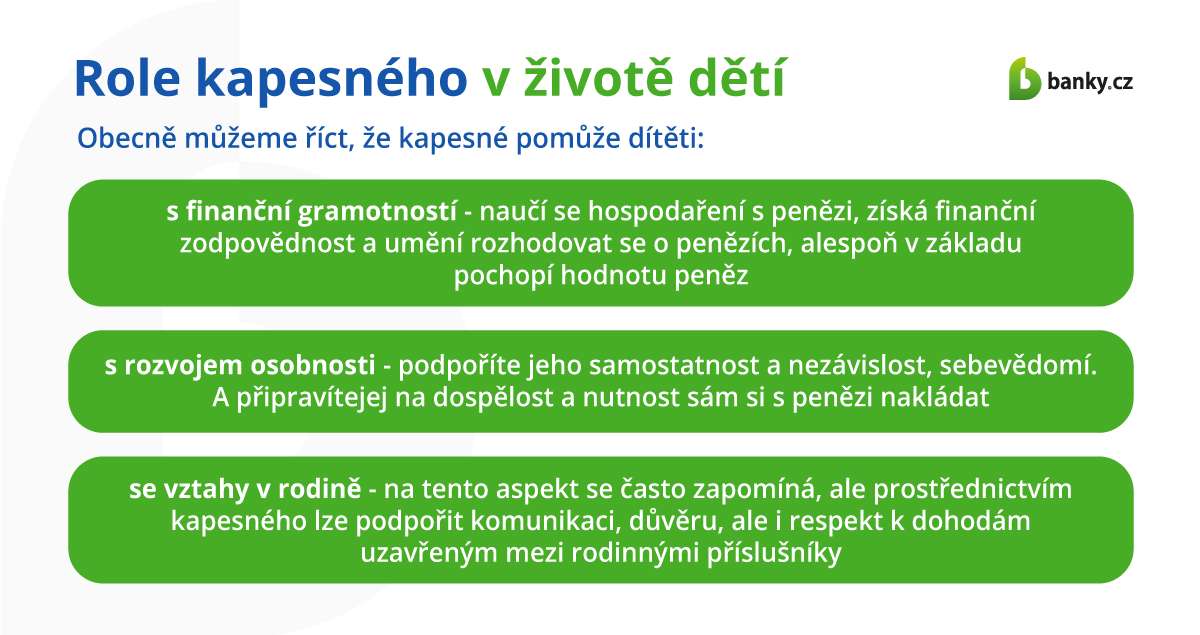

Role kapesného v životě dětí

V souvislosti s kapesným se musíme zeptat: jaké finanční dovednosti by děti měly získat díky kapesnému a jak může kapesné přispět k finanční gramotnosti dítěte. Jde o ty nejdůležitější otázky, na něž si musíme odpovědět, než vůbec s konceptem kapesného za svým dítětem přijdeme.

Obecně můžeme říct, že kapesné pomůže dítěti:

- s finanční gramotností - naučí se hospodaření s penězi, získá finanční zodpovědnost a umění rozhodovat se o penězích, alespoň v základu pochopí hodnotu peněz.

- s rozvojem osobnosti - podpoříte jeho samostatnost a nezávislost, sebevědomí. A připravíte jej na dospělost a nutnost sám si s penězi nakládat

- se vztahy v rodině - na tento aspekt se často zapomíná, ale prostřednictvím kapesného lze podpořit komunikaci, důvěru, ale i respekt k dohodám uzavřeným mezi rodinnými příslušníky.

Jak často by děti měly dostávat kapesné

Týdenní versus měsíční kapesné je tématem, které se řeší velmi často. A není na něj jediná správná odpověď. U většiny činností se osvědčuje zlatá střední cesta. Ta může u kapesného vypadat následovně:

„U dětí začněte s kratšími intervaly výplat kapesného. V mladším školním věku na týdenní bázi, později můžete přejít na 14denní intervaly. A teprve na střední škole (či v posledních ročnících ZŠ) budou schopné plánovat na celý měsíc, a tím i přijmout měsíční interval plateb kapesného,“ doporučuje Petr Jermář, specialista na finance Banky.cz.

TIP: Pokud chcete svoje dítě co nejlépe zaopatřit do života, mohl by vás zajímat náš článek o investicích pro děti.

Jak odstupňovat výši kapesného podle věku dětí

Je samozřejmě rozdíl, zda se bavíme o kapesném pro děti, nebo o kapesném pro středoškoláka a vysokoškoláka - ten malým dítětem už dávno není. A měl už by mít vybudované základní finanční návyky.

Mladším dětem by mělo kapesné pokrýt jen jejich výdaje „pro radost“. Na koupi hračky, sem tam na zmrzlinu nebo jiné mlsání, plus na cokoliv dalšího, o čem je pro vás přípustné, aby si dítě ve svém věku už rozhodovalo samo.

U větších dětí máte dvě cesty: zůstat jen u kapesného pro radost. Nebo kapesné navýšit o některé povinné výdaje tak, aby už si za ně potomek zodpovídal sám. Například cestovné, stravné ve školní jídelně apod.

Někteří rodiče předávají na svého potomka komplet celou správu jeho rozpočtu (starším dětem - konec střední a vysoká škola). Měsíčně mu zasílají několik tisíc korun s tím, že si vše musí z těchto peněz hradit sám. Plánovat, odkládat na pozdější vyšší platby třeba za učebnice a skripta, za obuv, oblečení atp.

POZNÁMKA: rizikem zachování kapesného jen pro radost i pro starší děti se může stát pozdější nezdravý přístup třeba ke kreditní kartě. Vyřídit se dá už v 18 letech jako studentská kreditka, a pokud z ní bude čerpat na věci pro radost, brzy může sklouznout do duhových problémů.

Jaký vliv má rodinný rozpočet na částku kapesného

Rodinný rozpočet se do částky kapesného může, ale nemusí promítnout. To záleží na vás. Pokud je váš rodinný rozpočet vyšší, důkladně si promyslete, zda chcete svému potomkovi dopřát mnohem vyšší částku, než s jakou se musejí spokojit jeho vrstevníci. Promyslete si, co jej chcete prostřednictvím kapesného naučit, a tomu přizpůsobte i výšku pravidelně posílané částky.

Vyplácet kapesné v hotovosti nebo používat digitální nástroje?

Kapesné v hotovosti, nebo na dětský účet? Odpověď není jednoznačná. Ale vzhledem k digitalizaci ekonomiky se doporučuje postupně od hotovosti přecházet k účtu.

„Kapesné dávejte dětem nejprve v hotovosti. Od (většinou) osmi let může dítě využívat platební kartu, jenže ne každé dítě je v tomto věku schopné akceptovat digitální formu peněz. Postupně mu ukazujte možnosti bankovního účtu a plateb kartou. A ptejte se, jestli už chce přejít na výplatu kapesného na účet. Případně se dohodněte, že si o to řekne samo, až ho účet bude zajímat. Plnohodnotné bankovnictví má dítě k dispozici nejdříve v 15 letech, do té doby může jen platit kartou nebo vkládat a vybírat hotovost v bankomatech,“ nabízí Martin Pleštil, ředitel úseku investic Broker Trustu, jeden z možných úhlů pohledu na formu výplaty kapesného.

Vhodná pravidla spojená s vyplácením kapesného

Než dítěti poprvé dáte kapesné, dohodněte se spolu na pravidlech. Vysvětlete dítěti, na co peníze má, jak často je bude dostávat, a jaké prohřešky povedou k přerušení výplaty. Kdykoliv se změní váš přístup ke kapesnému (s tím, jak dítě bude vyzrávat), proberte s ním změnu situace, nastavte případná nová pravidla.

Ujistěte se, že dítě pravidlům a případným změnám rozumí a že s nimi souhlasí. Pro některé děti může být na změnu brzo, netlačte je do ní, jen nabízejte. Ukazujte nové výhody, co se změnou může získat, ale i nové povinnosti a dovednosti z nich plynoucí.

Pamatujte i na dohodu o formě výplaty (hotovost/účet), nebo ohledně záloh na další měsíc, budou-li dávat smysl (forma půjčky od vás). Dodržování pravidel důsledně vyžadujte, kontrolujte. Sami buďte pro dítě finančním vzorem, ukažte mu, jak se hospodaří u vás doma, zapojujte jej.

Výhody dávání kapesného pro dítě

- praktický nácvik finanční gramotnosti

- budování zodpovědnosti a schopnosti myslet na budoucnost

- nácvik zacházení s hotovostí i virtuálními penězi na běžném účtu

- první dovednosti v oblasti osobního rozpočtu

- příležitost učit se zodpovědnosti a přijímání důsledků svých rozhodnutí

- nácvik sebekontroly a trpělivosti

- další příležitosti k vzájemným dohodám a důvěře mezi rodičem a dítětem

Srovnání dětských spořících účtů

Nevýhody dávání kapesného

- riziko nezodpovědného utrácení

- tlak na rozpočet rodičů

- může budit dojem přílišného důrazu na materialistickou stránku života

- mohou se prohlubovat nerovnosti mezi dětmi

- vyžadování pravidel ohledně kapseného může podněcovat konflikty mezi dětmi a rodiči

Jak motivovat děti k šetření a plánování jejich výdajů

Finanční výchova dětí a vzdělávání o penězích zahrnuje i motivaci. Motivaci k šetření a k plánování výdajů. Ale jak motivaci vytvořit, aby ji dítě přijalo za svou? Některé děti přirozeně mají zvýšenou motivaci k šetření a opatrnému zacházení s penězi, jiné ne. Nejlepší je opět zlatá střední cesta, kdy dítě není ani úpěnlivě spořivé, ale ani neutrácí bezcílně za „nesmysly“.

Jak tedy na zdravou motivaci?

- identifikujte cíle - pomozte dítěti s cílem, na jaký může šetřit. Třeba výlet, kino, hra a postavy do hry, cokoliv, co uznáte za vhodné. Je-li cíl hodně vysoký, rozdělte ho na menší kroky po kratších úsecích (např. kolik je nutné naspořit za jeden měsíc)

- vysvětlete, co znamená spořit - spoření není škudlení každé koruny, kdy si odepřete úplně vše. Ukažte dítěti, že si má stanovit částku, jakou chce měsíc co měsíc odložit. A zbytek může utratit podle svého. Když se vhodná příležitost k utrácení nenajde, uspoří o to víc

- sledujte s dítětem jeho pokroky - když se v měsíci podaří uspořit naplánovanou částku, zdůrazněte úspěch. Když se nepodaří, zjistěte, v čem byl problém. Nechte dítě, ať si z úspěchu i neúspěchu nahlas formuluje závěr a poučení, případně mu s formulací pomozte.

Často se ptáte

Jak spravovat dětské finance?

Většina dětí sem tam dostane peníze od prarodičů a dalších příbuzných, rodiče jim také chtějí spořit na budoucnost, někdy se objeví dědictví atp. Jak dětem peníze spravovat, abyste jim ve výsledku neuškodili?

Peníze určitě oddělte od běžných provozních peněz vaší domácnosti, ale i od svého vlastního spořicího účtu. Založte další spořicí účet, může být i dětský, a na něm soustřeďte peníze, které by dítě mohlo v nejbližší době potřebovat. Třeba když si s kapesného dospořuje na nějaký výdaj.

Přebytečné peníze by ale měly putovat do investic. Právě u dětí hraje ve prospěch čas: ve složeném úročení investic se právě včasné zahájení investování projeví nejsilněji. Dnes je na výběr mnoho investic, pro děti můžete volit dynamičtější varianty, právě proto, že půjde o dlouhodobé investování.

Jaké finanční dovednosti pro děti patří k nejdůležitějším?

Mezi nejdůležitější finanční dovednosti pro děti patří:

- rozpočtování: schopnost plánovat výdaje a sledovat příjmy.

- spoření: schopnost odkládat část peněz na pozdější použití.

- rozhodování: schopnost zvážit různé možnosti a vybrat tu nejlepší.

- zodpovědnost: schopnost nést zodpovědnost za svá finanční rozhodnutí.

- pochopení hodnoty peněz.

Co dělat, pokud dítě špatně hospodaří s kapesným?

Jestliže dítě špatně hospodaří, měli byste zjistit příčinu této skutečnosti. Může tkvět nejen v případné nezodpovědnosti dítěte, ale třeba jen v pouhém nepochopení situace. Jít může však i o nějakou formu vzdoru a protestu. Podle toho, co zjistíte, uzpůsobte následující kroky.

Nezodpovědnému dítěti zaveďte jasná pravidla. Když dítě spatně hospodaří z neporozumění, veďte jej konkrétními kroky tak, aby situaci lépe zvládalo. Jde-li o vzdor, budete muset zjistit, co je jeho příčinou. A možná i kapesné na nějakou dobu přerušit, než si vše ujasníte. U větších dětí může být nejsnazším řešením vzdoru brigáda a vlastní příjem postačující na to, co jste doposud dotovali kapesným.