Jak spočítat celkové náklady vlastnictví auta včetně půjčky

Zvažujete koupi auta? Vedle samotné pořizovací ceny vozu byste se měli seznámit i s náklady na jeho provoz. Celkové náklady na auto mohou zahrnovat i úroky z půjčky na auto. Vždycky k nim bude patřit pojištění auta, servis a další provozní výdaje. Krok za krokem vám ukážeme, jak spočítat náklady na auto, s čím musíte počítat vždycky a jak se dá provoz auta účinně zlevnit.

Co si z článku odnést

- Celkové náklady vlastnictví auta nejsou nízké. Ale pro toho, kdo nežije v místech s hustou sítí hromadné dopravy, je auto nezbytností.

- Za pojištění auta (povinné ručení a případně havarijní pojištění) zaplatíte ročně 5 000 až 30 000 Kč, podle typu vozu, bydliště a zkušeností řidiče.

- Náklady na palivo při průměrném nájezdu 1 500 km měsíčně a spotřebě 7 litrů na 100 km vás vyjdou na zhruba 4 000 Kč měsíčně, tedy 48 000 Kč ročně.

- Údržba auta včetně STK, měření emisí, výměny pneumatik a provozních kapalin představuje (v přepočtu) minimálně 5 000 Kč za rok. U nových aut v záruční době může jít o částku vyšší kvůli dražším garančním prohlídkám.

- Při financování auta na dluh ještě započítejte přeplatek z půjčky. Ten je daný takzvaným RPSN a délkou trvání úvěru či leasingu.

Hlavní náklady na vlastnictví auta kromě splátek půjčky

Prvním krokem při plánování koupě a následného vlastnictví auta by měl být přehled všech nákladů na auto, které vás (s větší či menší pravděpodobností) čekají. Vedle samotné splátky úvěru (když pořizujete formou autopůjčky) musíte počítat s řadou dalších pravidelných výdajů.

Patří mezi ně především náklady na provoz auta, které u běžného řidiče s nájezdem 15 000 kilometrů ročně představují zhruba 41 000 korun za rok (při průměrné spotřebě 6 litrů na 100 km a ceně paliva 38 Kč/litr).

Důležitou položkou je také pojištění auta. Povinné ručení auta musíte platit ze zákona a jeho cena se odvíjí od typu vozidla a vašich zkušeností jako řidiče. Pokud si vezmete půjčku na auto, většina finančních institucí bude vyžadovat i havarijní pojištění auta. Za pojištění tak ročně zaplatíte 5 000 až 30 000 korun.

K běžným výdajům patří ještě servis vozu (záruční i pozáruční), náklady na pneumatiky, provozní kapaliny, STK a měření emisí, plus amortizace (pokles ceny auta v čase).

Podívejme se teď k jednotlivým položkám podrobněji.

Vždy budete platit povinné ručení. Jak se liší od havarijka?

U auta se nikdy nevyhnete povinnému ručení. Bez něj nesmíte nejenže vyjet na silnici, ale dokonce ani mít auto zapsané v registru, aniž byste dali jeho registrační značky do depozitu. Pamatujte, že za každý den, co povinné ručení nemáte, se platí do Garančního fondu, plus hrozí ještě i vysoká pokuta.

A také pamatujte, že havarijní pojištění je jen vaší volbou. Ovšem to jen v případě, že auto kupujete za hotové, nebo na běžnou neúčelovou půjčku. U leasingu a autopůjčky bude havarijko povinností.

„Hlavní rozdíl mezi povinným ručením a havarijním pojištěním spočívá v tom, že povinné ručení je ze zákona povinné pro všechna motorová vozidla pohybující se na pozemních komunikacích a kryje škody, které způsobíte svým vozidlem třetím osobám. Naproti tomu havarijní pojištění je dobrovolné a chrání vaše vlastní vozidlo před různými riziky, jako jsou nehody, živelné pohromy, krádež nebo vandalismus. Současný trh umožňuje kombinaci obou pojištění: přidáním připojištění (havarijních) k základnímu povinnému ručení,“ popisuje Miroslav Čejka, specialista na pojištění hyponamíru.cz.

Výpočet měsíčních splátek úvěru na auto

Při financování auta na dluh hraje klíčovou roli RPSN půjčky. „RPSN neboli Roční Procentní Sazba Nákladů je komplexní ukazatel, který (narozdíl od úrokové sazby) zahrnuje veškeré náklady spojené s půjčkou na auto za jeden rok. Tedy včetně poplatků za vyřízení půjčky, vedení účtu, pojištění (u leasingu a u účelové půjčky na auto) a případných dalších plateb. Díky číslu v ukazateli RPSN můžete jednoduše porovnat skutečnou výhodnost úvěrových nabídek. A především zjistit, kolik vás auto ve finále bude stát. Čím vyšší RPSN, tím víc za půjčku přeplatíte,“ vysvětluje Petr Jermář, specialista na finance portálu Banky.cz.

Díky RPSN si tak můžete jednoduše porovnat různé nabídky financování.

Splátky si propočítáte v kalkulačce splátek

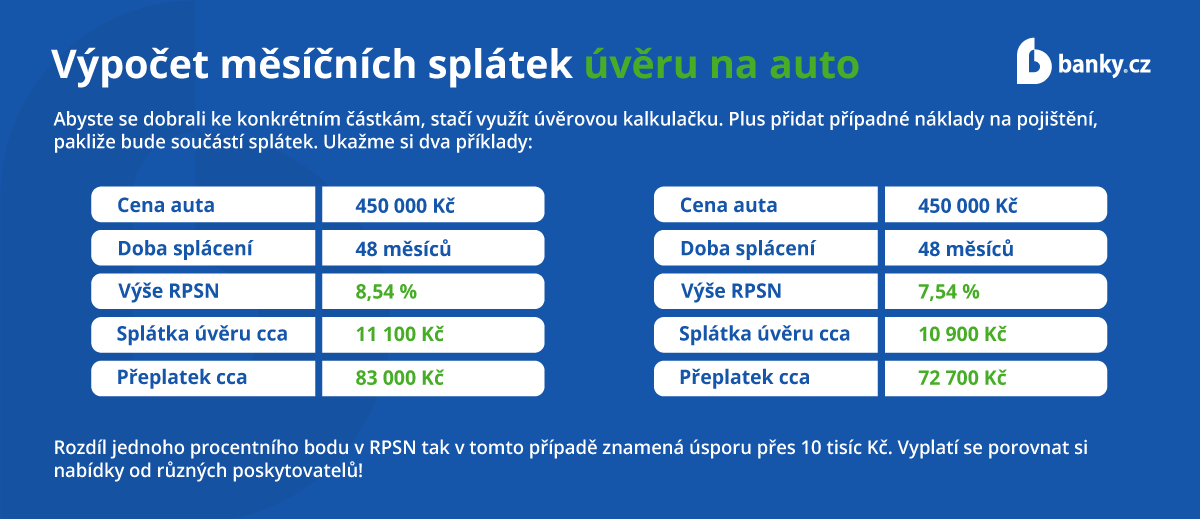

Abyste se dobrali ke konkrétním částkám, stačí využít úvěrovou kalkulačku. Plus přidat případné náklady na pojištění, pakliže bude součástí splátek

Ukažme si jeden drobný příklad:

Při ceně auta 450 000 Kč, době splácení 48 měsíců a s RPSN 8,54 % bude vaše splátka úvěru zhruba 11 100 Kč měsíčně. Bez pojištění vozu. Za celou dobu splácení uhradíte 532 811 Kč, přeplatíte tedy o necelých 83 tisíc korun.

Pokud byste získali výhodnější financování auta s RPSN 7,54 %, měsíční splátka by klesla na přibližně 10 900 Kč a celkem byste zaplatili 522 670 Kč. Celkový přeplatek by činil 72 700 Kč. Rozdíl jednoho procentního bodu v RPSN tak v tomto případě znamená úsporu přes 10 tisíc Kč. Vyplatí se porovnat si nabídky od různých poskytovatelů!

V tomto příkladu byste si správnou volbou ušetřili na ti měsíce paliva do auta (při nájezdu, který jsme definovali v úvodu).

Aby se vám lépe porovnávalo, sestavili jsme pro vás jednoduchý návod, jak se zorientovat v půjčkách na auto.

Kolik zaplatíte za údržbu a servis auta ročně

Údržba auta představuje významnou položku v rozpočtu každého majitele. Pravidelná údržba auta zahrnuje například výměnu oleje a filtrů, údržbu klimatizace a výměnu provozních kapalin. Servisní náklady auta se výrazně liší podle značky a stáří vozidla. Zde žádná konkrétní čísla uvést nelze.

Vysokou počáteční položkou bývají tzv. záruční servisní prohlídky. Nezřídka se vyšplhají nad 10 000 Kč, s frekvencí jednou za rok. Nutno vzít v úvahu, že pokud budete záruční servis vynechávat, pohrozí vám prodejce ztrátou (často prodloužené) záruky na vůz.

K výše uvedenému ještě musíte připočítat náklady na pneumatiky a jejich přezouvání. Nová sada kvalitních pneumatik vás vyjde na 8 000 až 20 000 Kč a vydrží zhruba tři roky běžného provozu. Jenže potřebujete dvě sady pneumatik (letní a zimní), někdy ještě nájemné při uskladnění pneumatik v pneuservisu.

V neposlední řadě ještě technická kontrola a měření emisí, které musíte absolvovat každé dva roky. I když zpočátku od nich máte (u nového auta) několik let pokoj: na první STK jde nové auto až ve 4 letech „věku“.

Online srovnání půjček na auto

Amortizace auta a zůstatková hodnota

Amortizace auta znamená pokles hodnoty vozidla v čase. Výpočet amortizace auta je důležitý, pokud plánujete auto časem prodat. Nové auto ztrácí nejvíce na hodnotě v prvních třech letech provozu, kdy jeho cena klesne zhruba o 40 %. Například nové auto za zhruba 400 000 Kč bude mít po třech letech hodnotu přibližně jen 240 000 Kč. V dalších letech už je pak ztráta hodnoty pomalejší.

Nové versus ojeté auto: porovnání celkových nákladů

Při porovnání nákladů na nové a ojeté auto hraje roli několik faktorů:

- Nové auto má vyšší pořizovací cenu a rychlejší amortizaci. Ale je v záruce, a často se (ještě i několik let po jejím skončení) dá počítat s nižšími náklady na údržbu a servis. Navíc získáte jistotu, že vůz nemá skryté vady, které by „nešly za prodejcem.“

- Ojeté auto pořídíte levněji a jeho hodnota už neklesá tak rychle. Ale musíte počítat s vyššími náklady na opravy a údržbu. Účelová půjčka na ojeté auto také obvykle přichází s vyšší úrokovou sazbou než půjčka na nové auto. Důvod je nasnadě: záruka v podobě vozu už není u ojetého auta tak spolehlivá.

Stranou ponechme riziko, že při koupi ojetého auta trefíte „Černého Petra“. Podívejte se, na co dát pozor a co ošetřit ve smlouvě.

Jak spočítat náklady na palivo

Kolik stojí provoz auta z hlediska spotřeby paliva, zjistíte jednoduchým výpočtem. Vynásobte průměrnou spotřebu na 100 km cenou litru paliva a počtem kilometrů, které plánujete měsíčně najezdit. U benzinového motoru se spotřebou 7 litrů na 100 km a cenou 38 Kč za litr zaplatíte při měsíčním nájezdu 1 500 km zhruba 4 000 Kč měsíčně za palivo.

Pojďme na konkrétní výpočtový vzorec, abyste si do něj mohli už jen snadno dosadit):

- Měsíční náklady na palivo = (spotřeba na 100 km × cena za litr × měsíční nájezd v km) ÷ 100

Výše uvedený příklad se tedy počítal takto:

- (7 × 38 × 1 500) ÷ 100 = 3 990 Kč měsíčně za palivo

Nyní už si jen dosadíte „svá“ čísla, abyste se dopočítali nákladů na palivo ve vašem konkrétním případě. Neznáte-li spotřebu na 100 km, doptejte se prodávajícího (nebo ji u již vlastněného auta ojetého vypozorujte).

Jak se dá ušetřit na nákladech spojených s autem?

Snížit celkové náklady vlastnictví auta můžete několika způsoby. U financování auta se vyplatí porovnat více nabídek úvěrů a zaměřit se na RPSN. Podívejte se, v jaké situaci se hodí která z forem financování auta.

Další úsporu přinese pravidelná údržba, která předchází drahým opravám. A ohleduplný styl jízdy snižující spotřebu paliva.

Při sjednávání pojištění auta si vyžádejte nabídky od více pojišťoven a zvažte různé kombinace povinného ručení a havarijního pojištění (k povinnému ručení lze zvolit spoustu připojištění). Náklady na auto lze snížit i využíváním slevových programů na palivo nebo servisních akcí pro váš model vozu.

Často se ptáte

Jak dlouho trvá splácení běžné půjčky na auto?

Běžná doba splácení půjčky na auto se pohybuje mezi 24 a 84 měsíci. Kratší doba znamená vyšší měsíční splátky úvěru, ale celkově zaplatíte méně na úrocích. Delší doba splácení sníží měsíční zatížení rozpočtu, ale v součtu přeplatíte více.

Jaké jsou výhody a nevýhody předčasného splacení půjčky?

Předčasné splacení půjčky na auto může výrazně snížit celkové náklady na financování. Podle zákona máte právo půjčku předčasně splatit, ale poskytovatel si smí může účtovat poplatek za předčasné splacení. Ten je regulován a nesmí převýšit 1 % z předčasně splacené částky.

Před předčasným splacením si nechte od věřitele vyčíslit přesnou částku, včetně všech poplatků. Někdy může být poplatek natolik vysoký, že vás lépe vyjde ponechat si finanční rezervu (a vhodně ji uložit nebo investovat), a půjčku dále splácet podle původního plánu.

Kdy se vyplatí platit záruční servis u autorizovaného servisu?

Záruční servis u autorizovaného servisu je nutný pro zachování záruky na nové auto. Přestože je dražší než běžný servis (jedna prohlídka může stát i přes 10 000 Kč), vyplatí se ho absolvovat především v prvních letech vlastnictví nového vozu. Získáte tím nejen záruku na případné opravy, ale též vyšší hodnotu vozu při jeho pozdějším prodeji (díky kompletní servisní historii).