Jak získat co nejvýhodnější refinancování hypotéky v roce 2025

Možnost, jak si snížit úroky i splátky. Přesně to přináší refinancování hypotéky. Neplatí to ale vždy – například v roce 2025 bude mít refinancování hypotéky různé podoby. Zatímco některým klientům pomůže ušetřit, jiným náklady vzrostou. Podívejte se, do které skupiny budete patřit vy a jak získat výhodné refinancování hypotéky v roce 2025.

Co si z článku odnést

Refinancování hypotéky v roce 2025 může vaše měsíční splátky nejen snížit, ale také navýšit. Záleží na tom, kdy jste si sjednali aktuální úvěr a jaká je jeho fixace.

Nejtypičtější jsou následující dvě situace:

- Máte hypotéku z roku 2020 s pětiletou fixací – splátky pravděpodobně o několik tisíc korun vzrostou. V roce 2020 se totiž úrokové sazby hypoték pohybovaly jen okolo 2 %.

- Máte hypotéku z roku 2022 s tříletou fixací – pravděpodobně ušetříte. V roce 2022 se úroky pohybovaly okolo 6 %.

Aktuální úrokové sazby jsou pod 5 % a dál klesají.

V obou případech se vyplatí nespoléhat na stávajícího poskytovatele a požádat o refinancování jiné banky. Získáte tak nižší úrokovou sazbu, než kterou vám nabídne současný poskytovatel. Navíc můžete upravit i další podmínky úvěru.

Komu se vyplatí refinancování hypotéky v roce 2025

Stejně jako v jiných letech platí, že se refinancování hypotéky vyplatí všem klientům, kterým končí fixace úrokové sazby a neplánují půjčku doplatit. U každého ale bude situace trochu jiná.

„Nejvýhodnější bude refinancování pro lidi, kteří si hypoteční úvěr vzali v druhé polovině roku 2022 a fixaci nastavili na 3 roky. Tehdy se úrokové sazby pohybovaly až okolo 6 %. V současnosti se při refinancování dostanete výrazně pod 5% hranici,“ vysvětluje Miroslav Majer, CEO portálu Banky.cz.

V podobné situaci jsou také klienti, kteří podepsali hypoteční smlouvu v roce 2023. V té době se průměrné úrokové sazby hypoték pohybovaly v rozmezí 5,6 % – 6 %.

Refinancování hypotéky a navýšení splátek

Pokud jste si vzali půjčku na bydlení v roce 2020 a máte pětiletou fixaci, je vaše situace složitější. Na snížení splátek hypotéky můžete zapomenout.

V roce 2020 se totiž průměrný úrok u hypoték pohyboval okolo 2 %. V současnosti je víc než dvojnásobný. Vaše splátky tak vzrostou až o několik tisíc korun.

Vyjednávání o nové úrokové sazbě se vyplatí především lidem, kteří mají historicky nízké úrokové sazby. Pokud jim letos končí fixace hypotéky, mohou díky tomu získat lepší sazbu, než kdyby se spokojili s první nabídkou u svého stávajícího poskytovatele,“ upozorňuje Libor Vojta Ostatek ze společnosti Broker Trust

Potvrzují to i statistiky České bankovní asociace. Podle nich byla na začátku roku 2025 průměrná úroková sazba:

- 4,71 % u refinancovaných hypoték

- a 4,80 % u refixovaných úvěrů.

Aktuální situace na trhu s hypotékami

Dobrou zprávou je, že úrokové sazby v roce 2025 pravděpodobně čeká další pokles. Nasvědčuje tomu plánované snižování úrokových sazeb České národní banky. Základní sazba by se měla do konce roku přiblížit až ke 3 % – rok 2024 přitom uzavírala na 4 %.

Zlevňování hypoték předpovídají také experti.

„Předpokládám, že v roce 2025 zintenzivní konkurenční boj mezi bankami, což přispěje k poklesu úrokových sazeb hypotečních úvěrů. V ideálním případě by se mohly přiblížit i k hranici 3,5 %,“ říká Miroslav Majer, CEO portálu hyponamíru.cz.

Už v roce 2024 přitom úrokové sazby výrazně klesly. Zatímco na konci roku 2023 byl průměrný úrok u hypoték 5,57 %, v prosinci 2024 už to bylo 4,8 %. To je propad téměř o 0,8 procentního bodu.

2 možnosti: refixace a refinancování hypotéky

Pokud vám končí fixační období hypotéky, můžete vybrat, jestli zůstanete u původního poskytovatele, nebo vyzkoušíte konkurenční služby.

Mnoho lidí využívá první možnost a zůstává u své banky například kvůli tomu, že:

- si na končící fixaci ani nevzpomenou

- nebo se jim nechce řešit nové podmínky a s bankou o nich diskutovat.

Pokud zůstanete u stávající banky, čeká vás takzvaná refixace hypotéky. Poskytovatel vám nabídne nové podmínky – včetně úroků – a prodlouží fixaci na další období.

U refixování ale obvykle nemáte příliš prostoru na vyjednávání. Proto se vyplatí požádat o konkurenční nabídky. A následně o refinancování hypotéky u jiné banky.

Právě díky tomu můžete navrhovaný úrok snížit, a to klidně i o několik desetin procenta. Ročně tak ušetříte tisícekorun.

Konkurenční banky se vás totiž obvykle snaží lepší nabídkou „přetáhnout“ k sobě. „Refinancování je tak ideální k tomu přehodnotit aktuální situaci a zvážit, zdali není prostor k nákupu další nemovitosti, aniž byste museli vynaložit své peníze,“ dodává Miroslav Majer z portálu hyponamíru.cz

Refinancování nabízí nižší úrok i víc peněz

Refinancování hypotéky můžete využít také k získání nového odhadu nemovitosti a k aktualizaci LTV.

Tento ukazatel v procentech označuje poměr mezi výší půjčky a hodnotou nemovitosti. Ovlivňuje přitom úrokovou sazbu, kterou vám banka nabídne.

Zjednodušeně řečeno se dá konstatovat, že nižší LTV vám pomůže získat nižší úrok.

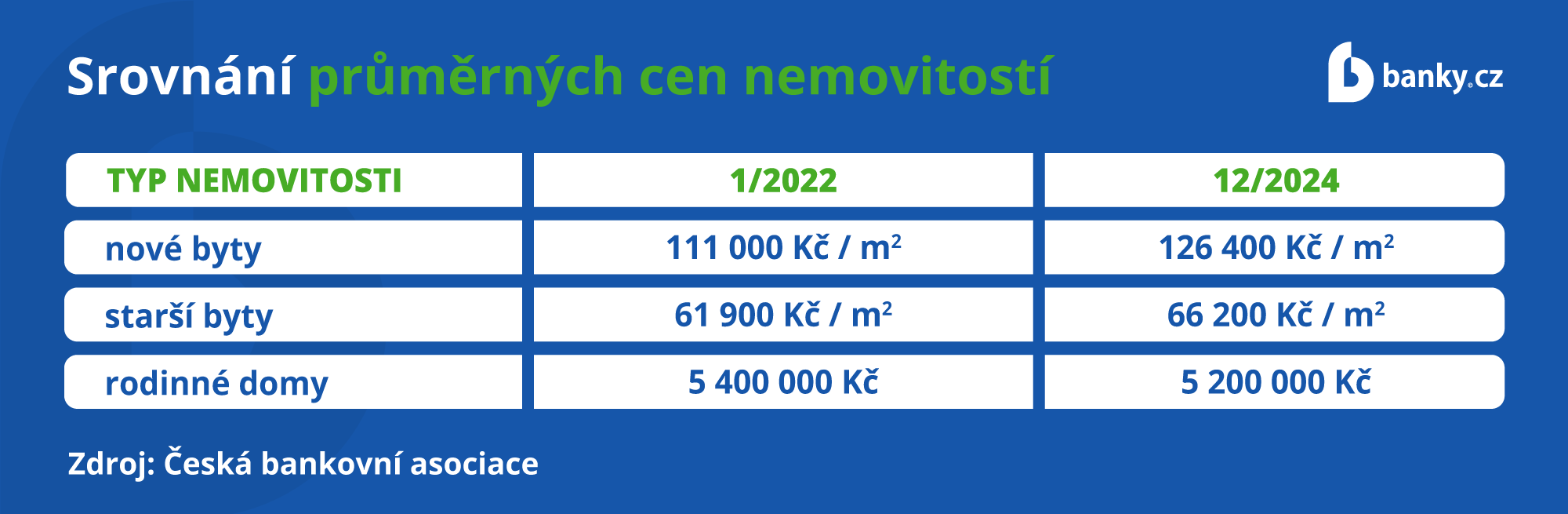

V současnosti je docela dobře možné, že vaše LTV bude příznivější než dřív. Ceny většiny nemovitostí totiž v posledních letech výrazně vzrostly, jak dokládá následující tabulka:

Srovnání průměrných cen nemovitostí | ||

|---|---|---|

1/2022 | 12/2024 | |

nové byty | 111 000 Kč / m2 | 126 400 Kč / m2 |

starší byty | 61 900 Kč / m2 | 66 200 Kč / m2 |

rodinné domy | 5 400 000 Kč | 5 200 000 Kč |

Zdroj: Česká bankovní asociace

Díky rostoucí hodnotě nemovitostí a faktu, že už jste část hypotéky splatili, klesá poměr mezi původní půjčkou a hodnotou vašeho domu či bytu. Získáte tak argument, který můžete využít při jednání o podmínkách refinancování. A který vám pomůže dosáhnout na nižší úrokovou sazbu.

Pamatujte také, že si při refinancování můžete přenastavit i další podmínky úvěru nebo například navýšit půjčku.

Pomůže vám hypoteční kalkulačka

Pokud vás zajímá, jaké podmínky vám nabídnou ostatní banky, vyzkoušejte naši hypoteční kalkulačku. Poradí si s kalkulací nové hypotéky i refinancovaného úvěru. Snadno a rychle tak zjistíte, kolik můžete ušetřit.

Nebo využijte naše srovnání hypoték. Přehledně si v něm porovnáte, jaké podmínky refinancování jednotliví poskytovatelé aktuálně nabízejí. A najdete tu nejlepší banku pro refinancování.

Pak už bude jen na vás, jestli si hypotéku refinancujete u jiného poskytovatele, nebo výhodnější nabídku využijete při vyjednávání o podmínkách u vaší současné banky.

Co když nové splátky nezvládnete?

Jednou z výhod refinancování je i fakt, že o něj můžete požádat až dva roky předem. Můžete si tak s předstihem zjistit, jaké podmínky vás čekají. A reagovat na ně.

Pokud máte obavu, že budou nové splátky nad vaše síly, můžete hypotéku převést na někoho jiného. Tedy pokud s tím banka bude souhlasit.

Nebo požádejte o pomoc hypotečního poradce. Nejen, že vám najde nejlepší nabídky refinancování hypotéky, ale také vám pomůže vše správně načasovat. Tak, aby bylo refinancování co nejvýhodnější.

A pokud zjistíte, že by pro vás nové podmínky byly příliš náročné, poradí vám, jak byt či dům zatížený hypotékou prodat.