Jak vybrat firemní úvěr: Kompletní průvodce

Jako podnikatel víte, že správný finanční management je klíčem k úspěchu. Tímto průvodcem vám chceme pomoci zorientovat se ve světě firemních úvěrů. Dozvíte se, jak se liší od spotřebitelských půjček, jaké typy byznys půjček existují a na co si dát pozor při výběru. Ať už jste živnostník (fyzická osoba) nebo vedete firmu (právnickou osobu), najdete tu důležité informace pro informované rozhodnutí o financování vašeho podnikání.

Co si z článku odnést:

- Firemní úvěry se řídí jinými pravidly než spotřebitelské půjčky

- Existují různé typy úvěrů pro různé podnikatelské potřeby

- Úrokové sazby a podmínky se mohou výrazně lišit

- Důležité je porovnat nabídky různých poskytovatelů

- Při výběru zvažujte nejen úrok, ale i RPSN, poplatky a flexibilitu

- Nesplácení může mít vážné důsledky pro firmu i podnikatele osobně

Co je firemní úvěr

„Firemní úvěr umožňuje firmám a živnostníkům získat od banky nebo jiné finanční instituce peníze na financování svého podnikání. Peníze z půjčky lze využít na různé účely, jako je nákup vybavení, rozšíření provozu, financování provozních nákladů nebo překlenutí dočasného nedostatku hotovosti. Firemní úvěr se dá vzít jako účelový, ale i jako úvěr provozní (bez účelu). Některé firemní půjčky získávají záruku od státních institucí, například od Národní rozvojové banky. Firemní úvěry se řídí zcela jinými pravidly než úvěry spotřebitelské,“ vysvětluje Petr Jermář, specialista na finance portálu Banky.cz.

Čím se podnikatelský úvěr liší od úvěru spotřebitelského

Podívejme se na konkrétní odlišnosti. U půjček pro běžné klienty (spotřebitele) jsme zvyklí na masivní ochranu klienta v podobě pravidel daných zákonem o spotřebitelském úvěru. Tento zákon se ovšem nevztahuje na půjčky pořizované do podnikání.

U podnikatelského úvěru se vše řídí pouze Občanským zákoníkem. Banky sice podléhají kontrole ze strany Centrální banky, ale jen v rozsahu bankovní licence. Obecně se tedy dá konstatovat, že co si spolu ve smlouvě o firemním úvěru obě strany dohodnou, to platí (za předpokladu, že to neporušuje základní rámec daný Občanským zákoníkem).

Klient podnikatel (fyzická osoba) nebo firma (právnická osoba) se může proti případnému nekalému chování poskytovatele bránit jedině klasickou právní cestou. Finanční arbitr sem (až na výjimky) nedosáhne. A co jsou ty výjimky? Půjčky pro OSVČ nebo na IČO od poskytovatele, který je prokazatelně a opakovaně poskytuje na spotřebu, a nikoliv do podnikání.

V neposlední řadě se musíme zastavit i u daňových rozdílů: náklady na podnikatelskou půjčku se dají odečíst od daňového základu (jsou daňově uznatelné). To podnikům i živnostníkům (kteří podávají daňové přiznání) jejich financování mírně zlevňuje.

Zdaleka to nejsou všechny rozdíly, jen ty nejdůležitější. Podrobněji jsme se odlišnostmi zabývali v článku Půjčka pro OSVČ nebo spotřebitelský úvěr?

Pravidla a legislativa pro firemní úvěry

Podnikatelská půjčka se řídí Občanským zákoníkem. Půjčka od banky pro firmy a podnikatele pak ještě legislativou upravující činnost komerčních bank. Ale to je vše. Regulace je jen minimum.

Pokud bychom se zaměřili na půjčky s garancí státu nebo s půjčky dotovanými úroky, přibudou ještě pravidla konkrétního programu, na jehož základě si firma zvýhodněný úvěr vezme.

Základní typy firemních půjček a jejich určení

Firemních úvěrů je spousta druhů a typů. Podívejme se ale jen na jejich základní rozdělení, plus na nejčastější názvy půjček tak, jak se s nimi můžete na českém finančním trhu setkat. Některé se dost podobají názvům spotřebních půjček. Většinou je to dané tím, že cílí apriori na jednotlivce – živnostníky, nikoliv na firmy (společnosti).

Začněme rozdělením podle toho, kdo je poskytovatelem firemního úvěru:

Bankovní úvěr pro firmy

Jedná se o všechny typy firemních půjček, které si firma nebo podnikající osoba mohou vzít od licencované banky. Nabídky bank bývají široké, byznys úvěry lze vzít od několika desítek tisíc korun až po miliony korun, v různých režimech využití i splácení.

Nebankovní úvěr pro firmy

Úvěry od jiných poskytovatelů, než jsou licencované banky, pak spadají do kategorie nebankovních firemních půjček. Pozor, nebankovní poskytovatel podnikatelských půjček nepotřebuje žádnou licenci (narozdíl od půjčky spotřebitelské). I zde může být nabídka široká. Většinou se ale setkáte s tím, že se každý z poskytovatelů zaměřuje jen na část podnikatelského segmentu. Více se specializují.

Výhody nebankovního úvěru oproti bankovnímu

Než se pustíme do třídění podnikatelských půjček podle dalších hledisek, ještě se pozdržme u sektorů: bankovního a nebankovního. Podívejme se, v čem může být nebankovní sektor pro firmu výhodnější než tradiční bankovní financování.

„Nebankovní firemní úvěry často nabízejí rychlejší a flexibilnější schvalovací proces než tradiční bankovní úvěry. To je výhodou pro firmy s kratší historií nebo s nestandardními potřebami. Mohou mít také mírnější požadavky na zajištění a bonitu, což otevírá dveře i podnikům, které by u banky nemusely uspět. Nebankovní poskytovatelé, třeba i z řad crowdfundingu, se mohou specializovat na určité segmenty trhu, a tím i lépe porozumět potřebám firem, nabídnout jim řešení na míru,“ podotýká Miroslav Majer, CEO portálu Banky.cz.

Nyní si firemní půjčky rozdělme podle jejich trvání:

Krátkodobý firemní úvěr

Za krátkodobý považujeme každý byznys úvěr, který se splácí do jednoho roku, maximálně do pěti let. Někde se i půjčka s trváním do deseti let řadí ke krátkodobým. Přitom nezáleží na tom, zda je od banky či od nebankovního poskytovatele.

Dlouhodobý firemní úvěr

Dlouhodobé úvěry trvají déle než pět let nebo déle než deset let. Většinou podle toho, jakou činnost financovaná firma vykonává. Developeři velkých projektů se budou k desetiletému úvěru stavět jinak než malá provozovna osobních služeb, například kadeřnictví.

Ještě zbývá rozdělení byznys úvěrů podle jejich zaměření a pravidel využití:

Druhy firemních půjček podle jejich určení

- úvěr investiční – určený na investice, často zajištěný, a to buď pořizovanou investicí, nebo nemovitostí v majetku firmy. Jde o půjčku účelovou, s přísně danými pravidly použití peněz

- provozní úvěr – přesný opak investičního úvěru. Peníze bez přesného určení, které má firma k dispozici pro okamžitou potřebu v momentech, kdy jí schází hotovost, nebo kdy nechce sahat do svých zdrojů. Provozní úvěr je dost podobný kontokorentu. Opakovaně se z něj peníze čerpají. Splácí se v rytmu, v němž firmě přicházejí příjmy v hotovosti (podle aktuálního cashflow). Často se mu říká úvěr revolvingový

- podnikatelská hypotéka – firemní úvěr se zástavou nemovitosti. Může být účelová, ale i bez konkrétního účelu

- půjčka na IČO / půjčka pro OSVČ – většinou drobná a rychlá půjčka pro živnostníky (podnikající fyzické osoby). Od banky smí jít tahle půjčka jedině do podnikání, u nebankovních společností často i na běžnou osobní potřebu. Byť to odporuje všem pravidlům finanční gramotnosti a logice finančního trhu, lidé se mnohdy nechají nalákat na extrémně nevýhodnou půjčku od lichváře, poskytovanou právě jen na živnostenské oprávnění.

- úvěr revolvingový – již výše popsaný provozní úvěr

- úvěr bez ručitele pro firmy – půjčka pro právnické osoby a bez ručení za tento závazek

- půjčka pro malé podniky, úvěr pro střední podniky a půjčka pro velké podniky – podmínky půjčky se tady přizpůsobují možnostem a potřebám firem, v závislosti na jejich velikosti

- podnikatelský úvěr bez registru – jedna z častých podob hazardních nebankovních půjček na IČO, poskytovaných lichváři.

Mohlo by vás zajímat: Jak vypočítat základní kapitál - kompletní průvodce pro podnikatele

Úrokové sazby firemních úvěrů

Firemní půjčky se poskytují za různě vysoký úrok. Od několika málo procent (těsně nad hranicí repo sazby), až po stovky/tisíce procent ročně. Na rozdíl od spotřebitelského úvěru nemá poskytovatel povinnost sdělovat celkové RPSN půjčky hned v rámci prvních informací o úvěru. Na tohle je potřeba si dát pozor, abyste se při výběru „nezasekli“ jen u úroků, a přitom vám neutekly (často skryté) poplatky.

Připomeňme, že náklady na úvěr jsou daňově uznatelnými položkami.

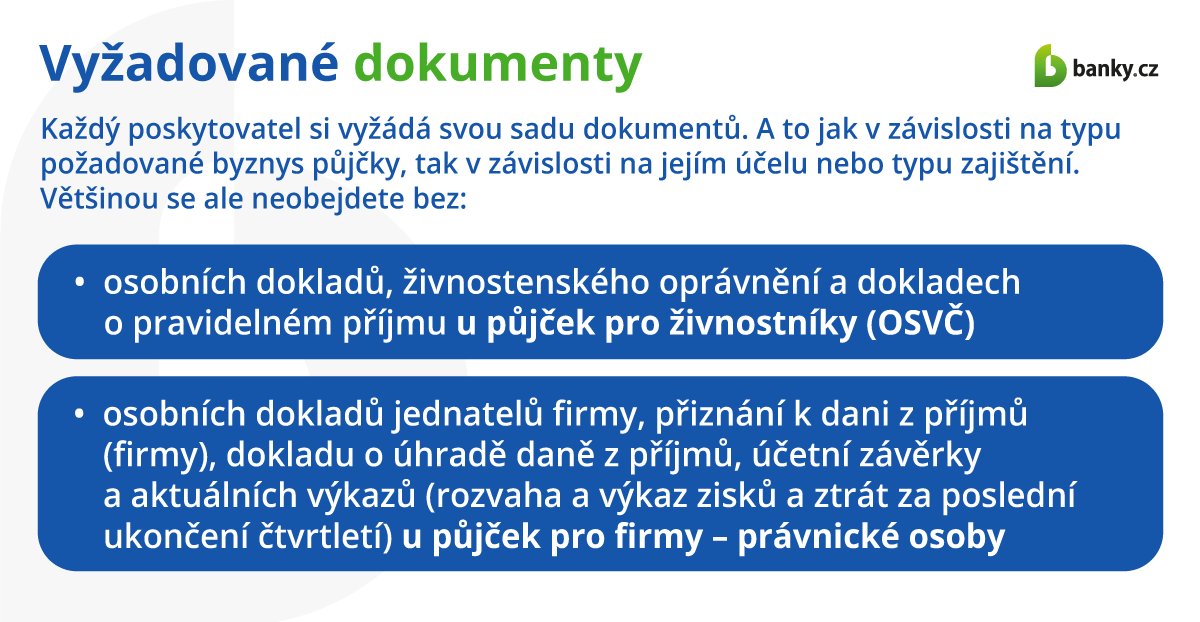

Vyžadované dokumenty

Každý poskytovatel si vyžádá svou sadu dokumentů. A to jak v závislosti na typu požadované byznys půjčky, tak v závislosti na jejím účelu nebo typu zajištění. Většinou se ale neobejdete bez:

- osobních dokladů, živnostenského oprávnění a dokladech o pravidelném příjmu u půjček pro živnostníky (OSVČ)

- osobních dokladů jednatelů firmy, přiznání k dani z příjmů (firmy), dokladu o úhradě daně z příjmů, účetní závěrky a aktuálních výkazů (rozvaha a výkaz zisků a ztrát za poslední ukončení čtvrtletí) u půjček pro firmy – právnické osoby.

O všechny další dokumenty, specifické pro jednotlivé typy půjček, si poskytovatel řekne poté, co vyjádříte zájem o úvěr.

Online srovnání bankovních půjček

Jak se schvalují firemní půjčky

Jak probíhá schvalovací proces u firemního úvěru? Vlastně se moc příliš neliší od schvalování půjčky spotřebitelské. I u formy si poskytovatel musí ověřit, nakolik je schopná splácet. Namísto pravidelných příjmů ze zaměstnání ale zkoumá hospodaření formy, podnikatelský plán, vývoj v posledním období a možnosti firmy prosperovat v budoucích měsících a letech.

Jak se zajišťují firemní půjčky

Zajištění firemních úvěrů může mít několik podob. Ve valné většině, pokud je zajištění vyžadované, se jedná o majetek firmy. Především jde o nemovitosti, nebo o ty stroje a zařízení, co se z úvěru pořizují. U některých půjček, zejména v crowdfundingovém prostředí, se vyžaduje ručení podílem na společnosti, a někde i osobním majetkem jednatelů firmy (například u platformy Investown).

Firemní úvěry mohou dosahovat i desítek a stovek milionů

Jedna věc je drobná půjčka pro IČO, kterou si člověk (velmi neuváženě) bere spíš pro osobní potřeby, než do podnikání. Tady jsou to jednotky až desítky tisíc korun. Druhá věc jsou „opravdové“ půjčky pro živnostníky a do jejich podnikání, většinou v desítkách až stovkách tisíc korun.

A pak jsou tu i úvěry pro velké firmy, v desítkách až stovkách milionů korun. Na největších půjčkách do strategických oblastí ekonomiky se často podílejí státní instituce. Mohou na ně poskytnout garanci, spolufinancovat úvěr, nebo dotovat bance rozdíl mezi tržní a programovou úrokovou sazbou.

S podobnými podporami se setkáváme i u spotřebitelských půjček na bydlení: v aktuálním modelu přenechává stát svou část úroků z dotovaného úvěru bance.

Možnosti splácení jsou pestré

Zatímco o půjček pro spotřebitele se nejčastěji setkáme s pravidelným neboli anuitním splácením, svět podnikatelský praktikuje více přístupů ke splátkám:

- anuitní – postupné pravidelné splácení úroků a jistiny (postupné snižování dluhu)

- balonové – jednorázová splátka po skončení trvání půjčky

- progresivní – splátky se postupně zvyšují

- degresivní – splátky se postupně snižují

- flexibilní – splácí se podle aktuálních finančních možností, někde s upřesněním minimální splátky nebo termínů, kdy má být účet srovnaný „do nuly“, aby se mohlo i nadále čerpat.

Co firmě hrozí, když přestane splácet

Následky nesplácení podnikatelského úvěru se liší pro živnostníky a právnické osoby. U živnostníků (fyzických osob) je situace závažnější, protože ručí celým svým osobním majetkem. Mohou čelit exekuci na osobní majetek, včetně bydlení. Negativní záznam v úvěrovém registru zkomplikuje získání dalších půjček. V krajním případě hrozí ztráta živnostenského oprávnění nebo trestní stíhání za úvěrový podvod.

Právnické osoby mají omezenější ručení, ale důsledky jsou stále vážné. Exekuce se vztahuje na majetek firmy, což může vést k insolvenci a případně konkurzu. I zde vzniká negativní záznam v úvěrovém registru. Jednatelé mohou nést osobní odpovědnost, pokud porušili své povinnosti. Statutární orgány firmy mohou čelit trestnímu stíhání za úvěrový podvod.

V obou případech nesplácení úvěru vážně poškozuje pověst a budoucí podnikatelské možnosti. Někteří poskytovatelé si vyžádají ručení osobním majetkem představitelů společnosti i v případě, kdy půjčují peníze společnosti, tedy právnické osobě.

Jak na výběr nejlepší půjčky pro vaši firmu

Výběr nejlepší půjčky pro podnikající fyzickou nebo právnickou osobu je proces, který byste nikdy neměli podcenit. Vždy si porovnejte co nejvíc možností od co největšího počtu poskytovatelů. Při výběru se zaměřte nejen na specifické parametry půjčky (částka, určení, možnosti splácení), kterou potřebujete, ale i na obecné vlastnosti podnikatelského úvěru:

- úroková sazba

- výše RPSN

- doba splácení

- výše měsíční splátky

- poplatky za vedení a správu úvěru

- možnost předčasného splacení a související poplatky

- požadavky na zajištění úvěru

- rychlost schválení a vyplacení

- flexibilita podmínek (např. možnost odkladu splátek)

- pověst a spolehlivost poskytovatele

- způsob ručení za úvěr.

Podívejte se, kdy dát přednost půjčce na podnikání, pokud jste OSVČ.

Často se ptáte

Potřebuji pro firemní půjčku ručení?

To vždy záleží na typu půjčky a na požadavcích, které si k úvěru klade jeho poskytovatel. Někde se obejdete zcela bez ručení, jinde budou vyžadovány masivní záruky, které mohou sahat až k osobnímu majetku jednatelů firmy.

Mohou malé firmy nebo začínající podnikatelé získat firemní úvěr?

Ano, i malé firmy a začínající podnikatelé mohou získat firemní úvěr. Využít lez speciální programy pro start-upy a malé podniky, setkat se s nimi dá i v bankách. Nicméně mohou čelit přísnějším podmínkám nebo vyšším úrokům (kvůli vyššímu úvěrovému riziku). Alternativou může být crowdfunding, andělský kapitál nebo veřejným sektorem podporované programy pro začínající podnikatele.

Jak ovlivňuje zajištění úvěru jeho podmínky?

Zajištění úvěru významně ovlivňuje podmínky. Zajištěné úvěry (např. nemovitostí nebo strojním vybavením) obvykle nabízejí nižší úrokové sazby a vyšší částky, protože představují pro poskytovatele menší riziko. Nezajištěné úvěry mají často vyšší úroky a nižší limity, ale mohou být flexibilnější a rychleji dostupné. Volba mezi zajištěným a nezajištěným úvěrem závisí na potřebách a možnostech podnikatele/firmy.