Jak vypočítat úrok z úvěru a jak úvěry vzájemně porovnat

Chcete lépe porozumět tomu, jak se počítají úroky z úvěru a jak ovlivňují vaše finance? Tento článek vám poskytne jasné a praktické informace, které vám pomohou při rozhodování o úvěrech a správě vašich finančních závazků.

Co si z článku odnést

- RPSN vám řekne o skutečné ceně úvěru více než běžný úrok, protože započítává všechny poplatky.

- Delší splácení znamená více zaplaceno na úrocích, i když máte stejnou sazbu.

- Ušetřit můžete třemi způsoby: nízkou RPSN, kratší dobou splácení nebo refinancováním.

- Online kalkulačky počítají úrok přesněji než základní vzorec, protože zohledňují postupné snižování dluhu při splácení.

Úroková sazba úvěru versus úrok

"Úrok a úroková sazba jsou dva související, ale odlišné pojmy z oblasti financí. Úrok je konkrétní peněžní částka, kterou dlužník platí věřiteli jako odměnu za půjčení peněz. Představuje tedy reálnou cenu peněz vyjádřenou v konkrétní měně. Například pokud si půjčíte 100 000 Kč a za rok vrátíte 105 000 Kč, úrok činí 5 000 Kč. Úroková sazba je procentní vyjádření podílu úroku k zapůjčené částce za určité období (nejčastěji rok). Udává se v procentech a vyjadřuje, o kolik procent z půjčené částky dlužník zaplatí navíc. V uvedeném příkladu by úroková sazba byla 5 % p. a.," zdůrazňuje Libor Vojta Ostatek, úvěrový expert Broker Trustu.

Jak spočítat úrok z úvěru

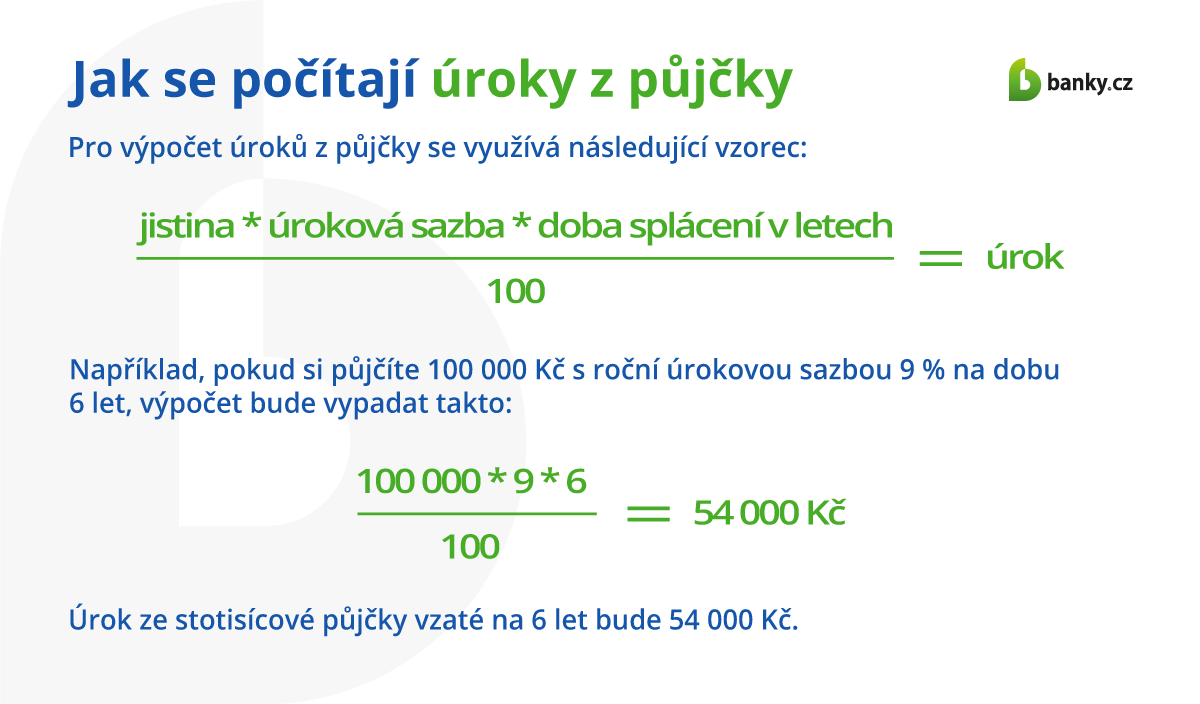

Občas se lidé ptají na výpočet úrokové sazby. Už ale víte, že se máte zajímat o výpočet úroku. Ten je celkem snadný: jde o práci s procenty. K výpočtu úroku z úvěru potřebujete znát jen několik údajů:

- výše úvěru, neboli jistina

- úroková sazba úvěru v procentech (někdy též „nominální úroková sazba“)

- doba splácení.

Základní vzorec pro výpočet úroku vypadá takto:

- Úrok = (jistina x úroková sazba x doba splácení v letech) / 100

Ukažme si tu jeden příklad výpočtu úroků z úvěru. Když si vezmete úvěr 100 000 Kč s roční úrokovou sazbou 9 % na dobu 6 let, výpočet bude vypadat takto:

- Úrok = (100 000 x 9 x 6) / 100 = 54 000 Kč

Je důležité si uvědomit, že uvedený vzorec je zjednodušený. Počítá totiž s tím, jako byste celý úvěr splatili jednorázově až na konci šestiletého období. Ve skutečnosti ale úvěr splácíte postupně v pravidelných splátkách. Banka proto přepočítává úroky velmi často, obvykle každý den, a to vždy z částky, kterou v daný moment ještě dlužíte.

Proto na začátku anuitního (běžného) splácení tvoří větší část splátky úroky a menší část jistina (půjčená částka). Jak postupně splácíte, tento poměr se obrací: ke konci splácení už většinu splátky tvoří jistina, a úroky jsou nižší.

Pokud byste chtěli vědět, jak si můžete spočítat splátku úvěru, podívejte se na náš článek.

Co je to RPSN a jak se počítá

"RPSN (Roční Procentní Sazba Nákladů) je číslo, které ukazuje celkové roční náklady na úvěr v procentech. Na rozdíl od úrokové sazby zahrnuje kromě úroků i veškeré další povinné poplatky spojené s úvěrem (například poplatky za vedení účtu, za zpracování úvěru, za pojištění). RPSN je důležité, protože poskytuje reálnější představu o skutečné ceně úvěru a umožňuje snazší porovnání různých úvěrových produktů mezi sebou, přičemž jeho uvádění je ze zákona povinné u spotřebitelských úvěrů," říká Miroslav Majer, CEO portálu banky.cz

O úvěru se proto nikdy nerozhodujte jen podle úrokové míry (úroku), ale vždy podle celého RPSN. Rozdíl mezi úrokovou sazbou a RPSN totiž může být až propastný. Například úroky u krátkodobých úvěrů od nebankovních poskytovatelů se mohou pohybovat například okolo 30 %, ale vlivem poplatků se výsledné RPSN vyšplhá na stovky procent. Přesvědčit se o tom můžete třeba tady.

V online srovnání úvěrů samozřejmě najdete RPSN jako jeden ze základních ukazatelů.

Jaké poplatky ovlivňují celkové náklady úvěru?

Vedle samotných úroků můžete za úvěr zaplatit spoustu dalších peněz. Tentokráte v podobě poplatků. Poplatky jsou typičtější pro nebankovní společnosti, ale pozor: ani v bance se jim ne vždy vyhnete. Poskytovatelé běžně účtují například:

- peníze za to, že zpracují vaši žádost a připraví úvěr

- pravidelné platby za správu úvěrového účtu

- poplatky za zasílání výpisů

- částku za poskytnutí peněz z úvěru.

Všechny povinné poplatky spojené súvěrem (povinnost poplatku stanovuje poskytovatel) zvyšují celkovou částku, kterou za úvěr zaplatíte. U spotřebitelských úvěrů se naštěstí už povinně započítávají do RPSN.

Kromě toho existují další poplatky, které mohou, ale nemusí být součástí RPSN - záleží na tom, zda si je zvolíte, nebo zda jste se dostali do situace, která tyto poplatky automaticky přináší. Jde například o platby za pojištění úvěru. Když si pojištění zvolíte, bude součástí RPSN. Pak jsou tu poplatky, co se do RPSN nepromítají: za dřívější splacení nebo za opožděné splátky.

Online srovnání bankovních půjček

Srovnání úrokových sazeb úvěrů v režimu fixním a variabilním

Jak funguje úročení u různých typů úrokových sazeb? Rozlišujeme dva základní typy: pevnou a variabilní sazbu:

- Pevná (fixní) sazba zůstává stejná po celou dobu trvání úvěru (spotřebitelská půjčka) nebo po celou dobu fixace (typicky u hypotéky).

- Sazba variabilní (proměnná) se mění podle vývoje trhu. Většinou v závislosti na základní úrokové sazbě v ekonomice, na IRS nebo třeba PRIBOR. Může vám přinést úsporu, když sazby klesnou, ale nese s sebou i riziko zvýšení splátek z úvěru při růstu sazeb.

Délka splácení úvěru a její vliv na úroky

Doba, po kterou úvěr splácíte, výrazně ovlivňuje konečnou sumu úroků. Platí jednoduché pravidlo - pokud máte stejnou úrokovou sazbu, delší doba splácení znamená více peněz zaplacených na úrocích. Můžeme si to ukázat na příkladu:

- když si půjčíte 200 000 Kč s 9% úrokem a budete splácet 3 roky, přeplatíte navíc zhruba 30 000 Kč

- pokud stejných 200 000 Kč s 9% úrokem budete splácet 6 let, přeplatíte navíc přibližně 60 000 Kč.

Věděli jste, že když splácíte hypotéku, máte nárok na odpočet úroků z daně z příjmů?

Jak správně porovnat úvěry a vybrat ten nejlevnější

Každý si chce půjčit co nejlevněji, tedy s co nejnižší RPSN a úrokem. Jak ale můžete takové výhodné podmínky získat? Jsou celkem tři cesty, a liší se podle toho, jestli si teprve úvěr vybíráte, nebo už nějaký máte.

- Pokud si teprve vybíráte úvěr, zaměřte se na nabídky s nejnižší RPSN. Když vám to vaše příjmy dovolí, zvažte i kratší dobu splácení. Dejte si ale pozor, aby kratší doba nesloužila poskytovateli jako důvod ke zvýšení úrokové sazby.

- Jestliže už úvěr splácíte, můžete se pokusit platit více, než je předepsaná minimální splátka. Zde je ale potřeba opatrnosti - ne všichni poskytovatelé vám dovolí splácet vyšší částky bez poplatku za předčasné splácení. Často si za mimořádné nebo vyšší splátky účtují extra peníze. Propočítejte si, co je vyšší: jestli ušetřený úrok, nebo poplatek za mimořádnou splátku.

- U již spláceného úvěru můžete popřemýšlet o jeho refinancování.

Kdy se vyplatí refinancování úvěru

Pokud objevíte úvěr s lepšími podmínkami, můžete uvažovat o refinancování - tedy vyměnit současný úvěr za nový. Musíte si ale spočítat, jestli peníze, které zaplatíte za předčasné ukončení původní půjčky, nebudou vyšší než to, co ušetříte díky lepším podmínkám.

Pro výpočet splátek úvěru využijete úvěrovou kalkulačku

Když si chcete spočítat, kolik vás půjčka bude stát, pomůžou vám online úvěrové kalkulátory. Ty vám ukážou nejen celkové úroky, ale také jak vysoké budou vaše měsíční splátky a kolik celkem za úvěr zaplatíte, i s případnými poplatky.

Většina těchto kalkulátorů počítá i s tím, že postupným splácením se snižuje dlužná částka. Proto vám poskytnou přesnější představu o skutečné ceně úvěru a o tom, jak se budou vaše úroky měnit v průběhu času. Kalkulátory jsou také užitečné, když chcete rychle porovnat, jak se změní náklady při různých podmínkách úvěru. Zkrátka: jak vypočítat úroky za měsíc, za týden, za rok? Nejlépe na úvěrové kalkulačce.

Často se ptáte

Používá se u úvěrů složené úročení nebo jednoduché úročení?

Pro výpočet úroků z úvěru se používá jednoduché úročení. V běžném režimu splácení se na sebe úroky nijak nenabalují. Ke složenému úročení přistupují někteří poskytovatelé až u prodlení se splátkou a při následném vymáhání.

Můžu si hypoteční úvěr vyřídit v bance sám?

To samozřejmě můžete. Ale je mnoho důvodů pro to, abyste tuhle cestu nevolili. Které to jsou? Dozvíte se v článku: Hypoteční poradce: Klíčový partner na cestě k vlastnímu bydlení.

![[NÁVOD] Jak vypočítat úroky z úvěr [NÁVOD] Jak vypočítat úroky z úvěr](/Grace/Projects/Bankycz/Design/Images/LogoV2.svg)