Je možné získat hypotéku, když máte smlouvu na dobu určitou?

Hypotéka je pro velké procento Čechů jedinou cestou, jak dosáhnout na vlastní bydlení. Podle statistik z roku 2024 aktuálně splácí hypotéku každý třetí Čech a o sjednání hypotéky uvažuje zhruba dalších 13 % populace. Ideální je, pokud má žadatel o hypotéku smlouvu na dobu neurčitou. V některých případech je však možné získat hypotéku i s pracovní smlouvou na dobu určitou. Jak na hypotéku dosáhnout?

Jaké faktory jsou při žádosti o hypotéku rozhodující?

Existuje hned několik faktorů, které ovlivňují schválení hypotéky. Patří k nim například podmínky ČNB, věk žadatele, výdaje žadatele a pochopitelně také příjem žadatele. Banky se zajímají nejen o výši příjmů, ale také o jejich zdroj. Zájemci o schválení hypotečního úvěru zpravidla musí bance doložit příjmy z podnikání nebo zaměstnání. Pokud je žadatel v pracovním poměru, musí mít sjednanou pracovní smlouvu. Pracovní smlouva může být uzavřená jak na dobu určitou, tak na dobu neurčitou. Více o podmínkách pro získání hypotéky v roce 2024 se dočtete v tomto našem článku.

Žádost o hypotéku a práce na dobu neurčitou

Jak už jsme nastínili v úvodu, pro žadatele o půjčku na bydlení je ideální, pokud mají se zaměstnavatelem uzavřenou smlouvu na dobu neurčitou. V případě pracovní smlouvy na dobu neurčitou není stanovený konec vzájemné spolupráce. Aby banka tuto pracovní smlouvu akceptovala, musí mít písemnou podobu a musí v ní být uvedený druh vykonávané práce, místo výkonu práce a den nástupu do zaměstnání. Pokud ve smlouvě není přímo uvedeno, že je smlouva na dobu určitou či neurčitou, automaticky platí, že jde o pracovní poměr na dobu neurčitou.

Jaké jsou výhody smlouvy na dobu neurčitou?

Jednou z nesporných výhod smlouvy na dobu neurčitou je vyšší pravděpodobnost, že vám banka schválí vaši žádost o hypotéku. Pro banku je totiž tento typ smlouvy známkou toho, že máte dlouhodobé zaměstnání, a s ním související pravidelný příjem.

Kromě toho zaměstnancům smlouva na dobu neurčitou přináší vyšší jistotu. Pokud totiž zaměstnanec závažně neporuší své povinnosti, je pro zaměstnavatele poměrně složité ukončit s ním pracovní poměr. V případě výpovědi ze strany zaměstnavatele má zaměstnanec nárok na odstupné, a to zpravidla ve výši jednoho měsíčního výdělku až trojnásobku průměrného výdělku na základě doby trvání pracovního poměru.

Pracovní smlouva na dobu určitou

V případě smlouvy na dobu určitou je jasně stanovený konec pracovního poměru. Tuto smlouvu zaměstnavatelé často využívají k tomu, aby si ověřili, že je zaměstnavatele schopný a způsobilý výkonu práce. V případě, že firma usoudí, že zaměstnanec neodpovídá jejím představám, nemusí s ním pokračovat v dalším pracovním vztahu.

Pokud je společnost s prací zaměstnavatele spokojená, může samozřejmě smlouvu prodloužit, případně zaměstnanci nabídnout smlouvu na dobu neurčitou. Tento typ smlouvy není spojený s nárokem na odstupné.

Prodloužení smlouvy na dobu určitou

Pracovní smlouvu na dobu určitou je možné sjednat maximálně na tři roky. Dle zákoníku práce je možné pracovní smlouvu prodloužit maximálně třikrát. Dohromady tak tedy u jednoho zaměstnavatele můžete na smlouvu určitou pracovat maximálně po dobu devíti let.

Žádost o hypotéku a smlouva na dobu určitou

„Není bohužel možné jednoznačně říci, jestli dosáhnete na hypotéku v případě, že máte smlouvu na dobu určitou. Každá banka má totiž vlastní pravidla a posuzuje jednotlivé případy individuálně. Pro banky bývá v souvislosti se smlouvou na dobu určitou nejzásadnější, na jakou dobu je smlouva sjednaná. Je pravděpodobnější, že vám banka schválí hypotéku v případě, že máte smlouvu sjednanou na maximální možnou dobu tří let než na jeden rok. Ani v případě pracovní smlouvy s dobou trvání jeden rok však nemusí být vše ztraceno a banka vám může žádost o úvěr schválit,“ říká Petr Jermář, specialista na finance z portálu banky.cz.

Jak získat hypotéku se smlouvou na dobu určitou?

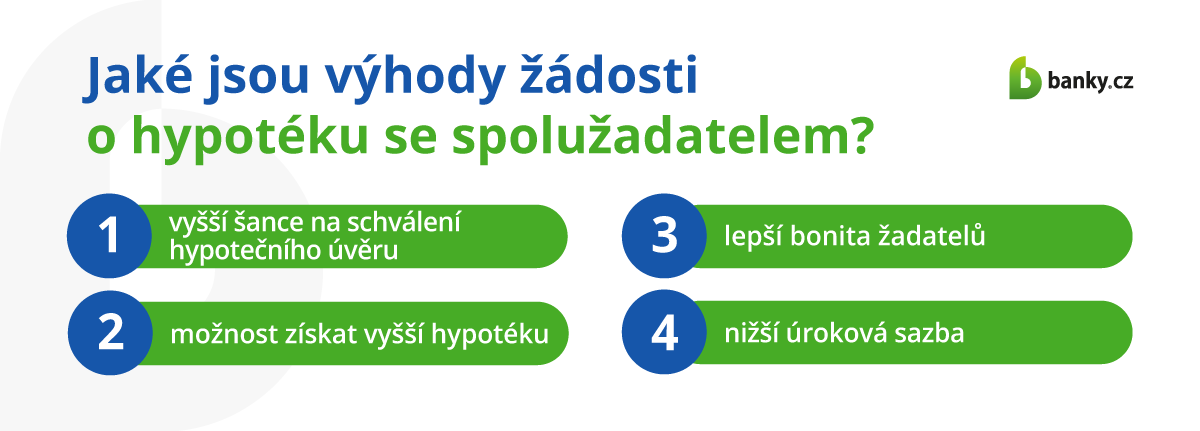

Jak už jsme nastínili, smlouva na dobu určitou nemusí hned znamenat, že vám banka žádost o hypoteční úvěr zamítne. Je však třeba říci, že banky většinou požadují, aby takováto smlouva byla maximálně jednou prodloužena, případně aby do jejího konce zbývalo tři až šest měsíců nebo aby pracovní poměr trval minimálně 12 měsíců. Pravděpodobnost, že vám banka hypotéku schválí, můžete zvýšit také tím, že o ni zažádáte se spolužadatelem. Jednat se může například o manžela/manželku, partnera/partnerku nebo rodiče. Jaké jsou výhody žádosti o hypotéku se spolužadatelem?

- vyšší šance na schválení hypotečního úvěru,

- možnost získat vyšší hypotéku,

- lepší bonita žadatelů

- nižší úroková sazba (zde zjistíte, jaká je aktuální úroková sazba hypoték).

Žádost o hypotéku ve zkušební době

Obtížnější je získat hypotéku nejen v případě smlouvy na dobu určitou, ale také ve zkušební nebo výpovědní době. Je třeba říci, že je takřka nedosažitelné získat hypotéku přímo ve zkušební době. Banka totiž nemá žádnou jistotu, že během zkušební doby ze zaměstnání neodejdete. Pokud se však na žádost o hypotéky připravíte včas, můžete na ni dosáhnout. V případě, že si chcete vzít hypotéku a zároveň uvažujete nad změnou zaměstnání, zažádejte o půjčku na bydlení nejméně šest měsíců před podáním výpovědi. Pokud banka vaši žádost schválí, při čerpání už nebudete představovat problém to, že jste v novém zaměstnání ve zkušební době.

Žádost o hypotéku ve výpovědní době

Další překážkou pro získání hypotéky je žádost o hypotéku ve výpovědní době. Jaké tedy máte možnosti? Opět můžete podobně jako v případě hypotéky ve zkušební době o hypotéku zažádat před plánovanou výpovědí. Další možností je opět žádost o hypotéku s další bonitní osobou. V neposlední řadě můžete samozřejmě o hypotéku zažádat až po uplynutí výpovědní doby.

Žádost o hypotéku pro OSVČ

O hypotéku mohou samozřejmě žádat nejen zaměstnanci v pracovním poměru, ale také podnikatelé. Pro podnikatele může být získání hypotéky náročné v případě, že nepodnikají dostatečně dlouho, nedokážou doložit dostatečnou výši příjmů, nemají naspořenou dostatečnou částku, nemají dostatečně dlouhou bankovní historii nebo mají problematické záznamy v bankovních a nebankovních registrech. Obecně platí, že u podnikatelů zvyšuje pravděpodobnost toho, že na hypotéku dosáhnou, možnost předložit bance daňové přiznání za dva roky. Chcete vědět o hypotéce pro OSVČ více? Přečtěte si náš článek Jak získat hypotéku pro OSVČ.