Kde zjistím dluhy: Návod na snadné zjištění dluhů

Redakce Banky.cz

V České republice je v současné době 645 700 dlužníků v exekučním řízení a na začátku roku 2024 exekutorská komora evidovala 4 059 035 exekucí. Chcete si být jistí, že nemáte žádné dluhy u bank a nebankovních institucí nebo že nedlužíte na finančním úřadě či na sociálním pojištění? Připravili jsme si pro vás přehledné shrnutí toho, jak zjistit své dluhy.

Které registry dlužníků jsou nejspolehlivější?

„V současné době na internetu najdete poměrně velké množství registrů dlužníků, ne všechny však obsahují spolehlivé informace. Příkladem jsou služby nebo weby, které se vydávají za centrální registr dlužníků. V České republice však žádný centrální registr neexistuje a získané informace z těchto webů jsou zpravidla bezcenné. Zaplatíte tak za něco, co nemá žádnou hodnotu. Důvěřovat naopak můžete třem nejznámějším registrům, a sice Bankovnímu registru klientských informací (BRKI), Nebankovnímu registru klientských informací (NRKI) a registru SOLUS,“ říká Petr Jermář, specialista na finance z portálu banky.cz.

- BRKI: Tento registr shromažďuje data o klientech bank a stavebních spořitelen. Registr obsahuje data, která vypovídají o bonitě, důvěryhodnosti a platební morálce osob.

- NRKI: Také v tomto registru jsou dostupná data spojená s bonitou, důvěryhodností a platební morálkou osob a společností. Nebankovní registr však shromažďuje data o klientech nebankovních společností.

- SOLUS: SOLUS neboli Sdružení na ochranu leasingu a úvěru spotřebitelů sdružuje informace o dluzích některých bankovních a nebankovních společností, dodavatelů energií, poskytovatelů mobilních služeb a několika pojišťoven. Vaše jméno se tak v tomto registru může objevit nejen v případě nesplácení půjček nebo úvěrů, ale také například za nezaplacení účtů za energie nebo za mobilní telefon.

Jak zjistím své dluhy online?

Informace o dlužnících aktuálně uchovává několik dlužnických registrů, které fungují nezávisle na sobě. Tyto registry vlastní různé subjekty, pokud tedy budete chtít mít jistotu, že nemáte žádné dluhy, budete muset nahlédnout do více registrů. Dlužnický zápis může být spojený nejen s dluhy vzniklými z nesplacení závazků vůči bankám nebo leasingovým společnostem, ale také vůči zdravotním pojišťovnám nebo finančnímu úřadu. Jak tedy postupovat při kontrole jednotlivých registrů dlužníků?

Kontrola dluhů v Bankovním registru klientských informací (BRKI)

V případě, že chcete zjistit informace o svých dluzích v BRKI, navštivte webovou stránku cbcb.cz. Výpis z registru získáte prostřednictvím klientského centra CRIF. O výpis můžete zažádat několika způsoby. Nejjednodušší je nákup výpisu online na e-shopu kolikmam.cz, v tomto případě je nutné mít aktivovanou bankovní identitu.

Kontrola dluhů v Nebankovním registru klientských informací (NRKI)

Stejný postup při získávání výpisu o dluzích jako v případě bankovního registru vás čeká u nebankovního registru. Výpis je opět možné jednoduše zakoupit na stránkách kolikmam.cz. Ověření identity probíhá prostřednictvím BankID.

Online srovnání nebankovních půjček

Kontrola dluhů v databázi SOLUS

Velmi jednoduchou cestou, jak získat informace z registru SOLUS, je služba NejsemDlužník.cz. Díky této službě získáte kompletní výpis nejen z negativních registrů SOLUS, ale také z Centrální evidence exekucí, Insolvenčního rejstříku, seznamu nespolehlivých plátců DPH a Registru živnostenského podnikání nebo veřejných rejstříků. Výpis jednoduše objednáte na webových stránkách NejsemDlužník.cz.

Kontrola dluhů na sociálním pojištění

To, jak zjistit svůj dluh na sociálním pojištění, se odvíjí od toho, jestli ČSSZ vymáhá dluh cestou správní exekuce nebo dluh vymáhá soudní exekutor. V případě, že dluh vymáhá exekutor, zjistíte ho prostřednictvím výpisu z registru exekucí dostupného na kontrolaexekuce.cz.

Kontrola dluhů na zdravotním pojištění

Postup zjišťování dluhů se může u jednotlivých pojišťoven lišit. Většina pojišťoven však umožňuje nahlédnout do přehledu plateb a úhrad, který bývá dostupný online. Dluhy u zdravotní pojišťovny můžete zjistit i prostřednictvím kontroly v registru exekucí.

PODÍVEJTE SE: V našem článku jsme zpracovali srovnání zdravotních pojišťoven v roce 2025.

Kontrola závazků k finančnímu úřadu

Chcete se přesvědčit o tom, že nedlužíte na daních u finančního úřadu? O potvrzení bezdlužnosti si můžete zažádat přímo na finančním úřadě nebo online v aplikaci MOJE DANĚ. Zde v kategorii elektronických formulářů zvolíte možnost Obecné písemnosti a následně Obecná písemnost určená pro podání orgánům Finanční správy ČR.

Jsou informace o mých dluzích veřejně dostupné?

„Registry dlužníků, registry exekucí a Insolvenční rejstřík umožňují získat nejen informace o vašich vlastních dluzích nebo exekucích, ale také o dluzích třetích osob. K tomu, abyste získali výpis, stačí znát pouze základní a běžně dostupné údaje o kontrolovaném subjektu a zaplatit poplatek. Zkontrolovat, jestli nemáte dluhy, tak tedy může takřka kdokoliv. Do těchto registrů nahlížejí také banky v případě žádostí o půjčku,“ říká Petr Jermář, specialista na finance z portálu banky.cz.

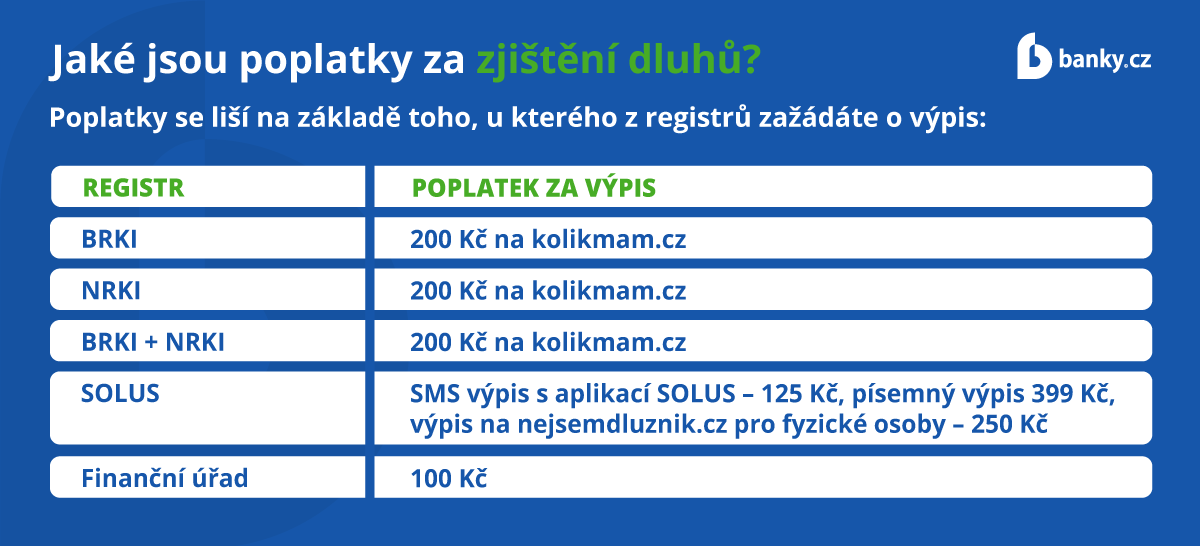

Jaké jsou poplatky za zjištění dluhů?

Poplatky se liší na základě toho, u kterého z registrů zažádáte o výpis:

| Registr | Poplatek za výpis |

| BRKI | 200 Kč na kolikmam.cz |

| NRKI | 200 Kč na kolikmam.cz |

| BRKI + NRKI | 200 Kč na kolikmam.cz |

| SOLUS | SMS výpis s aplikací SOLUS – 125 Kč, písemný výpis 399 Kč, výpis na nejsemdluznik.cz pro fyzické osoby – 250 Kč |

| Finanční úřad | 100 Kč |

Jaké jsou důsledky nezaplacených dluhů?

Nesplacené dluhy mohou mít pochopitelně obrovský dopad na váš život. Pokud je nebudete řešit včas, mohou se začít nabalovat a narůstat v ještě větší problém. Záznamy v registrech dlužníků vás navíc mohou připravit o šanci získat hypotéku nebo jinou půjčku. Podmínky pro získání hypotéky v roce 2024 najdete zde.

Kde mohu získat pomoc při řešení dluhů?

Dostali jste se do dluhů a hledáte z nich cestu ven? Dluhové poradenství zdarma nabízí hned několik organizací, jedná se například o Poradnu při finanční tísni, neziskovou organizaci Člověk v tísni nebo Rubikon Centrum. Kontakty na tyto organizace, které pomáhají s dluhovou tématikou, najdete například na mapaexekuci.cz.

Metody, které vám pomohou při splácení dluhů

Abyste se svých dluhů zbavili co nejrychleji, můžete vyzkoušet dvě osvědčené metody:

- Metoda sněhové koule: Zaměřte se na nejmenší dluh, který máte a nastavte si splátku tak, aby byla o něco vyšší než minimální splátka. Na ostatní dluhy posílejte minimální splátku. Jakmile dluh splatíte, přejděte k dalšímu. Splátku ale navyšte o částku, kterou jste posílali na první dluh.

- Metoda sněhové laviny: Tato metoda spočívá v tom, že nejdříve začnete splácet půjčku s nejvyšším úrokem, kterou budete splácet nejvyšší možnou částkou a u ostatních budete platit minimální splátku.

Se splácením dluhů vám může pomoci také náš článek Půjčka na splátky: Jak najít tu nejlepší nabídku pro splácení dluhů.