Nejlepší banka - jak ji poznat a podle čeho vybrat

Výběr správné banky je důležitým rozhodnutím, které může mít významný vliv na vaše finance. V tomto článku se podíváme na klíčové faktory, které byste měli zvážit při hledání té nejlepší banky pro vaše potřeby. Článek jsme koncipovali jako soubor otázek a odpovědí spojených s výběrem banky. Po přečtení článku budete mít jasno, co od banky chtít. A na co se zaměřit při výběru bankovního domu, který se bude nabízenými službami nejvíce blížit vašim potřebám.

Co si z článku odnést

- Neexistuje univerzálně nejlepší banka - výběr závisí na individuálních potřebách a preferencích každého klienta.

- Při výběru banky je důležité zvážit mnoho faktorů, včetně poplatků, nabídky produktů, dostupnosti poboček a bankomatů, kvality online bankovnictví a zákaznického servisu.

- Porovnávání bank by mělo zahrnovat důkladnou analýzu poplatkové politiky, úrokových sazeb na různých produktech a dostupnosti online služeb.

- Finanční stabilita bank v ČR je obecně dobrá díky dohledu ČNB a systému pojištění vkladů do 100 000 eur na klienta v jedné bance. Tento faktor vás tak trápit nemusí.

- Možná by stálo za úvahu i prémiové bankovnictví: nadstandardní služby, včetně osobního bankéře, výhodnějších produktů a individuálního poradenství.

Jak poznám nejlepší banku?

Při hledání nejlepší banky je důležité si uvědomit, že neexistuje univerzální řešení pro všechny. Každý klient má jiné potřeby a preference, což ovlivňuje jeho definici "nejlepší banky".

"Nejlepší banku nelze popsat několika větami, které by pak měly univerzální platnost pro všechny spotřebitele. Ani nelze jednomyslně vybrat jednu nejlepší banku na tuzemském nebo i jiném trhu. Každý klient je trochu jiný, a tak od banky vyžaduje trochu jiné služby. Pojem „nejlepší banka" má díky tomu každý člověk nastaven jinak. Banky to vědí, proto se snaží od sebe odlišit některými službami nebo třeba poplatkovou politikou. Nejlepší banku si proto vybírejte každý jen pro sebe, podle svých preferencí a aktuální situace," doporučuje Miroslav Majer, CEO portálu Banky.cz.

Jaké faktory mám zvážit při výběru banky?

Při výběru banky je vhodné zvážit ty z níže uvedených faktorů, které jsou pro vás u banky důležité. Vypíšeme zde nejčastěji zvažované faktory, ale jistě se můžete setkat i s jinými: především pokud jste náročnější klient, či například člověk s pohybovými omezeními. Nejčastěji zvažované faktory při výběru banky bývají tyto:

- poplatky za bankovní služby - hlavně za vedení účtu a za transakce (příchozí a odchozí platby, inkasa, sipo aj.)

- nabídka produktů a služeb, včetně specializovaných, jako je například jistotní účet, či chráněný účet, pokud o ně stojíte. Nabídku projděte do detailů, včetně možností slev nebo otevření jiných výhod na různé balíčky

- druhy a počet vydávaných karet, poplatky za jejich vedení. Podívejte se, jak správně používat bankovní karty.

- úrokové sazby bank na běžných účtech, spořicích účtech a termínovaných vkladech

- úrokové sazby a podmínky na spotřebních půjčkách (jestliže zvažujete úvěr), případně u hypotéky

- dostupnost poboček a bankomatů

- kvalita internetového a mobilního bankovnictví

- možnost založit společný účet, zřídit disponentské právo nebo založit účet v cizích měnách (v kolika a v jakých)

- zajímat vás mohou podmínky dětského účtu, studentského účtu, účtu pro seniory nebo rodinného (sdíleného) účtu

- možnost založení a správy účtu čistě online

- zákaznický servis - jeho dostupnost a kvalita

- ceny evropských a zahraničních transakcí

- možnost zřízení kontokorentu a/nebo kreditní karty (pokud o ně stojíte)

- možnost investování prostřednictvím banky a poplatky za něj

- dodatečné výhody (např. věrnostní programy, slevy u partnerů)

- podmínky prémiového bankovnictví (pokud jste náročnějším klientem)

- finanční stabilita a bezpečnost banky

- možnosti a služby pro OSVČ, například propojení účtu s účetním programem, možnost pořízení platebního terminálu a jeho cena, podnikatelská kreditka atp.

Někdo chce u banky například jen běžný účet, a tak mu stačí porovnat služby spojené právě jen s tímto druhem účtu. Většina klientů ale čeká od bank komplexnější služby.

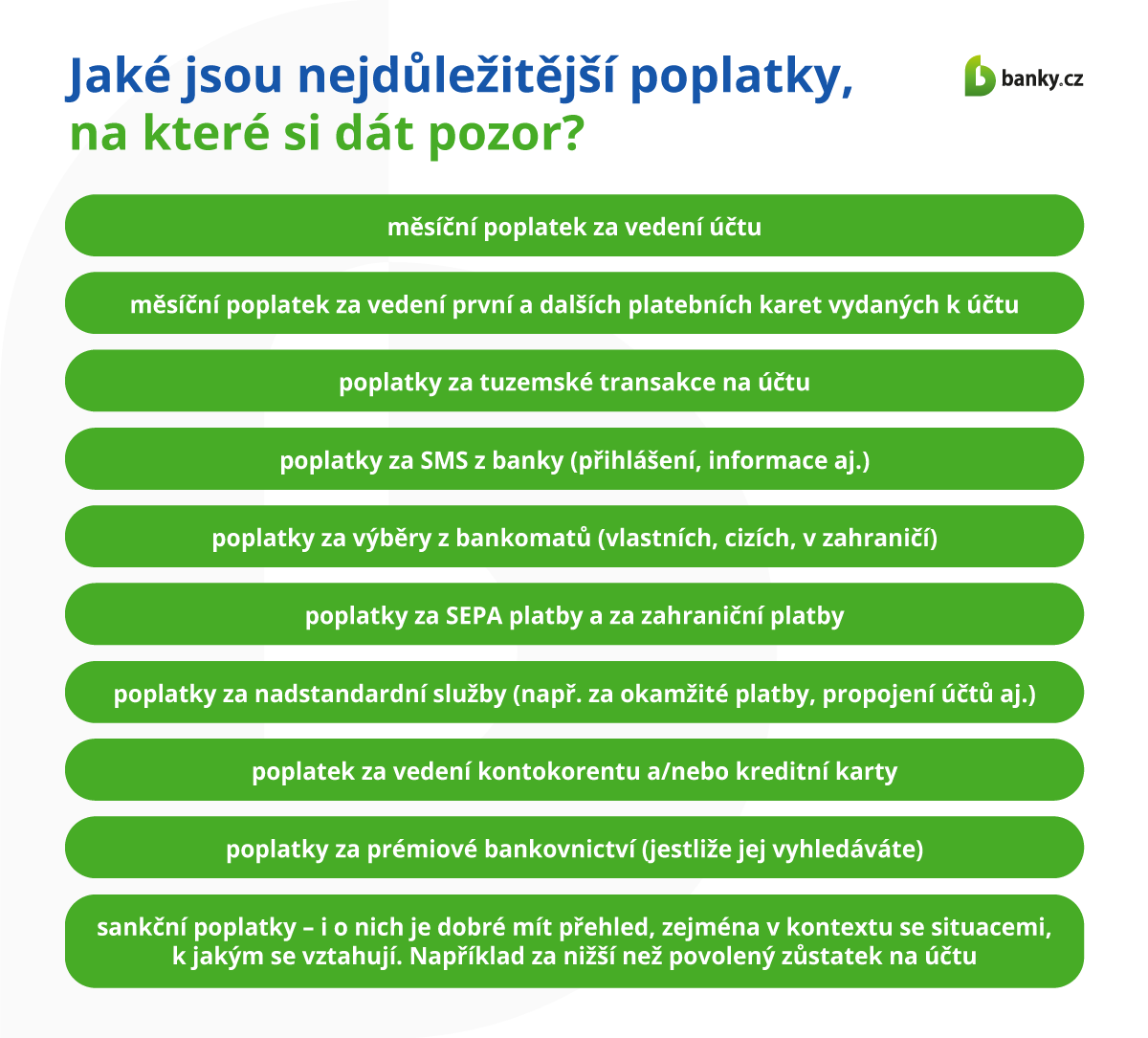

Jaké jsou nejdůležitější poplatky, na které si dát pozor?

Při porovnávání bank si v sazebnících (nebo alespoň na webových stránkách) bank ověřte, jakou má která banka poplatkovou politiku. Některé jsou totiž ve všem bezplatné (až na výjimku zahraničních transakcí mimo EU), jiné si nechají zaplatit za vše, co na účtu budete dělat (nejen výběry z bankomatu, ale například i odchozí českou platbu). Proto vždycky porovnávejte:

- měsíční poplatek za vedení účtu

- měsíční poplatek za vedení první a dalších platebních karet vydaných k účtu

- poplatky za tuzemské transakce na účtu

- poplatky za SMS z banky (přihlášení, informace aj.)

- poplatky za výběry z bankomatů (vlastních, cizích, v zahraničí)

- poplatky za SEPA platby a za zahraniční platby

- poplatky za nadstandardní služby (např. za okamžité platby, propojení účtů aj.)

- poplatek za vedení kontokorentu a/nebo kreditní karty

- poplatky za prémiové bankovnictví (jestliže jej vyhledáváte)

- sankční poplatky – i o nich je dobré mít přehled, zejména v kontextu se situacemi, k jakým se vztahují. Například za nižší než povolený zůstatek na účtu.

Jak porovnat úrokové sazby různých bank?

K porovnání sazeb použijte online srovnávače, kde máte všechny informace na jednom místě. Samotné banky si můžete porovnat tady. Provozujeme i srovnávače bankovních produktů, viz níže.

Při porovnávání úrokových sazeb napříč bankami se zaměřte na ten druh sazeb, který vás přednostně zajímá: u běžného účtu, u spořicího účtu, u termínovaného vkladu, dále u spotřební půjčky, kontokorentu, u kreditní karty a také u hypotéky.

Kliknutím na výše uvedené odkazy se vždy dostanete do srovnání úrokových sazeb u uvedených produktů napříč bankami. Je vysoce pravděpodobné, že nejlepší banka pro úvěry nebude nabízet spořicí účet s vysokým úrokem (a naopak).

Jaké jsou výhody internetového a mobilního bankovnictví?

Moderní bankovnictví v počítači nebo v mobilu nabízí řadu výhod. Především nepřetržitý přístup k financím, možnost rychlého provádění transakcí a také detailního přehledu o pohybech na účtu. K tomu přidejme možnost nastavení upozornění a limitů, přehled o všech produktech, co u banky (ale často i u dalších bank) máte - většinou spoření, investice, hypotéka, půjčka.

Přes online bankovnictví si okamžitě zablokujete platební kartu, když jste ji o ni přišli. A za všechny transakce na účtu zaplatíte mnohem méně, než když byste je zadávali na pobočce (snad s výjimkou platbomatů na pobočkách, ale jejich použití zabere spoustu času – cesta na pobočku, vyčkávání, než přijdete na řadu atp.).

Které banky mají největší dostupnost poboček a bankomatů?

Největší síť poboček a bankomatů mají obvykle tradiční velké banky. Především Česká spořitelna a ČSOB (prostřednictvím České pošty). Novou konkurencí, z pohledu počtu poboček, se těmto bankám stala Partners banka. Ta přeměnila svá původní poradenská centra na pobočky banky, takže je zastoupena i na malých městech.

Aktuální přehled bankomatů jednotlivých bank najdete na tomto odkazu. Zde je pak ještě i přehled poboček jednotlivých bank.

Které banky dovolí založení a využívání služeb kompletně online?

Možná vás ale pobočky a bankomaty vůbec nezajímají, spíš oceníte bezpoplatkovou internetovou banku, která nebude vyžadovat vaši osobní přítomnost při založení a používání žádné služby (s výjimkou Bankovní identity). A za své služby si za celou dobu nestrhne ani korunu na poplatcích.

Které banky nabízejí nejlepší zákaznický servis?

Kvalita zákaznického se napříč bankami značně liší. Projděte si recenze a zkušenosti jiných klientů banky. Pobavte se se známými, jakou zkušenost udělali ve své bance (nebo bankách). Zvažujte hlavně časovou dostupnost podpory, možné cesty, jak banku kontaktovat (telefon, e-mail, chat, osobně na pobočce), jak rychle řeší potíže klientů, jaké jsou znalosti personálu na pobočkách, ale i mezi pracovníky podpory.

Kolik bude stát použití platební karty v zahraničí

Jestliže hodně cestujete, jistě si banky porovnejte i podle toho, jaké podmínky uplatňují u plateb kartou v zahraničí, jaký používají směnný kurz, kolik bude stát výběr z bankomatu v zahraničí, či jaké cestovní pojištění a další cestovatelské výhody banka ke kartě dodává.

Bonusy, slevy, věrnostní programy

Některé banky se občas „pochlapí“ zajímavými nabídkami a slevami. Když to udělaly v minulosti, je dost pravděpodobné, že to udělají i příštích měsících a letech.

Jak zjistit finanční stabilitu a bezpečnost banky?

„Bankovní sektor v České republice je považován za stabilní a bezpečný. Díky dohledu ČNB a systému pojištění vkladů můžete mít při ukládání peněz do bank v ČR opravdový klid na duši. Systém pojištění vkladů totiž chrání vaše peníze u banky až do 100 000 eur (v přepočtu přibližně 2,5 milionu korun). Limit platí pro jednoho vkladatele u jedné banky (takže když si peníze rozdělíte například mezi 3 banky, pojištění bude platit až do výše 300 000 eur)," vysvětluje Petr Jermář, specialista na finance Banky.cz.

Na českém trhu se proto bezpečností banky nijak extrémně zatěžovat nemusíte (když dodržíte limit 100 000 eur v jedné bance).

Často se ptáte

Jaký je rozdíl mezi běžným a spořicím účtem?

Běžný účet je primárně určen pro každodenní transakce, zatímco spořicí účet slouží k ukládání peněz. Spořicí účty obvykle nabízejí vyšší úrokovou sazbu než běžné účty. K běžným účtům se standardně vydávají platební karty a lze si u nich nastavit trvalé příkazy, inkaso, sipo. To u spořicích účtů není běžnou praxí.

Jaké jsou výhody a nevýhody různých bankovních produktů?

Běžný účet poskytuje snadný přístup k penězům a možnost využívání platebních karet, ale jeho nevýhodou jsou nízké nebo žádné úroky. Zde je 7 tipů, jak vybrat nejvýhodnější běžný účet.

Spořicí účet nabízí vyšší úroky a relativně snadný přístup k penězům, avšak může mít omezení týkající se výběrů, ze spořicího účtu lze jen málokdy přímo zaplatit. Zde je 7 věcí, na které si musíte dát pozor při výběru spořicího účtu.

Termínované vklady lákají na vyšší úrokové sazby po stanovenou dobu, ale nevýhodou jsou peníze vázané na určitou dobu. Vybrat je sice můžete předčasně, ale tento krok je spojen s finanční sankcí. Zde je 5 tipů jak vybrat nejlepší termínovaný vklad.

Kreditní karta nabízí výhody v podobě bezúročného období a různých bonusových programů, ale nese s sebou riziko vysokých úroků při nesplacení a taktéž riziko předlužení. Kreditní karta v sobě skrývá nástrahy i spoustu výhod. Podívejte se, komu se vyplatí.

Bankovní půjčka umožňuje rychlý přístup k potřebným finančním prostředkům a možnost realizace větších nákupů najednou, ale je spojena s úroky a poplatky, které navyšují celkovou splacenou částku, s rizikem předlužení a se sankcemi při potížích se splácením. Mějte ale na paměti situace, kdy je půjčka dobrým pomocníkem a kdy může uškodit.

Hypotéka umožňuje financování vlastního bydlení, což je její hlavní výhodou, ale přináší s sebou dlouhodobý finanční závazek a riziko změny úrokových sazeb. Věděli jste, že hypotéka je vždycky výhodnější než nájem?

Investice nabízejí potenciál pro zhodnocení vložených prostředků a možnost vytvoření pasivního příjmu v dlouhodobém horizontu. Jejich nevýhodou je riziko volatility, často nižší likvidita než na spořicím účtu (dostupnost investovaných peněz v čase). Na investice u bank se nevztahuje garance pojištění vkladů do 100 000 eur. Připravili jsme pro vás: Investice pro začátečníky: Jak začít budovat svůj majetek.

Co nabízí prémiové účty a služby privátního bankovnictví?

Prémiové účty a privátní bankovnictví jsou určeny pro klienty s nadstandardními příjmy nebo vysokým objemem financí uložených v bance. Nejčastěji se s prémiovým bankovnictvím pojí tyto služby:

- osobní bankéř

- individuální poradenství - komplexní finanční plánování šité na míru

- exkluzivní produkty, včetně investičních příležitostí

- nadstandardní úrokové sazby - často výhodnější než u účtů pro běžné klienty

- prémiové platební karty - s vyššími limity a dodatečnými výhodami

- concierge služby - asistence při rezervacích, cestování apod.

- síť partnerů - slevy a výhody u prémiových značek a služeb

- flexibilní úvěrové produkty - výhodnější podmínky pro půjčky a hypotéky

- právní a daňové poradenství - pomoc s komplexními finančními situacemi a další.

Prémiové bankovnictví je buď placené, nebo zdarma pro klienty s minimálním vyžadovaným objemem peněz v bance (včetně podmínky pravidelného příjmu).