Nejlepší smíšené fondy pro rok 2025

Podílové fondy, ke kterým patří smíšené fondy, jsou jednou z nejpopulárnějších forem investice mezi českými investory. To ostatně dokazuje i skutečnost, že měli Češi na konci roku 2023 v podílových fondech neuvěřitelných 938 miliard korun, což je o 187 miliard více než v roce předchozím. Uvažujete i vy o investování do smíšených fondů? V našem článku se dozvíte všechny klíčové informace.

Co jsou to smíšené fondy?

„Smíšené fondy, které se řadí k podílovým fondům, představují kombinaci investice do různých aktiv, ke kterým patří zejména dluhopisy a akcie, ale také další nástroje peněžního trhu, jako jsou například nemovitostní investice apod. Prostřednictvím smíšených fondů tak můžete získat široce diverzifikované portfolio. Právě diverzifikace je jednou ze základních investičních strategií, jak minimalizovat investiční riziko,“ říká Petr Jermář, specialista na finance z portálu banky.cz. Více o tom, jak minimalizovat investiční riziko zjistíte v našem článku.

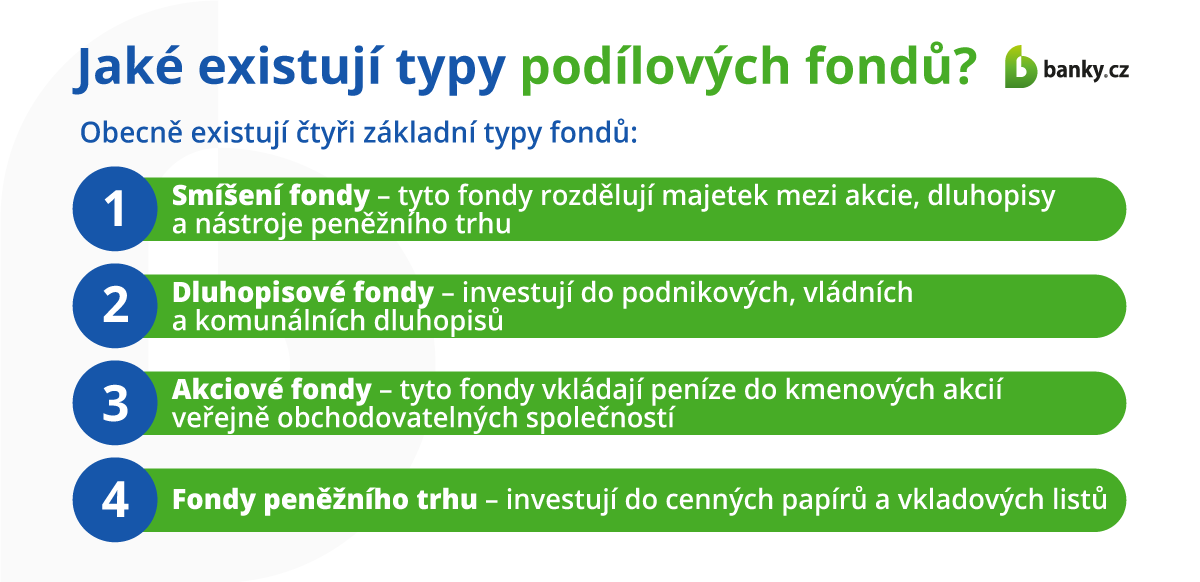

Jaké existují typy podílových fondů?

Jak už jsme uvedli výše, smíšené fondy jsou jedním z typů podílových fondů. Obecně existují čtyři základní typy fondů:

- Smíšení fondy – tyto fondy rozdělují majetek mezi akcie, dluhopisy a nástroje peněžního trhu

- Dluhopisové fondy – investují do podnikových, vládních a komunálních dluhopisů

- Akciové fondy – tyto fondy vkládají peníze do kmenových akcií veřejně obchodovatelných společností

- Fondy peněžního trhu – investují do cenných papírů a vkladových listů

Jaká je historická výnosnost smíšených fondů?

Jedním ze základních parametrů, který se bere při výběru investičního nástroje v potaz, je pochopitelně jeho výnosnost. Výnosnost smíšených fondů se odvíjí od toho, do jakého z fondů své peníze vložíte. Pokud bychom se však podívali na historickou výnosnost, zjistili bychom, že se za posledních 10 let mohou smíšené fondy pochlubit průměrným výnosem 20,5 %.

Proces investování do smíšených fondů

„Proces investování začíná výběrem smíšeného fondu. Pokud máte v rámci fondu nejvíce akcií, je pravděpodobnější, že bude fond výnosnější, ale na druhou stranu bude také rizikovější. V případě, že chcete investovat konzervativněji, zvolte fond s převahou dluhopisů. Smíšené fondy nabízí většina bank a také desítky nebankovních společností. Při výběru vhodného smíšeného fondu si tedy dejte velký pozor na to, abyste nenarazili na podvodné firmy. Zpravidla je možné smíšené fondy jednoduše zakoupit online,“ říká Petr Jermář, specialista na finance z portálu banky.cz.

Obvykle fondy vydávají podílové listy, které si od nich můžete zakoupit a můžete jim je také zase prodat. Každý z podílových listů představuje podíl na majetku, investicích a případně také dluzích fondu. Čím vyšší je tedy hodnota majetku fondu, tím vyšší je hodnota podílového listu.

Výhody smíšených fondů

„Jedna z klíčových výhod smíšeného fondu pochází z jeho podstaty a jedná se o výše zmíněnou diverzifikaci. Smíšené fondy usilují o vyvážení rizik a výnosů, takže by se daly nazvat kompromisem mezi akciovými a dluhopisovými podílovými fondy. Výhodou je i takřka okamžitá dostupnost investovaných prostředků a v neposlední řadě také profesionální správa fondu, díky které jsou smíšené fondy vhodné i pro začínající nebo méně zkušené investory,“ říká Petr Jermář, specialista na finance z portálu banky.cz. Také s investováním teprve začínáte? Přečtěte si článek Co je investice, jak funguje a jak s investováním začít?

Online srovnání smíšených fondů

Jaká je minimální investice do smíšených fondů?

Za další výhodu smíšených fondů je možné bezesporu považovat velmi nízkou minimální investici, která se pohybuje již v řádu několika set korun. Díky tomu jsou smíšené fondy dostupné opravdu takřka všem.

Jaké jsou hlavní nevýhody a rizika investování do smíšených fondů?

Podobně jako jiné typy investic i investice do smíšených fondů není spojená jen s výhodami, ale také s několika nevýhodami. Jednou z nevýhod je v porovnání s akciovými fondy vyšší pravděpodobnost nižšího výnosu, za zásadní nevýhodu investoři považují i poplatky spojené s investováním do smíšených fondů. Smíšené fondy také souvisejí s několika investičními riziky, konkrétně se jedná o tyto:

| Kreditní riziko | Kreditní riziko spojené s hrozbou, že fond nesplatí své druhy, a vy přijdete o investované finanční prostředky. |

| Úrokové riziko | Úrokové riziko vyplývá z pohybu úrokových sazeb, kdy změny úrokových sazeb mohou nepříznivě ovlivnit hodnotu vašeho investičního portfolia. |

| Akciové riziko | Součástí smíšených fondů bývají akcie, akciový trh se však chová velmi nepředvídatelně, takže se může hodnota akcií neustále měnit. |

Poplatky spojené s investováním do smíšených fondů

Pokud se rozhodnete vložit své finance do smíšených fondů, nevyhnete se poplatkům. Jednoznačně bohužel není možné říct, kolik na poplatcích zaplatíte, protože se liší produkt od produktu a společnost od společnosti. Setkat se můžete s těmito druhy poplatků:

- Vstupní poplatek: Se vstupním poplatkem, který se zpravidla pohybuje okolo 5 % z investovaných peněz, se setkáte prakticky u každého fondu. Jedná se o poplatek za zprostředkování investice do smíšených fondů.

- Výstupní poplatek: V případě některých fondů je třeba počítat i s výstupním poplatkem, tedy poplatkem za zpětné vybrání původní investice ze smíšených fondů.

- Správcovský poplatek: Jak už název správcovský poplatek napovídá, jedná se o poplatek, který je odměnou správci fondu. Jeho výše se liší podle druhu fondu a zpravidla se strhává z objemu investovaných peněz.

- Provozní náklady fondu: Narazit můžete i za poplatek spojený s celkovými ročními náklady za fond, tento poplatek je známý pod zkratkou TER (Total Expense Ratio).

- Poplatek za výkonnost: Poplatek za výkonnost se platí takřka u všech fondů, některé z nich si ho účtují za dobré výsledky při investování.

- Další poplatky: Kromě výše zmíněných poplatků se u některých fondů můžete setkat i s dalšími poplatky. Vždy proto doporučujeme důkladně si pročíst podmínky.

Jaké jsou osvědčené strategie pro investování do smíšených fondů?

Do smíšených fondů je vhodné podle odborníků investovat zhruba na 3 roky. Co se týče výběru vhodného smíšeného fondu, dle metodiky Unie investičních společností ČR by neměl žádný druh cenných papírů ve fondu přesáhnout 60 % hodnoty investičního portfolia. Zpravidla ve smíšených fondech převažuje podíl akcií. Více o investičních strategiích najdete zde.