Nejvýhodnější půjčka a jak ji vybrat

Poohlížíte se po půjčce, která se dá označit jako nejvýhodnější? Pak vítejte v článku, který vám jednoduchou cestou ukáže, jak vybrat půjčku právě pro vás. Každý, kdo plánuje úvěr, samozřejmě chce jen tu nejvýhodnější půjčku. A to je správně. Vybavte se důležitými informacemi, bez nichž se výběr nejvýhodnější půjčky zkrátka nemůže obejít.

Co je nejvýhodnější půjčka a jak se liší od dalších úvěrů

„Nejvýhodnější půjčka je pro každého trochu jiná. Každý jsme v jiné osobní i finanční situaci, a podle toho se budou lišit i pro nás nejvýhodnější úvěry. Proto si pod pojmem nejvýhodnější půjčka představte spíš úvěr, který je vybraný nebo doupravený na míru svému klientovi, tedy vám. Včetně vašich aktuálních, ale i budoucích finančních a osobních (rodinných) potřeb,“ říká o relativnosti nejvýhodnějších půjček Petr Jermář, specialista na finance Banky.cz.

Důležité je ještě dodat, že aby byla půjčka výhodnou, musí ji poskytovat licencovaná nebankovní společnost nebo banka. Opačná strana trhu s půjčkami: lichvářské půjčky od soukromých osob a od společností bez licence, se výhodnou nikdy stát nemůže. Chybí zde totiž to nejdůležitější: ochrana spotřebitele a dohled ČNB.

Jak dlouho trvá nejvýhodnější půjčka?

Pro každého jinak dlouho. Záleží na částce, jakou potřebujete, na výši splátky, kterou si můžete dovolit odesílat. A také na ceně půjčky, kterou si zvolíte pro sebe jako tu nejvýhodnější (s ohledem na podmínky poskytnutí i podmínky splácení, viz níže).

Jak vybrat nejvýhodnější půjčku

„Nejvýhodnější půjčka zdaleka není jen otázkou ceny. Úrok, poplatky a celkové RPSN půjčky sice hrají důležitou roli, ale nikoliv jedinou. Pro spoustu klientů mohou být důležitějším parametrem podmínky splácení. Především u dlouhodobých úvěrů se totiž může zkomplikovat splácení. Stačí pracovní neschopnost, ztráta zaměstnání nebo častější ochoření dítěte a nutnost zůstat doma a pečovat o něj. Příjem se pak sníží, což komplikuje splácení, někdy až znemožňuje. Zdarma odklad splátky je pak vítanou úlevou,“ upozorňuje Miroslav Majer, CEO portálu Banky.cz.

Komplikace se splácením jsou ale jen jedním ze scénářů, na který je dobré se při srovnání úvěrů připravit. „Do úvahy musíme vzít i opačnou situaci: když chcete půjčku splatit dříve. Je nesmysl zavírat si dveře k dřívějšímu splacení nebo k refinancování půjčky jen proto, že jsme podepsali úvěr s vysokými poplatky za mimořádnou (předčasnou) splátku. Ceny a podmínky půjček se na trhu stále mění, proto si nezavírejte cestu k výměně úvěru a poskytovatele,“ dodává Majer.

Nejčastější druhy nejvýhodnějších půjček

Pro každou situaci je nejvýhodnějším jiný typ půjčky. Zařadit sem můžeme od každého něco, například:

- online půjčka

- půjčka bez registru

- rychlá půjčka

- půjčka bez poplatku

- půjčka bez zástavy

- nebankovní půjčka

- konsolidační půjčka

- refinancování půjček

- půjčka bez dokládání příjmů

Kdy dát přednost nejvýhodnější půjčce?

Tady je odpověď krátká a jasná: vždycky. Nikdy nenastane sebemenší důvod k tomu, abyste upřednostnili méně výhodnou půjčku před tou nejvýhodnější. Jakmile si nejvýhodnější úvěr vyberete, držte se ho. Pamatujte ale na podmínky získání. I ony patří k faktorům pro správnou volbu.

Jaké jsou podmínky pro získání nejvýhodnější půjčky

Podmínky se liší úvěr od úvěru. Nejpřísnější jsou obecně u bankovních půjček. Vyžadují nejen dostatečné a pravidelné příjmy, úspory, ale i absenci negativních výdajů. Co jsou negativní výdaje? Poskytovatelé půjček je hledají ve výpisech z účtu. Jde o výdaje na hazard a návykové látky. U lidí, kteří často sázejí, hrají hazardní hry atp., je totiž vyšší pravděpodobnost problematického splácení. A takovým se banky důsledně vyhýbají.

Nebankovní společnosti, především ty menší,dokáží z mnoha podmínek slevit (ale pozor: výměnou za vyšší rizikovost, a proto i dražší půjčku, často se značnými sankcemi z případného prodlení). Nicméně: negativní výdaje nebo nedostatečné majetkové zázemí domácnosti odradí i ty nejtolerantnější poskytovatele nebankovních úvěrů.

Kolik stojí nejvýhodnější půjčka?

I cena nejvýhodnějších půjček je individuální. U bankovních úvěrů by se RPSN neměla dostat příliš nad 10 % p.a. U nebankovních půjček je cenová tolerance vyšší: po RPSN do zhruba 25 % p.a.

Ale například nebankovní první půjčka zdarma nabídne RPSN 0 %, a proto se stává nejvýhodnějším řešením pro velmi krátkodobý úvěr se splatností do jednoho měsíce (někde jen do 14 dní). Vracíte jen to, co jste si vypůjčili, bez jakéhokoliv přeplatku.

Jak na správné nastavení splátek?

U splátek nezáleží na tom, zda si vybíráte nejvýhodnější půjčku, nebo jdete za jiným parametrem. Jejich nastavení by vždycky mělo být stejné: Splátku dovolte jen tak vysokou, abyste po jejím uhrazení měli dostatek peněz na běžný život a také na tvorbu úspor.

Ano, i v době splácení úvěru byste měli spořit a budovat si finanční rezervu. Ochránívás totiž před další půjčkou, když se například pokazí pračka.

Výhody nejvýhodnější půjček

- nejnižší možná cena

- dosažitelné podmínky získání

- vstřícné podmínky splácení

- lze získat jako první zdarma

- bankovní i nebankovní

- na účet i v hotovosti

- nebrání refinancování/konsolidaci

- flexibilita, kde o ni klient stojí

Nevýhody nejvýhodnější půjček

- výhodné podmínky mohou lákat ke zbytečně vysokému zadlužení

- i s půjčkou zdarma je možné se dostat do dluhové pasti

- pocit výhodnosti půjčených peněz může vést ke ztrátě kontroly nad finanční situací

Regulace v oblasti nejvýhodnějších půjček

Nejvýhodnější půjčku lze získat jen od regulovaného poskytovatele úvěru, což je banka nebo licencovaná nebankovní společnost. V našem online srovnávači regulovaných půjček se setkáte jen s poskytovateli licencovanými a s půjčkami bez podvodu.

U ostatních poskytovatelů, s inzerujících kdekoliv na internetu nebo na pouličních vývěskách a sloupech, se dá počítat s jedinou výhodou: s jednoduchým získáním úvěru. Lákají totiž i ty klienty, kteří by neuspěli u banky, ale ani u prověřené nebankovky. Půjčku si pojistí směnkou, rozhodčí doložkou, či jiným, v regulovaných půjčkách zakázaným nástrojem.

Bankovní versus nebankovní nejvýhodnější půjčky

Dát přednost bance či nebankovní společnosti? Tady nelze obecně odpovědět. Každá z obou skupin finančních společností dokáže nabídnout výhody, ale má i své nevýhody. Proto raději vybírejte jen podle konkrétních nabídek, nikoliv podle poskytovatele. Jediné, čím si musíte být jisti, je jeho licence. Tu najdete v našem online srovnávači: všichni sem zařazení poskytovatelé ji mají.

Často se ptáte

Jak dlouho trvá schválení půjčky?

To vždy závisí na konkrétním poskytovateli a na tom, jak si nastavil procesy vedoucí k vyřízení žádosti o úvěr. Někteří zvládají celý proces do 15 minut, u jiných budete čekat hodiny, případně dny. Především bankovní úvěry ve vyšších statisících korun si vyžadují delší dobu, často i týden.

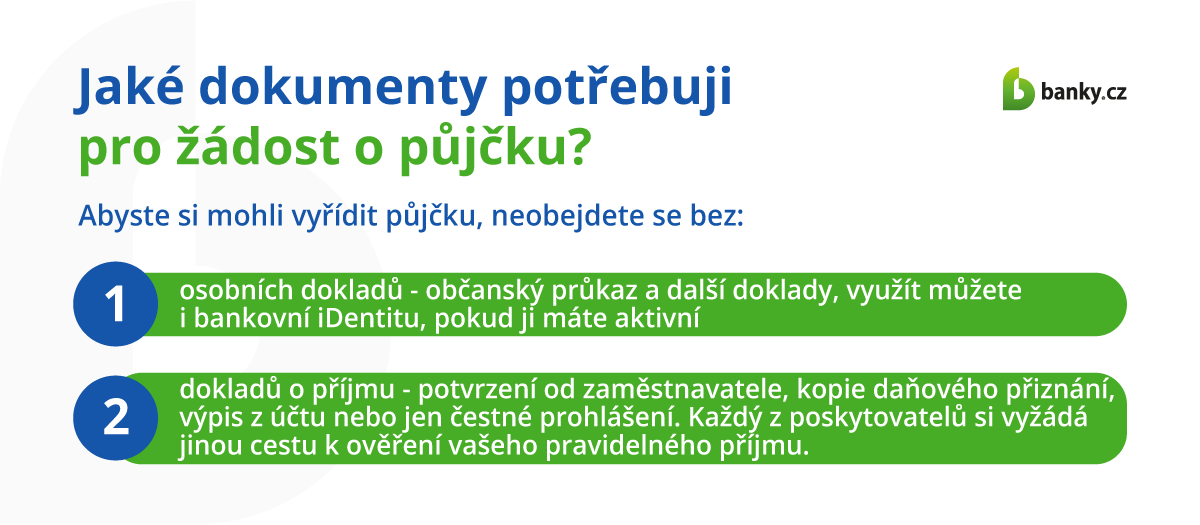

Jaké dokumenty potřebuji k získání půjčky?

Abyste si mohli vyřídit půjčku, neobejdete se:

- bez osobních dokladů, jako je občanský průkaz, pas, řidičský průkaz. Využít můžete i bankovní iDentitu, pokud ji máte aktivní

- bez dokladů o příjmu - výpis z účtu, výplatní pásky, potvrzení od zaměstnavatele, kopie daňového přiznání, někde dokonce jen čestné prohlášení.

Vyžadované doklady vždycky najdete v podmínkách půjčky na stránkách každého z poskytovatelů. Setkat se můžete (spíš výjimečně) ještě i s požadavkem na doložení majetkového zázemí domácnosti zájemce o úvěr. Pravděpodobnější je tento požadavek u nebankovních půjček s nižšími nároky na schválení (bez registru, pro dlužníky, bez zaměstnání aj.). A někdy i u půjček bankovních ve vysokých částkách (okolo milionu Kč).

Jaké jsou výhody nebankovních půjček?

K výhodám nebankovních půjček můžeme zařadit především následující:

- Rychlost a jednoduchost: Nebankovní společnosti obvykle schvalují půjčky rychleji a s méně náročnými požadavky na dokumentaci.

- Dostupnost i pro dlužníky: Nebankovní poskytovatelé přistupují k hodnocení bonity méně striktně. Za to si ale naúčtují vyšší cenu úvěru.

- Nižší částky: Nebankovní půjčky jsou často dostupné i v nižších částkách, které banky vůbec neposkytují.

- Flexibilita: Některé nebankovní společnosti nabízí flexibilnější podmínky splácení, opět ale za vyšší cenu úvěru.

- Pohodlí: Půjčku si můžete vyřídit online jako u banky, ale většinou je proces rychlejší a jednodušší.

- Rozmanitost půjček: Nebankovní trh nabízí širokou škálu úvěrů, od mikropůjček až po půjčky se zajištěním.

Jaké jsou nevýhody nebankovních půjček

Je dobré se ptát i na nevýhody úvěrů od nebankovních poskytovatelů:

- Riziko střetu s lichvářem: Nebankovní společnosti jsou na trhu ve dvou podobách: licencované a bez licence. Když jednáte s nebankovkou, vždy je důležité si ověřit, že má licenci k poskytování spotřebitelského úvěru. Jinak se vystavujete riziku střetu s lichvářem.

- Vyšší úroky: Nebankovní půjčky jsou obvykle dražší než bankovní, s vyššími úroky a RPSN.

- Poplatky: Mnoho nebankovních půjček se vyznačuje vysokými poplatky za zřízení, vedení úvěrového účtu, předčasné splacení apod.

- Nižší transparentnost: Nebankovní půjčky někdy mají to nejdůležitější zahrnuto až do opatření při nesplácení nebo prodlení se splátkou. To může být pro klienty matoucí.

- Riziko předlužení: Snadná dostupnost nebankovních úvěrů v nižších částkách a s poměrně nízkou měsíční splátkou může vést k rychlému předlužení. Stačí, aby si klient nabral několik půjček za sebou v domnění, že další nízká splátka „není problém“.