Penzijní fondy transformované – výnosy 2014

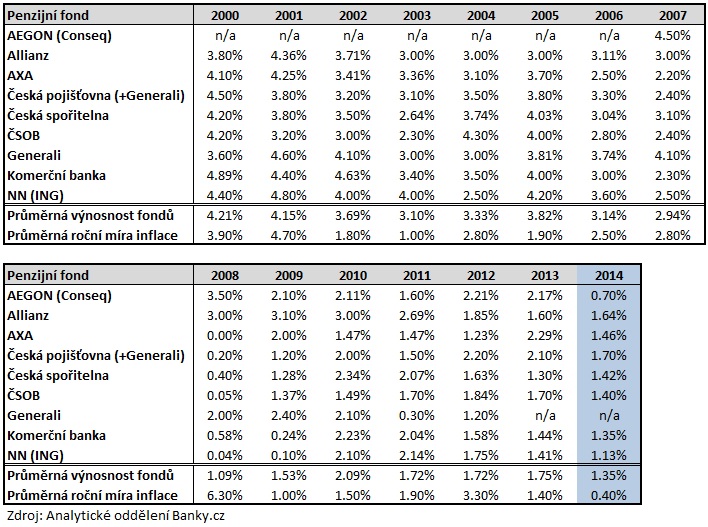

Redakce Banky.cz vám přináší kompletní přehled výnosů transformovaných penzijních fondů za rok 2014. Porazit rekordně nízkou inflaci (0,4%) nebylo těžké, ale jak jsou na tom fondy s průměrnou výnosností za posledních 15 let? Vyplatí se spořit v tzv. třetím pilíři důchodové reformy?

Rok 2014 – nízká inflace, malé rozdíly mezi fondy

V tabulce níže uvádíme přehled všech fondů s výnosy a inflací za posledních 15 let. V roce 2014 nebyly rozdíly mezi fondy výrazné – až na jinak vždy nadprůměrně výnosný Conseq (kterému se loňský rok hrubě nepovedl) nejsou odchylky ostatních fondů od průměru větší než 0,4%. Za překonání inflace může spíše samotná rekordně nízká inflace než nějaká extra vysoká výnosnost fondů, které připsaly úrok ekvivalentní lepšímu spořicímu účtu (kde máme peníze kdykoliv k dispozici) a ne investici, kde jste omezeni s dispozicí na dlouhá desetiletí. Je to jak se stavebním spořením – jakékoliv státem dotované spoření nemotivuje fondy/spořitelny k vyšším výkonům (dotované stavební spoření nabízí po odečtení dotací spoření i úvěry s horšími podmínkami než nedotované banky, dotované penzijní připojištění nabízí horší podmínky než nedotované banky). V obou případech za to samozřejmě může částečně i samotná legislativa (striktně omezené možnosti zhodnocování vybraných vkladů od klientů).

Průměrná výnosnost fondů od roku 2000

Spoření v penzijních fondech je během na dlouho trať – pojďme se tedy ještě podívat na průměrnou výnosnost fondů za období 2000-2007, 2008-2014 a za celých posledních 15 let dohromady. V první polovině sledovaného období (2000-2007) fondy vcelku slušně překonávaly inflaci o více než jen setinky procent. Naopak ve druhé polovině sledovaného období (2008-2014) tu byly už jen dva fondy, kterým se podařilo překonat inflaci o více než 0,2% (a to je ještě velmi mírně stanovená hranice). A přibylo fondů, které nedosáhly ani na inflaci či byly o více než 0,2% pod ní.

Kde (ne)spořit

Na první pohled je jasné kde nespořit – nejhůře se umístila ČSOB Penzijní společnost, která zaostává za inflací o 0,1% (za celé sledované období). KB Penzijní společnost a NN Penzijní společnost (dříve ING) excelovaly v první polovině sledovaného období, ale v posledních letech spadly do podprůměrných výsledků. Na druhé straně žebříčku máme vítězný Allianz následovaný AEGONem (dříve Conseq, který na trh vstoupil až v roce 2007, tedy je lepší nebrat na zřetel výnosnost za celé sledované období, ale pouze druhou polovinu).

Jak spořit na důchod?

Ani ty nejlepší penzijní fondy nepřekonaly inflaci o více než 0,5%. Inflace je veličina, která sleduje růst cen modelového spotřebního koše, kam kromě potravin, energií, dopravy a nákladů na bydlení spadají i ony pomyslné „parní stroje“. Tedy zatímco potraviny a další běžné životní náklady prudce zdražují, cena parních strojů klesá a výsledná inflace má blízko ke 2%. Pokud bychom ze spotřebního koše vyjmuly technologie (televize, počítače, auta, atd.), které díky technologickému pokroku zákonitě neustále zlevňují a zaměřili se na inflaci čistých nezbytných životních nákladů, došli bychom k výrazně vyššímu číslu než pouhá 2%.

Otázkou je, na co si ve třetím pilíři důchodové reformy spoříme. Zdali na nové televize či nezbytné životní náklady. Kdo si spoří na nové auto, bude potěšen – v důchodu si koupí mnohem lepší auto než dnes za relativně méně peněz. Ale zbylá většina běžných smrtelníků, která si spoří na pokrytí nezbytných životních nákladů, spláče nad výdělkem, neboť úspory v transformovaných penzijních fondech budou hrubě znehodnocené.

Na důchod je tedy lepší se spíše zajistit jinak než spoléháním se na penzijní připojištění – vlastní střecha nad hlavou na hypotéku, nemovitost k pronájmu (nájmy rostou +/- stejně jako ostatní životní náklady), velká rodina atd. Odvážnější jedinci mohou vyzkoušet i nové účastnické penzijní fondy s agresivnější investiční strategií, kde je možné dosáhnout i na troj-násobky výnosů fondů transformovaných (ale není zde garantováno min. nezáporné zhodnocení).