Půjčka ihned na účet: Jak funguje a jak ji sjednat?

Půjčky ihned na účet, známé také jako rychlé půjčky, jsou charakteristické rychlým schválením a vyplacením peněz, a jsou tak vyhledávané u lidí, kteří potřebují peníze okamžitě. Připravili jsme si pro vás shrnutí základních informací o rychlých půjčkách, díky kterému se dozvíte vše, co o okamžitých půjčkách potřebujete vědět.

Co si z článku odnést:

- Rychlou půjčku nabízejí jak bankovní tak nebankovní společnosti.

- Výhodou půjčky ihned je rychlé schválení i vyplacení peněz, je však třeba počítat s vyššími úroky a možnými poplatky.

- V současné době je možné sjednat rychlou půjčku jednoduše online.

- Jak vybrat nejvýhodnější okamžitou půjčku? Využijte srovnání nabídek jednotlivých poskytovatelů.

Jak funguje rychlá půjčka na účet?

„Jak už název rychlá půjčka nebo také půjčka na účet ihned napovídá, jedná se o půjčku, kterou neprodleně po jejím schválení obdržíte na účet, případně vám budou peníze vyplaceny v hotovosti. Rychlou půjčku na účet nabízejí jak banky, tak i nebankovní společnosti. Banky zpravidla před schválením půjčky ověřují příjmy a nahlížejí do registrů dlužníků. Nemáte pro banku dostatečně vysoké příjmy nebo máte negativní záznam v registru dlužníků? V tom případě může být řešením rychlá nebankovní půjčka,” říká Petr Jermář, specialista na finance z potálu banky.cz.

Jak rychle získám peníze po schválení půjčky?

Rychlá půjčka je zpravidla spojená s velmi rychlým procesem schvalování a také s rychlou výplatou peněz. Ty obvykle obdržíte na účet během několika minut. Konkrétní podmínky se liší u jednotlivých společností, setkat se můžete například s půjčkou na účet do 15 minut nebo s rychlou půjčkou do 10 minut.

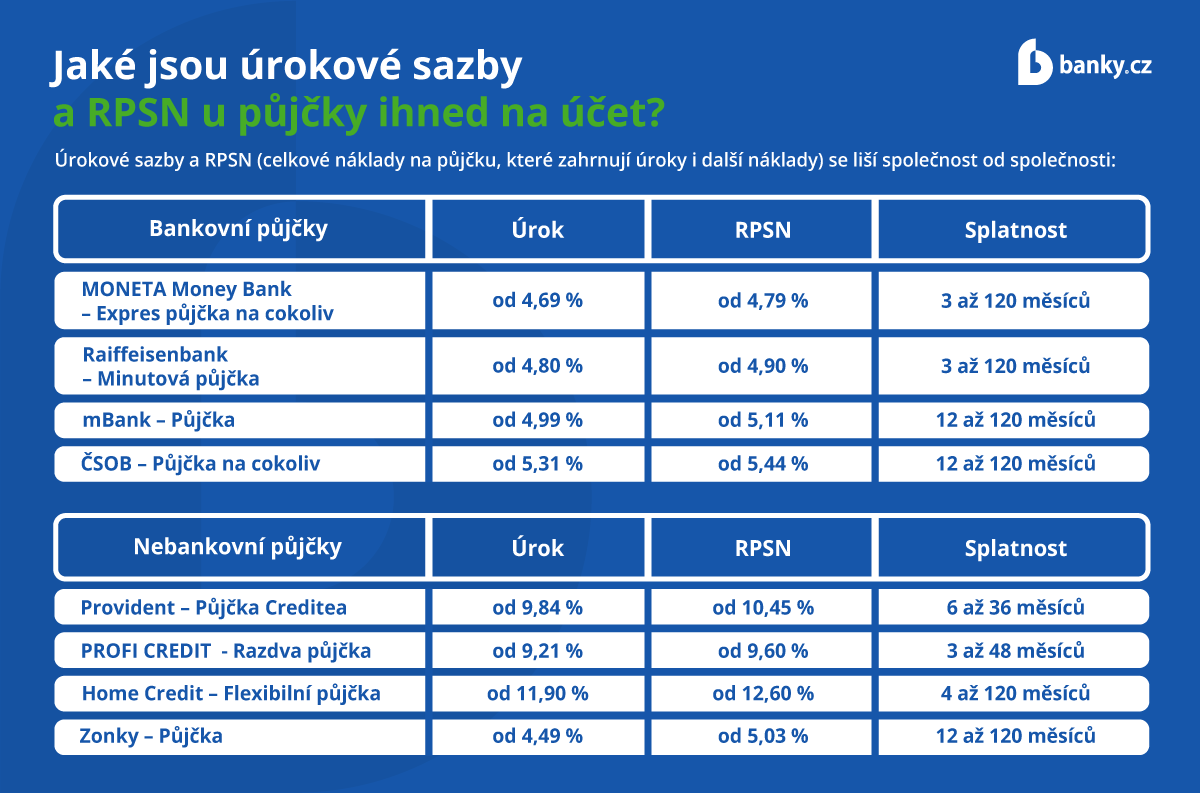

Jaké jsou úrokové sazby a RPSN u půjčky ihned na účet?

Úrokové sazby a RPSN (celkové náklady na půjčku, které zahrnují úroky i další náklady) se liší společnost od společnosti:

Bankovní půjčky | Úrok | RPSN | Splatnost |

MONETA Money Bank – Expres půjčka na cokoliv | Od 4,69 % | Od 4,79 % | 3 až 120 měsíců |

Raiffeisenbank – Minutová půjčka | Od 4,8 % | Od 4,9 | 3 až 120 měsíců |

mBank – Půjčka | Od 4,99 % | Od 5,11 % | 12 až 120 měsíců |

ČSOB – Půjčka na cokoliv | Od 5,31 % | Od 5,44 % | 12 až 120 měsíců |

Nebankovní půjčky | |||

Provident – Půjčka Creditea | Od 9,84 % | Od 10,45 % | 6 až 36 měsíců |

PROFI CREDIT - Razdva půjčka | Od 9,21 % | Od 9,6 % | 3 až 48 měsíců |

Home Credit – Flexibilní půjčka | Od 11,90 % | Od 12,60 % | 4 až 120 měsíců |

Zonky – Půjčka | Od 4,49 % | Od 5,03 % | 12 až 120 měsíců |

Jaké poplatky jsou spojené s rychlou půjčkou?

Rychlé půjčky bývají spojeny nejen s vyššími poplatky, než je tomu u tradičních bankovních půjček, ale také s možnými poplatky, které mohou půjčku výrazně prodražit. Jednat se může například o poplatek za sjednání půjčky, poplatek za prodloužení splatnosti, poplatek za předčasné splacení nebo sankční poplatky za zpoždění splátky.

Jak vybrat nejvýhodnější rychlou půjčku?

Při výběru půjčky ihned na účet je ideální využít srovnávač půjček, který nabídky porovná za vás. Při výběru půjčky se zaměřte nejen na výši úroku, ale také na RPSN a důkladně se seznamte s podmínkami půjčky. Myslete na to, že v případě některých rychlých půjček se může RPSN vyšplhat i na stovky procent, což může vést k zadlužení. Srovnání nejlepších a nejvýhodnějších půjček pro rok 2025 najdete zde.

Jaké podmínky musíte splňovat, abyste dostali půjčku ihned?

Podmínky pro získání rychlé půjčky na účet se mohou lišit společnost od společnosti. Obecně se však jedná o tyto:

- minimální věk 18, případně 21 let

- trvalý pobyt na území ČR

- dva doklady totožnosti

- doložení pravidelného příjmu (existují i půjčky bez doložení příjmů)

- pozitivní úvěrová historie (existují i půjčky bez registru)

- vlastní bankovní účet

Online srovnání nebankovních půjček

Jak zažádat o rychlou půjčku?

Žádost o půjčku bývá velmi jednoduchá. Poté, co si vyberete poskytovatele půjčky, vyplníte online žádost na webových stránkách poskytovatele. Po vyplnění žádosti, do které zadáte základní informace, bývá vyžadováno ověření totožnosti. Pokud poskytovatel vaši žádost schválí, předloží vám smlouvu, kterou podepíšete. Většina poskytovatelů k podpisu smlouvu používá SMS ověření. Během několika minut nebo maximálně několika hodin vám přijdou peníze na účet.

Je možné půjčku splatit předčasně bez sankcí?

Zatímco u některých institucí je předčasné splacení rychlé půjčky zdarma, u jiných se můžete setkat s poplatkem. Veškeré podmínky půjčky s okamžitým převodem, a to včetně případných poplatků za předčasné splacení a jejich výše, vyčtete ze smlouvy a smluvních podmínek daného poskytovatele.

Jaká je maximální a minimální částka, kterou si mohu půjčit?

Maximální a minimální částka, kterou si můžete prostřednictvím půjčky ihned na účet půjčit, se liší poskytovatel u poskytovatele. Minimální částka zpravidla začíná na 500 až 1.000 Kč. Vyšší maximální částky jsou obvykle spojené s půjčkami u bankovních společností, například Minutová půjčka od Raiffeisenbank je spojená s možností půjčit si 5.000 až 1.200.000 Kč. Maximální částka půjčky u nebankovních společností bývá nižší.

Co se stane, pokud rychlou půjčku nesplatíte včas?

„Nesplacení rychlé půjčky může mít závažné následky, které mohou ovlivnit vaši finanční situaci. V první řadě je třeba počítat se sankčními poplatky a také možnými úroky z prodlení. Pokud nesplatíte půjčku ani po zaslání upomínek, může po vás poskytovatel dluh vymáhat a připočítat k dluhu náklady za vymáhání. Dluh může vést také k zápisu do registru dlužníků. Při sjednávání rychlé půjčky si proto vždy dobře propočítejte, jestli jste schopni ji včas splatit,” říká Petr Jermář, specialista na finance z portálu banky.cz

Je možné získat půjčku, i když máte záznam v registru dlužníků?

Většina nebankovních společností při schvalování okamžitých půjček nahlíží do registrů, zpravidla se jedná o nebankovní registr klientských informací (NRKI) a bankovní registr klientských informací (BRKI) Setkáte se však i se společnostmi, které nabízejí takzvanou půjčku bez registru, jež cílí na lidi s negativním zápisem v registru dlužníků. Nespornou výhodou této půjčky je samozřejmě to, že vám společnost půjčí peníze, i když dlužíte. Je ale třeba říci, že se jedná o jeden z nejrizikovějších produktů na trhu, který je spojený s vyšším úrokem a možnými vysokými poplatky a sankcemi.

Je možné získat půjčku bez doložení příjmů?

Stejně jako existují půjčky bez registru, existují i půjčky bez doložení příjmů. Zpravidla se jedná o krátkodobé půjčky v řádech několika tisíc korun s krátkou dobou splatnosti. I tento typ půjčky je zpravidla spojený s rychlým schválením a vyplacením peněz. Nevýhodou jsou však vysoké úroky a poplatky a také riziko, že narazíte na podvodnou společnost. V tomto článku zjistíte, jak získat půjčku bez doložení příjmů.