Půjčka na rekonstrukci: Jak efektivně financovat vaše plány

Plánujete rekonstrukci bytu, či rodinného domu? Rozhodujete se, z jakých finančních prostředků rekonstrukci hradit? Váháte mezi hypotékou, úvěrem ze stavebního spoření a dlouhodobou půjčkou, co se dá taktéž využít na bydlení? Ukážeme vám, která volba bude v jaké situaci nejlepší, a podle čeho se řídit při výběru konkrétní půjčky. Podívejte se, jak efektivně financovat vaše plány.

Jak financovat rekonstrukci

U rekonstrukce jsou dvě základní možnosti financování: půjčkou účelovou nebo bezúčelovou. „Účelová půjčka na rekonstrukci se dá vzít jak ve formě hypotéky, tak i běžného úvěru bez zástavy nemovitosti. Zatímco hypotéku poskytují jedině banky, úvěr bez zástavy vám nabídne banka, stavební spořitelna, ale i některé větší nebankovní společnosti (i když ty většinou bezúčelově). Výhodou účelové půjčky bývá nižší cena, nevýhodou pak složitější administrativa, napojená na prokazování účelu využití kýžených financí,“ říká Petr Jermář, specialista na finance Banky.cz.

Celkem se dají na rekonstrukci využít čtyři druhy půjček:

- hypotéka - úvěr účelový, využitelný jen pro účely bydlení. Navíc se zástavou nemovitosti a s úrokovou mírou fixovanou jen na několik let dopředu. Nejnižší částky se pohybují okolo 300 tisíc korun, proto je hypotéka vhodná jen pro rozsáhlejší rekonstrukce. Část hypotečního úvěru se dá vyřídit jako neúčelová. Úroky patří k nejnižším, o úroky si lze snížit základ daně z příjmu

- úvěr ze stavebního spoření - buď meziúvěr, nebo řádný úvěr: to záleží na vaší současné klientské situaci. Úvěr ze stavebka nevyžaduje zástavu nemovitosti, setkat se ovšem můžete s požadavkem na ručitele. Půjčit si lze od desítek tisíc korun: vhodné i pro menší rekonstrukce v bytě. Půjčka je účelová, s možností využití části peněz neúčelově, například na vybavení bytu. I zde jsou úroky (díky účelovosti) velmi nízké, o úroky si lze snížit základ daně z příjmu

- účelová půjčka na bydlení - částky od desítek tisíc korun do zhruba dvou a půl milionu. Bez zástavy, bez ručení, ale se stanoveným účelem. Ten se nejčastěji prokazuje fotografiemi „před“ a „po“. Jde o levnější variantu běžné spotřebitelské půjčky, zlevněnou právě díky účelovosti. Najdete ji však jen u několika poskytovatelů, zmiňme například Zonky, ČSOB. Vhodná je v situaci, kdy hypotéky nevyužijete (nízká částka, či nemovitost už je zastavena), ale ze stavebka byste si museli brát meziúvěr.

- neúčelová spotřební půjčka na cokoliv - nejdražší varianta, která ale dává nejvíc svobody, co se využití peněz a časového plánu rekonstrukce týká. Bez postupného čerpání, bez plnění plánu, bez zástavy, bez ručení. Klasický úvěr od banky či nebankovního poskytovatele, většinou ohraničená částkou okolo milionu a půl.

Nezapomínejme ani na dotace podporující „zelené“ bydlení. Máme samozřejmě na mysli technologie a úsporná řešení, která snižují spotřebu u domů a bytů, nebo poskytují obnovitelné energie, nezávadné materiály a podobně. Dotace v současnosti vyřídíte s odbornou pomocí od stavebních spořitelen. Náklady na rekonstrukci díky nim snížíte i o víc než sto tisíc korun.

Jak dlouho trvá půjčka na rekonstrukci?

Vždycky záleží na druhu půjčky, na částce i na nastaveném tempu splácení. Obecně se počítá s víceletým splácením.

Jak vybrat nejlepší půjčku na rekonstrukci

Výběr by měl vždycky zahrnovat dva postupné kroky:

- Zvolit druh půjčky - zda hypotéku, stavebko, či běžnou půjčku s uvedením účelu nebo čistě bezúčelové řešení

- Vybrat konkrétní úvěr dle vašich potřeb a aktuální finanční situace.

„U výběru půjčky na rekonstrukci se zajímejte i o neúčelovou složku. Jak některé hypotéky, tak i úvěry ze stavebního spoření totiž nabízejí určitý podíl neúčelových peněz. Z nich si pak můžete pořídit naprosto cokoliv, a přitom využít nižší ceny účelové půjčky. Nejčastěji se neúčelová část využívá na vybavení do bytu (nábytek, koberce, spotřebiče), ale třeba i k dofinancování auta,“ vysvětluje Miroslav Majer, CEO portálu Banky.cz.

S výběrem hypotéky by vám měl vždycky pomáhat odborník. U stavebního spoření můžete vycházet z toho, u které spořitelny jste již klientem, případně vybírat dle RPSN a podmínek získání i splácení. Výběr spotřební půjčky cílené na rekonstrukci zůstává stejný jako u kterékoliv další online půjčky.

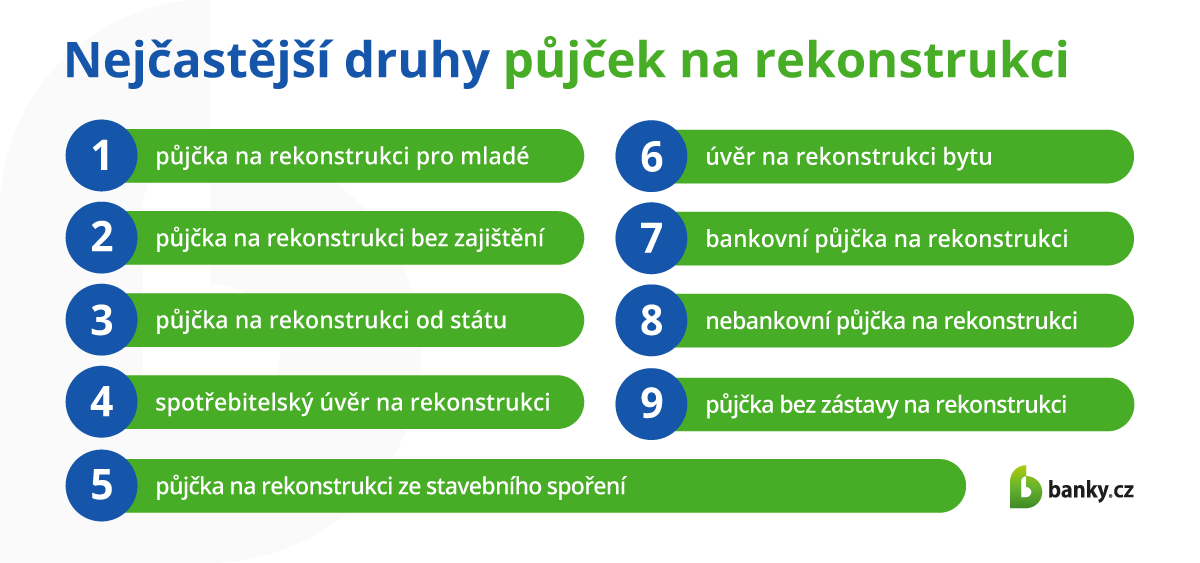

Nejčastější druhy půjček na rekonstrukci

- půjčka na rekonstrukci pro mladé

- půjčka na rekonstrukci bez zajištění

- půjčka na rekonstrukci od státu

- spotřebitelský úvěr na rekonstrukci

- půjčka na rekonstrukci ze stavebního spoření

- úvěr na rekonstrukci bytu

- bankovní půjčka na rekonstrukci

- nebankovní půjčka na rekonstrukci

- půjčka bez zástavy na rekonstrukci

Kdy dát přednost půjčce na rekonstrukci?

Název půjčky odpovídá na tuto otázku za nás: když se rozhodujete, z čeho zafinancovat rekonstrukci vašeho bydlení. Když nechcete do rekonstrukce vložit všechny vaše dostupné peníze, nýbrž si umožnit její postupnou úhradu formou půjčky. Úvěry na rekonstrukci patří, spolu s dalšími půjčkami na bydlení, k těm nejbezpečnějším půjčkám. Přinášejí největší spotřebitelský užitek, často se o nich hovoří i jako o investici.

Jaké jsou podmínky pro získání půjčky na rekonstrukci

Podmínky se liší v závislosti na typu úvěru na rekonstrukci. Detailně se o nich dozvíte v jednotlivých kategoriích úvěrů na bydlení.

Kolik stojí půjčka na rekonstrukci?

Jestliže sáhnete po účelovém úvěru, cena se pohybovat okolo základní úrokové (repo) sazby v ekonomice. U půjček neúčelových čekejte cenu mnohem vyšší.

Jak na správné nastavení splátek?

Správné nastavení zůstává stejné u všech úvěrů. Splátka by měla být tak vysoká, aby jednak účelně snižovala váš dluh, ale abyste se zároveň nemuseli příliš omezovat v nezbytných výdajích. Pamatujte, že nezbytným výdajem je i částka pravidelně odkládaná na spoření, určené k tvorbě finančního polštáře pro nečekané výdaje.

Výhody půjček na rekonstrukci

- nízký úrok

- i velmi vysoké částky úvěru

- možnost pomalého splácení

- možnost využití dotací

- na výběr ze 4 kategorií půjček

- účelová i neúčelová

- daňové zvýhodnění

Nevýhody půjček na rekonstrukci

- někde účelovost

- někde nutnost prokazovat využití peněz

- nutná vyšší bonita žadatele

- může být vyžadována zástava

- může být vyžadován ručitel

Regulace v oblasti půjček na rekonstrukci

Všechny půjčky na rekonstrukci, které najdete v našem online srovnání, podléhají dohledu České národní banky, jejich poskytovatelé jsou držiteli licence k poskytování těchto půjček.

Bankovní versus nebankovní půjčky

Na rekonstrukci se běžně využívá půjček bankovních. Ale i nebankovní úvěry zde mohou mít své místo, neboť i některé nebankovní domy půjčují částky se stropem až okolo milionu korun.

Často se ptáte

Jak mohu získat půjčku na rekonstrukci bytu nebo domu?

Nejprve se rozhodněte, zda vám bude více vyhovovat hypotéka, úvěr ze stavebního spoření nebo půjčka na bydlení. A podle toho zvolte, ve které kategorii chcete vybírat.

V případě účelové půjčky na bydlení navštivte naše online srovnání půjček na rekonstrukci, kde si můžete vybrat přímo úvěr, co vám bude nejlépe vyhovovat. Podobně je tomu u půjčky ze stavebního spoření.

V případě, že dáte přednost hypotéce, vám můžeme sestavit nabídku hypotéky na rekonstrukci na míru plánované rekonstrukce i vašich finančních možností.

Jaké jsou úrokové sazby u půjček na rekonstrukci?

Záleží na druhu půjčky. U hypotéky a úvěrů ze stavebního spoření je vždycky poblíž repo sazby (základní úrokové sazby v ekonomice). U běžných půjček počítejte s úrokovou mírou vyšší, i několik procent nad repo sazbu.

Jaké dokumenty potřebuji pro získání půjčky na rekonstrukci?

Zde záleží na výběru typu půjčky. Jestliže sáhnete po běžné půjčce bez uvádění účelu, vystačíte si jen s osobními doklady (případně Bank iD) a s potvrzením o pravidelném příjmu.

U účelových úvěrů je příprava na žádost o půjčku na rekonstrukci o něco složitější: poskytovatel může chtít jak list vlastnictví nemovitosti, kterou budete rekonstruovat, tak i projekt celé rekonstrukce, včetně detailního rozpočtování.

Jsou dostupné státní dotace nebo daňové úlevy na rekonstrukci?

Ano, obojí je dostupné. U dotací zmiňme Státní fond životního prostředí, přes který se realizují programy Ministerstva životního prostředí. Nejznámějším je pravděpodobně Nová Zelená úsporám. K nejnověji vyhlášeným patří „Oprav dům po babičce“, který přímo cílí na rekonstrukce staršího bydlení a jeho důkladnou renovaci směrem k větší šetrnosti.

Co se daňových úlev týká, o uhrazené úroky si lze snížit daňový základ daně z příjmů. A to až o 150 tisíc korun ročně (u půjček vyřízených po 1. lednu 2021). U starších půjček bylo možné snížit základ daně z příjmů až o 300 tisíc korun ročně.

Jak vybrat tu nejvýhodnější půjčku na rekonstrukci?

Zde se neobejdete bez dvou kroků. Prvním je výběr typu půjčky: hypotéka na rekonstrukci / úvěr ze stavebního spoření / účelová běžná půjčka na rekonstrukci / neúčelová půjčka. Jakmile se rozhodnete, při výběru postupujete podle pravidel pro každý z těchto typů úvěru.

Je možné si půjčit, i když už rekonstrukce proběhla?

Ano, někteří poskytovatelé to dovolují, řadí se k nim například Zonky se svou půjčkou na šetrné bydlení. Rekonstrukce ale nesmí být starší několika měsíců.

Je lepší úvěr na rekonstrukci, půjčka na cokoliv nebo hypotéka?

To vždy záleží na plánované rekonstrukci a na tom, zda stojíte o peníze účelové, nebo o částku, kterou budete moci využít jakkoliv.

- Hypotéka je vhodná na rozsáhlejší rekonstrukce a také pokud je nemovitost možné zastavit.

- U stavebního spoření získáte výhodu, jestliže jste již delší dobu klientem spořitelny, a přitom budete rekonstruovat i vnější plášť budovy nebo venkovní prostory.

- Běžné půjčky nevyžadují zástavu a mohou být i účelové (o to levnější), vhodnější jsou na drobné úpravy a renovace, spíše v interiéru.