Půjčka pro dlužníky: Přehled, srovnání, výhody a nevýhody

Půjčky pro dlužníky vypadají na první pohled nebezpečně a nezodpovědně. Ale není tomu tak. Půjčku pro dlužníky si totiž vyřizuje i ten, kde chce svůj současný úvěr refinancovat na nový a výhodnější. Nebo ten, kdo chce několik svých stávajících půjček (včetně kontokorentu či kreditky) převést do jednoho nového úvěru, a tím si usnadnit splácení i správu svých půjček. Podívejte se, jak na půjčky při zadlužení.

Co je půjčka pro dlužníky a jak se liší od dalších úvěrů

Na trhu je dostupných několik možností financování pro dlužníky:

- V základu jde o klasické půjčky, které si dlužníci berou nad své současné zadlužení, ale stále v mezích svých platebních možností. Například lidé s hypotékou sáhnou po běžné půjčce na vybavení bytu, neboť vnitřní vybavení se z hypotéky většinou pořídit nesmí. Nebo si lidé splácející autopůjčku vypůjčí třeba na novou pračku.

- Nejhorší případy půjčky pro dlužníky jsou ty, kde si již nyní předlužení lidé berou další půjčky na úhradu splátek z předchozích půjček. Takový postup je nejhorší možný. Jestli znáte někoho v podobné situaci, doporučte mu dluhovou poradnu, která mu bezplatně ukáže cestu ven z dluhové pasti.

- Pak je tu ještě třetí skupina půjček pro dlužníky: refinancování a konsolidace současných úvěrů. „Samotný fakt, že jste dlužníkem, ještě neznamená, že byste nemohli získat půjčku. Například refinancování a konsolidace jsou úvěry přímo cílené na dlužníky. Nabízejí výhodnější podmínky půjčky, pokud si dluh převedete k novému poskytovateli. Mezi úvěry pro dlužníky ale patří i tzv. půjčky bez registru, ke kterým je nutné přistupovat s velkou opatrností,“ upřesňuje pojetí půjček pro dlužníky Petr Jermář, specialista na finance Banky.cz.

Jak dlouho trvá půjčka pro dlužníky?

Jde o zcela individuální nastavení, ovšem až na půjčky pro ty žadatele, co jsou na pokraji předlužení. Ale vezměme to postupně:

- jde-li o konsolidaci nebo refinancování půjček, které jste doposud řádně spláceli, může půjčka trvat od vyšších jednotek měsíců až po několik let

- pokud si berete další půjčku k současným úvěrům, ale jste v dobré finanční kondici, i tady vám může poskytovatel schválit úvěr na delší dobu, až deset let

- nejrizikovější půjčky pro dlužníky, často poskytované bez registru, málokdy nabídnou delší splácení než jeden až tři měsíce.

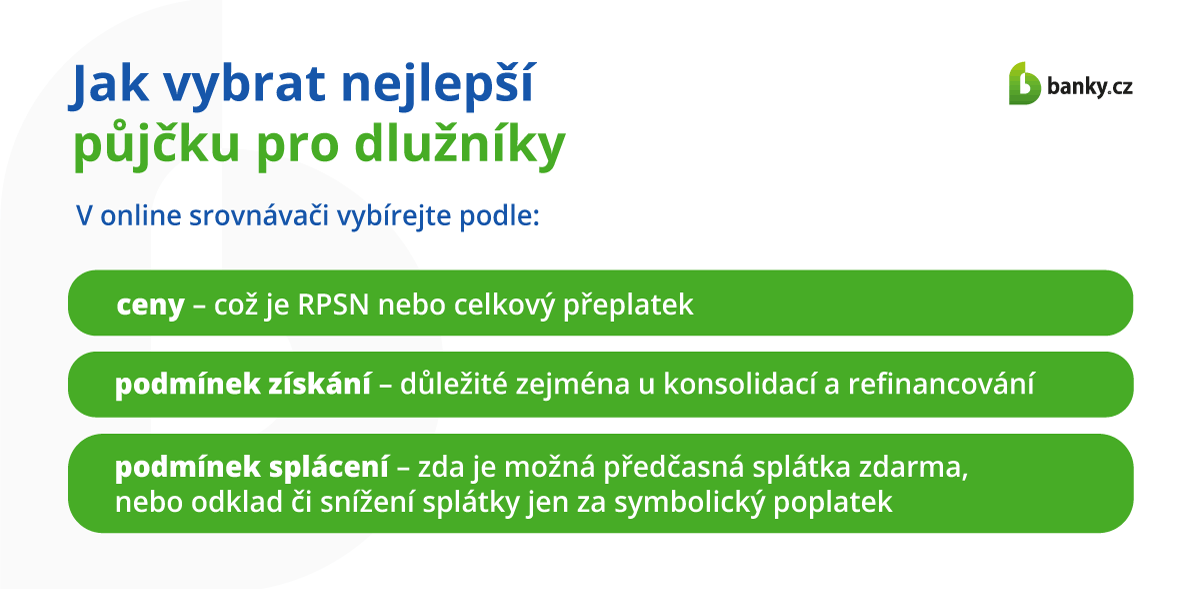

Jak vybrat nejlepší půjčku pro dlužníky

Zde opět záleží na druhu půjčky, po které chcete sáhnout. V úvodu zmíněnou druhou skupinu půjček byste nikdy ani hledat a ani vyřizovat neměli. Pamatujte, že další půjčka situaci nevyřeší. Jednak bude dražší, jednak vám se splácením nijak nepomůže. Cestu ven nabídnou dluhové poradny, kde mají dost zkušeností s podobnými situacemi a hlavně: za svou službu nebudou vyžadovat žádnou platbu.

Co se týká první a třetí skupiny půjček (viz úvod), k výběru se stavte stejně jako u ostatních: úvěr od nebankovky nebo od banky vybírejte v online srovnávači (aby měl licenci ČNB) a podle:

- ceny – což je RPSN nebo celkový přeplatek

- podmínek získání – důležité zejména u konsolidací a refinancování

- podmínek splácení – zda je možná předčasná splátka zdarma, nebo odklad či snížení splátky jen za symbolický poplatek.

Nejčastější druhy půjček pro dlužníky

- půjčka pro dlužníky bez registru

- půjčka pro dlužníky v insolvenci

- půjčky pro dlužníky

- půjčka pro dlužníky ihned

- půjčka pro dlužníky recenze

- půjčka pro dlužníky na účet

- půjčka pro dlužníky s exekucí

- půjčka pro dlužníky bez registru

- půjčky pro dlužníky s exekucí bez zástavy

- online půjčka pro dlužníky

- rychlá půjčka pro dlužníky

- nebankovní půjčky pro dlužníky

- půjčky pro nezaměstnané a dlužníky

- nebankovní půjčky pro dlužníky

- konsolidační půjčka

- půjčky bez registru

- půjčka s exekucí

- online půjčka pro dlužníky

- půjčka při zadlužení

Kdy dát přednost půjčce pro dlužníky?

Odpověď je snadná: vždy, když potřebujete půjčku coby aktuální dlužník, ale úvěr můžete vyřídit bezpečně a bez rizika předlužení. Nejlepší praxí v oblasti půjček pro dlužníky je již několikrát zmíněné refinancování a konsolidace půjček.

„Podstatou refinancování nebo konsolidace je převedení stávajícího dluhu na dluh nový a s lepšími podmínkami. Je jedno, zda převádíte k novému poskytovateli, nebo zůstáváte u toho původního. Hlavním faktem zůstává ukončení současného dluhu formou jeho předčasného splacení, a nahrazení dluhem novým. Staré podmínky dluhu přestávají platit, na řadu přicházejí podmínky nové, nejlépe nižší RPSN a nižší měsíční splátka,“ vysvětluje Miroslav Majer, CEO portálu Banky.cz.

Specialita při převodu stávajících půjček na nové: včas si zjistěte, jaká sankce za předčasné splacení vašich současných úvěrů. Proč? Aby se nestalo, že se výhoda refinancované půjčky ztratí v poplatku za předčasné ukončení, či abyste dokonce nepřeplatili.

Jaké jsou podmínky pro získání půjčky pro dlužníky

Podmínky se zde příliš neliší od ostatních úvěrů na trhu: musíte prokázat svou totožnost, nejčastěji přes osobní doklady. A doložit svůj pravidelný příjem.

U refinancování a konsolidace si poskytovatelé často vyžádají ještě podmínku navíc: nesmíte být ani jednou v prodlení se splátkou. Dokládat budete ještě i vyčíslení zůstatku těch půjček, které se budou do konsolidace či refinancování zahrnovat.

Kolik stojí půjčka pro dlužníky?

Ceny se liší napříč spektrem celé skupiny těchto úvěrů. Od první půjčky zdarma (RPSN 0 %), kde vrátíte jen to, co jste si půjčili. Až po stovky a tisíce procent za rok, kde za vypůjčenou částku významně přeplatíte.

K ceně refinancování a konsolidace je nutné si připočíst i poplatek za předčasné splacení těch úvěrů, které chcete nahradit novou půjčkou.

Jak na správné nastavení splátek?

Splátky mají jen jediné správné nastavení: v takové výši, abyste po jejich uhrazení jednak mohli „normálně žít“, tedy zaplatit všechny nezbytné výdaje. Ale abyste mohli i šetřit na horší časy, neboť finanční rezerva je to jediné, co vás ochrání před další půjčkou, když třeba budete muset s autem do servisu.

Výhody půjček pro dlužníky

- lze si půjčit nad rámec současného dluhu

- lze vyměnit méně výhodnou půjčkou za výhodnější

- lze sloučit několik půjček do jedné výhodnější

- lze získat bez registru

- široká paleta nabídek

- od banky i od nebankovního domu

Nevýhody půjček pro dlužníky

- refinancování a konsolidace jsou možné jen u řádně splácených úvěrů

- refinancování a konsolidace bývají zatíženy poplatky za předčasné splacení

- aktuální bonita žadatele nemusí na další půjčku stačit

- v kategorii dalšího zadlužování se pohybuje mnoho lichvářů

- snadno může dojít k předlužení

- půjčka na půjčku (při komplikacích se splácením) nic nevyřeší

Regulace v oblasti půjček pro dlužníky

Půjčky pro dlužníky mohou patřit jak k regulovaným, tak k těm bez regulace. Záleží vždy jen na poskytovateli úvěru. Pokud si půjčku vyberete v online srovnávači, bude ze skupiny regulovaných. A vztahovat se na ni budou všechny pravidla spotřebitelského úvěru.

Budete-li vybírat z inzerátů na ulici, v novinách nebo z návrhů, které vám doporučí internetový vyhledávač, dost pravděpodobně se ocitnete v rukou lichvářů, kde regulace zcela chybí.

Bankovní versus nebankovní půjčky pro dlužníky

Dlužníkům půjčují banky i nebankovní společnosti. Vždy záleží na druhu požadovaného úvěru a na finanční kondici zájemce o úvěr. Půjčky bez registru, určené lidem s hůře splácenými dluhy, však poskytují jen nebankovní instituce.

Často se ptáte

Jaké typy půjček jsou dostupné pro dlužníky?

Dlužníkům jsou dostupné všechny typy půjček. Vždy totiž záleží jen na finanční kondici zájemce o úvěr. Ta je splácením dalších půjček samozřejmě snížena, ale stále může zůstat dost vysoká i pro bankovní dlouhodobou půjčku. Jedině v případě refinancování či konsolidace nelze hovořit o snížení bonity, neboť se nejedná o další zadlužení, ale o výměnu jednoho dluhu za jiný (nejlépe výhodnější).

Jak mohu zlepšit své šance na získání půjčky s existujícím dluhem?

Jedině tak, že budete existující dluh řádně splácet, a v jeho historii tak nebudou zaznamenána žádná „škobrtnutí“. Plus že o další půjčku budete žádat v dobré finanční kondici, kdy splácení dalšího úvěru nijak neohrozí vaše finanční zdraví.

Jak postupovat při výběru nejlepší půjčky pro dlužníky?

Postupujte stejně jako při výběru kterékoliv jiné půjčky. Upřednostněte cenu a podmínky splácení, pozor si dávejte i na licenci poskytovatele. Když uvažujete o refinancování nebo konsolidaci, napřed si zjistěte, jaká sankce za předčasné splacení se pojí se současným úvěrem/úvěry.

Jaké doklady si připravit, než se pustím do žádosti o půjčku pro dlužníky?

Záleží na tom, zda chcete další půjčku k těm už nyní spláceným. Anebo chcete své současné půjčky vyměnit za nové a lepší.

Jestliže stojíte o další půjčku, potřebovat budete osobní doklady a výpisy z účtu, které poslouží jako vaše potvrzení o příjmu. Údaje o dalších právě splácených půjčkách si poskytovatelé dohledají sami.

V případě refinancování či konsolidace si připravte ještě i vyčíslení zůstatku současných půjček, včetně případných poplatků za předčasné splacení. Poskytovatel současné půjčky je povinen vám je na vyžádání vystavit. Ale pozor: za vystavení vyčíslení si může nechat zaplatit.

Jak získat půjčku pro zadlužené klienty

Zadlužení klienti nemusejí být na trhu s půjčkami nijak diskvalifikováni, pokud svůj dluh zvládají řádně splácet, a ještě jim z příjmu zůstává dost na další půjčku.

Ve stejně dobré pozici jsou i ti, kteří řádně splácejí, ale stojí o výměnu současné půjčky za úvěr výhodnější, případně s příznivějším nastavením splátek.

Klienti, kteří jsou zadluženi příliš a půjčku by potřebovali k uhrazení čekajících splátek, by se o vyřízení úvěru vůbec neměli pokoušet. Další půjčka nic neřeší. V podobné situaci je vhodné navštívit dluhovou poradnu. Tady mají s půjčkami dostatek zkušeností na to, aby dokázali pomoci. Cest je několik, často k nim patří i výzva poskytovatelům příliš drahých půjček, aby svému klientovi vrátili část přeplatku. A často se to i daří.