Půjčka pro každého: Řešení vašich finančních potřeb

Půjčky pro každého jsou druhem nebankovních úvěrů dostupných i žadatelům s horší bonitou. Vyznačují se rychlým vyřízením, vysokou pravděpodobností schválení a širokou nabídkou. Nikdy byste k nim však neměli přistupovat lehkomyslně, přestože dostupnost těchto úvěru k tomu může svádět. Přinášíme vám o půjčkách pro každého vše důležité.

Co je půjčka pro každého a jak se liší od dalších úvěrů

„Půjčka pro každého je ve skutečnosti jen marketingovým lákadlem. Všichni licencovaní poskytovatelé půjček musejí posuzovat bonitu žadatele. A musejí zamítnout ty zájemce o půjčku, jejichž úvěruschopnost nedosahuje alespoň minimálních hranic. Nicméně: pod půjčkou pro každého si představte takový úvěr, kde se bonita posuzuje jinak, než jsme zvyklí u bank,“ upřesňuje Petr Jermář, specialista na finance Banky.cz.

Jak dlouho trvá půjčka pro každého?

Délka splácení tohoto druhu půjčky není nijak standardizovaná. Vzhledem k tomu, že jde o půjčky s nižší vyžadovanou bonitou klienta a obecně i pro zájemce s nižšími příjmy, na nijak dlouhou dobu se neposkytují. Nejčastěji na jeden měsíc, výjimečně déle. Málokdy se ale tu setkáte s půjčkou s delším trváním než jeden rok.

Jak vybrat nejlepší půjčku pro každého

U půjčky pro každého byste měli vybírat se zvýšenou obezřetností. Pozornost věnujte zejména následujícím parametrům:

- úroková míra - u půjček pro každého může být vysoká, proto je důležité porovnávat s dalšími půjčkami. Nejlépe pro tento účel využijete online srovnání půjček

- poplatky - úrok není jedinou cenou půjčky. Pamatujte i na poplatky, jako je poplatek za vyřízení půjčky, za poskytnutí peněz, poplatek za správu úvěru nebo za předčasné splacení

- RPSN - úroky a poplatky musejí licencovaní poskytovatelé sečíst do celkového ukazatele ceny půjčky, a tím je RPSN

- doba splatnosti - vybírejte jen z těch půjček, jejichž doba splatnosti se dá přizpůsobit vašim možnostem. Nejčastější chybou, která vede k předlužení, jsou příliš vysoké splátky a obrovský poplatek za jejich snížení nebo odklad

- poplatek za změnu splátky - předčasné splacení i odklad splátky by měly být spojeny jen se symbolickým poplatkem, nejlépe však zdarma.

Návod, jak vybrat tu nejvýhodnější půjčku, najdete v našem článku „Nejvýhodnější půjčka a jak ji vybrat“.

Nejčastější druhy půjček pro každého

Vzhledem k celkové šíři pojmu „půjčka pro každého“ se sem dá zařadit mnoho typů nebankovních úvěrů. I názvy dalších úvěrů z kategorie „půjček pro každého“ naznačí, že získání úvěru bude vcelku snadné, bez zvýšených nároků na bonitu:

- online půjčka

- rychlá půjčka

- půjčka pro každého bez registru

- půjčka bez doložení příjmu

- půjčka online ihned

- půjčka pro nezaměstnané

- půjčka bez ručitele

- půjčka na směnku

- půjčka od soukromníka

- půjčka pro studenty

- půjčka pro důchodce

- půjčka na mateřské

- půjčka bez práce

- nebankovní půjčka.

Kdy dát přednost půjčce pro každého?

Kdykoliv potřebujete půjčit, lze sáhnout po půjčce pro každého. Ale přednost byste jí měli dát jen v opravdu těžké finanční situaci, o níž jste si jistí, že nepotrvá příliš dlouho. Jinými slovy: půjčka pro každého je až krajním řešením.

Důkladně zvažte všechny podmínky půjčky a následky zadlužení v tom režimu, jaký se chystáte podepsat u úvěrové smlouvy.

Pozor na půjčky od soukromníka a půjčky na směnku. Těm se důsledně vyhýbejte. Postrádají licenci ČNB a zákonnou úpravu, takže si věřitelé těchto půjček (poskytovatelé) mohou dělat téměř, co se jim zamane. Včetně zabudování kliček a nekalých praktik do úvěrové smlouvy. Jakmile ji podepíšete, není cesty zpět.

Jaké jsou podmínky pro získání půjčky pro každého

Podmínky získání tohoto druhu půjčky jsou velmi mírné. I proto se v názvu objevuje přídomek „pro každého“. Zatímco bankovní úvěry vyhoví jen lidem s dostatečnými příjmy a „zdravými“ výdaji, u půjček pro každého je tomu jinak.

„Zatímco banky berou v potaz především příjmy, výdaje, úspory a stabilitu příjmu, některé z nebankovních společností umějí bonitu hodnotit mnohem komplexněji. Zahrnují do ní i hlubší analýzy, jako je celková digitální stopa žadatele, jeho aktuální majetek, postoj k závazkům, sociální profil aj. Díky tomu mohou vyhovět širší skupině žadatelů, než to dnes dokáží banky,“ vysvětluje Libor Vojta Ostatek, úvěrový expert společnosti Broker Trust, typický rozdíl mezi bankou a nebankovní společností v přístupu k bonitě klienta.

Kolik stojí půjčka pro každého?

Levné tyto úvěry rozhodně nejsou. Na trhu patří naopak k těm nejdražším. Poskytovatelé si cenou půjčky kompenzují nejen zvýšené riziko, ale i vyšší výdaje na komplexnější posuzování bonity zájemce o úvěr. Jedinou výjimkou mohou být testovací první půjčky zdarma. U nich je RPSN opravdu 0 %.

Jak na správné nastavení splátek?

Splátky mají jediné správné nastavení: takové, které s jistotou zvládnete hradit po celou dobu trvání závazku. Pokud by šlo o půjčku na jediný měsíc, souhlaste jen s takovou částkou, kterou zvládnete z dalšího příjmu vrátit, včetně vypočteného navýšení.

Výhody půjček pro každého

- snadná dostupnost

- rychlé vyřízení

- vysoká pravděpodobnost schválení půjčky

- široká nabídka

- na účet i v hotovosti

- lze získat jako první půjčku zdarma

Nevýhody půjček pro každého

- vysoká cena, a s ní i přeplatek za půjčku

- často velmi krátká doba splatnosti

- značné pokuty za prodlení se splátkou

- vysoké poplatky za snížení nebo odklad splátky

- vysoké úvěrové riziko vedoucí až k dluhové pasti

- riziko střetu s lichvářem

Regulace v oblasti půjček pro každého

Půjčky pro každého můžeme rozdělit do dvou velkých skupin. Na půjčky licencované, od prověřených poskytovatelů. A na půjčky od lichvářů, kteří licenci postrádají. V našem online srovnávači půjček se setkáte vždy jen s licencovanými nebankovními společnostmi, které při poskytování úvěrů musejí dodržovat pravidla stejného zákona jako banky.

Výběrem půjčky ze srovnávače si ušetříte spoustu práce a starostí s ověřením licence poskytovatele. To už jsme udělali za vás.

Bankovní versus nebankovní půjčky pro každého

Banky rozhodně neposkytují půjčky pro každého. Banky mají jiný obchodní model než nebankovní společnosti. I proto pokrývají banky a nebankovky každá jinou část úvěrového trhu.

Jestliže potřebujete úvěr se snadným vyřízením a bez zvýšených nároků na pravidelný příjem, úspory a stabilitu zaměstnání, obrátit se musíte na nebankovní poskytovatele. Dbejte ovšem na jejich licenci a prověření jak ze strany ČNB, tak i našimi odborníky. Do našeho srovnávače totiž půjčky od pochybných poskytovatelů nikdy nepouštíme.

Často se ptáte

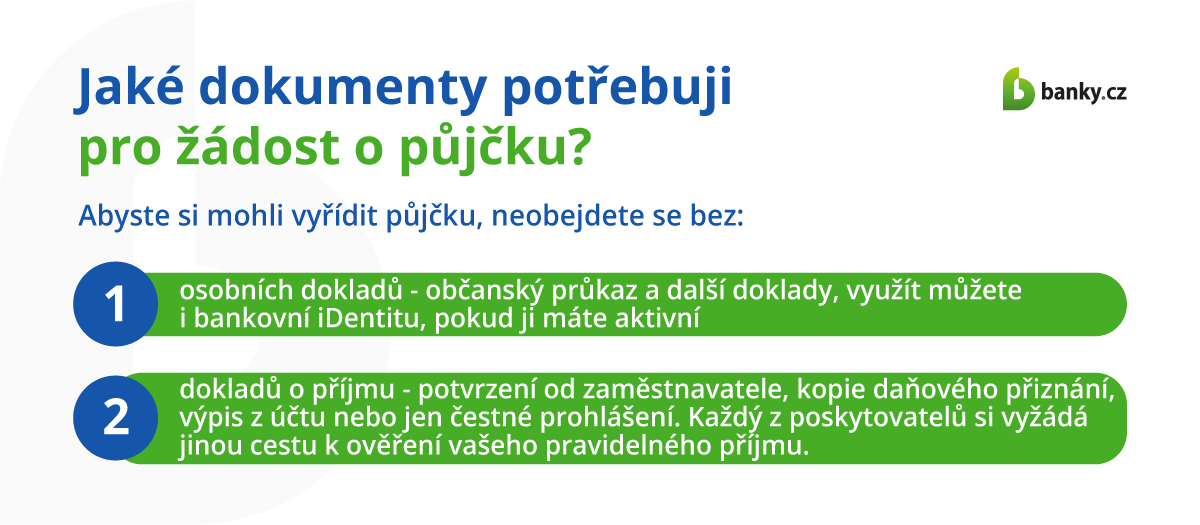

Jaké dokumenty potřebuji pro žádost o půjčku?

Abyste si mohli vyřídit půjčku, neobejdete se bez:

- osobních dokladů - občanský průkaz a další doklady, využít můžete i bankovní iDentitu, pokud ji máte aktivní

- dokladů o příjmu - potvrzení od zaměstnavatele, kopie daňového přiznání, výpis z účtu nebo jen čestné prohlášení. Každý z poskytovatelů si vyžádá jinou cestu k ověření vašeho pravidelného příjmu.

Bude-li nebankovní společnost vyžadovat i jiné dokumenty, včas vás o tom bude informovat. U půjček pro každého se často setkáváme například ještě i s požadavkem na doložení majetkového zázemí domácnosti zájemce o úvěr.

Jak dlouho trvá schválení půjčky?

To vždy závisí na nastavení procesů u konkrétního poskytovatele. Někteří zvládají celý proces do 15 minut, u jiných budete čekat hodiny, případně i jeden pracovní den.

Je možné půjčku předčasně splatit bez poplatků?

Bez poplatků se obejde odstoupení od smlouvy o půjčce, které lze provést do 14 dní od podpisu smlouvy. V tomto případě budete hradit jen úrok za dny, kdy jste peníze měli k dispozici u sebe. V pozdějším termínu je předčasná splátka bezpoplatková jen v případě, že tak bylo stanoveno ve smlouvě.

Jaký je maximální možný úvěr?

V rámci půjčky pro každého bude maximálně o nižší desítky tisíc korun, jen výjimečně v této skupině úvěrů natrefíte na nabídku vyšší sumy.

Jak mohu kontaktovat zákaznickou podporu?

Každý poskytovatel má kontakt na zákaznickou podporu uveden na svých stránkách, ale informovat o něm musí i v úvěrové smlouvě. Kontakty na všechny poskytovatele, které zařazujeme do online srovnávače, uvádíme v profilu společnosti, i v její podrobné recenzi. Stačí kliknout na název poskytovatele, to vás přenese právě do profilu společnosti.

Kde mohu najít recenze od jiných zákazníků?

Recenze od jiných zákazníků hledejte napříč stránkami, které recenze klientů shromažďují. V rámci služeb banky.cz vám můžeme nabídnout odborné recenze půjček, na nichž postupně pracujeme a stále rozšiřujeme jejich počet.