Vše o slevě na poplatníka: Získejte maximum výhod

Jak si zajistit co největší daňovou úsporu? S využitím všech slev na poplatníka, na které máte podle české legislativy nárok. Za rok 2024 si můžete odečíst slevu na poplatníka ve výši 30 840 Kč. Jaké další slevy můžete využít a jak je uplatnit?

Pod souhrnným názvem „sleva na poplatníka“ budeme chápat oba typy snížení daňové zátěže: slevu na dani i odpočet ze základu daně z příjmu fyzických osob.

Daňová zátěž se dá snížit, když víte, jak na to

„Daň z příjmu nemusíte vždycky platit v plné výši. Stát umožňuje celou škálu slev na dani nebo odpočtů ze základu daně. Co se slev na dani týká, jde o odpočet přímo od částky daně z příjmu, takže se projeví sty procenty své výše. U odpočtu jde „pouze“ o odečtení částky od základu daně, daň se počítá až po aplikaci odpočtu. Částky k odpočtu ze základu daně se proto projeví jen z 15 % své původní výše,“ popisuje Petr Jermář, specialista na finance Banky.cz.

Pojďme si možnosti daňových úspor probrat podrobněji.

Co je sleva na poplatníka

Jako „slevu na poplatníka“ definuje český daňový systém částku, která se odečítá z vypočtené daně z příjmu. Jde tedy o částku, která přímo sníží výslednou daň. Slev na poplatníka se dá uplatnit několik, jejich počet však od roku 2024 snižuje (od přiznání podávaného v roce 2025).

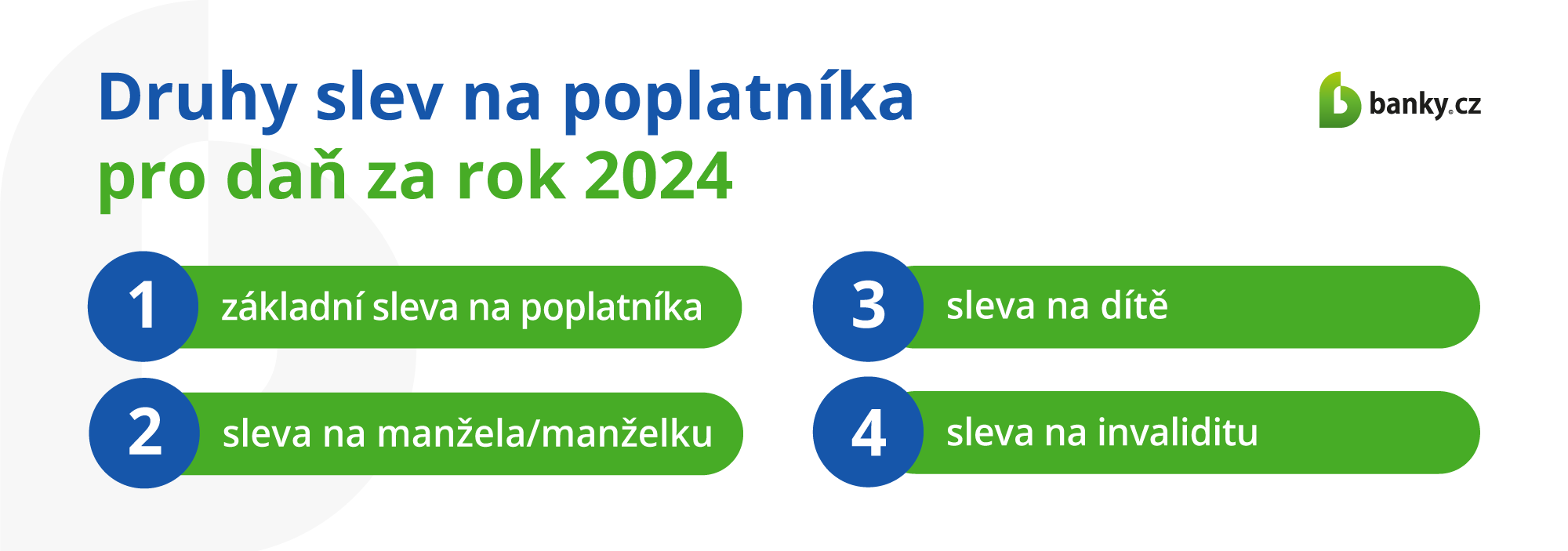

Druhy slev na poplatníka pro daň za rok 2024

V rámci slevy na poplatníka, si za zdaňovací období roku 2024 můžete uplatnit:

- základní sleva na poplatníka - ve výši 30 840 Kč za rok. Nárok má každý, kdo podléhá zdanění příjmu, a to nezávisle na počtu odpracovaných měsíců

- sleva na vyživovaného manžela/manželku - sleva ve výši 24 840 Kč na druhého z manželství, který měl za zdaňovací období nižší příjem než 68 000 Kč. Pokud je manžela/manželka ZTP/P, zvyšuje se sleva na 49 680 Kč. Doplňme nejčastější případy: peněžitá pomoc v mateřství se do příjmů počítá, rodičovský příspěvek nikoliv

- sleva na dítě - ve výši 15 204 Kč až 27 840 Kč za rok, podle počtu dětí. Slevu na dítě si smí uplatnit jen jeden daňový poplatník, týká se dětí vlastních, osvojených, v náhradní péči nebo druhého z manželů

- sleva na invaliditu - 2 520 Kč až 16 140 Kč za rok, podle stupně invalidity a podle toho, zda je poplatník ZTP/P, či nikoliv

- sleva za školkovné - za platby za umístění dítěte ve školce lze získat slevu až 17 300 Kč za rok. Slevu lze aplikovat za každé dítě, za něž školkovné platíte (s výjimkou předškolního ročníku).

Co je daňový odpočet

Daňový odpočet se odečítá ze základu daně. Do výsledné daně se proto promítne jen částečně a vypočítává se ještě před uplatněním slevy na poplatníka.

Druhy odpočtů od základu daně z příjmů pro daň za rok 2024

Základ pro výpočet daně z příjmů si můžete za rok 2024 snížit o následující položky:

- zaplacené úroky z úvěrů na bydlení - až o 300 000 Kč ú úvěrů sjednaných do konce roku 2020. A až o 150 000 Kč u úvěrů mladších (hypotéka, stavební spoření)

- produkty spoření na stáří (penzijní připojištění, životní pojištění, DIP) – až do výše 48 000 Kč

- realizované dary - až o 15 % z celého ročního základu daně, minimem je 1 000 Kč

Pozor: Mezi nezdanitelné částky již od roku 2024 nepatří členské příspěvky odborovým organizacím (dříve bylo možné odečíst až 1,5 % příjmů ze závislé činnosti, maximálně však 3 000 Kč) ani úhrady za zkoušky ověřující výsledky dalšího vzdělávání (odpočet byl možný do 10 000 Kč).

Jak uplatnit slevy na poplatníka a daňové odpočty

Jak získat slevu na poplatníka a odpočet z daně? Jedině daňovým přiznáním. Slevu na poplatníka OSVČ si prokazujete sami, případně přes účetní nebo daňového poradce. K daňovému přiznání doložte vyžadované dokumenty potvrzující váš nárok na daňovou úsporu, a o položky upravte výpočet daně (lze i automaticky: v online aplikaci Finanční správy). OSVČ většinou získávají slevy na poplatníka zpětně.

Sleva na poplatníka pro zaměstnance se nejčastěji vyřizuje prostřednictvím zaměstnavatele - jen mu dodáte odpovídající dokumenty. Kontrola správnosti neuškodí: sami si doma propočtěte, jakou daňovou úsporu byste měli získat.

Chci si srovnat běžný účet online

Kdy jde o daňový bonus a s čím se „do plusu“ nedostanete?

Někdy můžete od státu získat vyšší vratku daně, než kolik jste mu za zdaňovací období odvedli. Tyto slevy se označují jako daňové bonusy a týkají se jedině slev na děti. S žádnou další daňovou slevou a ani odpočtem se na daňových povinnostech do mínusu nedostanete.

Přechod ze zaměstnání do podnikání a daňové přiznání

Pokud jste v roce 2024 přešli ze zaměstnání na podnikání, musíte si letos podat daňové přiznání sami nebo využít služeb daňového poradce. Dříve tuto povinnost řešil váš zaměstnavatel, nyní je to na vás. Nezapomeňte, že přiznání se podává výhradně elektronicky. Pokud jste část roku ještě pracovali jako zaměstnanci, musíte do přiznání zahrnout i tento příjem. Proto si včas zajistěte potřebné doklady od bývalého zaměstnavatele.

Přechod z podnikání do zaměstnání a daňové přiznání

Pokud jste během roku 2024 přešli z podnikání do zaměstnání, musíte si za daný rok podat daňové přiznání sami. Důvodem je, že jste část roku měli příjmy z podnikání a zaměstnavatel dělá roční zúčtování jen za příjmy ze zaměstnání. Daňové přiznání opět podejte elektronicky.

Často se ptáte

Co můžu udělat pro snížení daňového zatížení?

Zjistěte si, na které odpočty a slevy máte nárok, a následně je promítněte do daňového přiznání. Pomoci vám s tím může účetní, daňový poradce nebo zaměstnavatel.

Co je sleva na poplatníka a jak ji mohu využít?

Sleva je přímé odečtení zákonem stanovené částky od již vypočtené daně z příjmu. Využijete jedině tak, že ji promítnete do daňového přiznání za ty roky, v nichž jste na slevu měli ze zákona nárok. Lze až 3 roky zpětně. Podívejte se, jak daňové přiznání správně vyplnit.

Jaké jsou podmínky pro získání slevy na poplatníka?

Tady žádné podmínky nejsou: na slevu na poplatníka má nárok každý, kdo odvádí daň z příjmu. Dokonce bez ohledu na to, kolik měsíců v daném roce pracoval a jak vysoká daň z příjmu se ho týká.