Ti, kteří bydlí ve vlastním, jsou bohatší

Vlastní bydlení může znamenat větší bohatství. I tak by se dal shrnout závěr rozsáhlé analýzy založené na datech Českého statistického úřadu, Ministerstva pro místní rozvoj a průzkumu Českého rozhlasu. Článek přináší detailní pohled na ekonomické výhody vlastního bydlení, jeho vliv na finanční stabilitu domácnosti a vyvrací některé mýty o nákladnosti vlastnického bydlení oproti nájmu. V neprospěch nájmu mluví i česká specifika nájemního trhu. Znáte je?

Odkud čerpáme informace?

Veškerá čísla a údaje, která v tomto článku najdete, pocházejí ze:

- statistik Českého statistického úřadu

- prezentací těchto statistik, se vztažením na příjem obyvatel a sociální status obyvatel, jak je zpracovalo Ministerstvo pro místní rozvoj

- výsledků pravidelného průzkumu Českého rozhlasu, pod názvem Život k nezaplacení

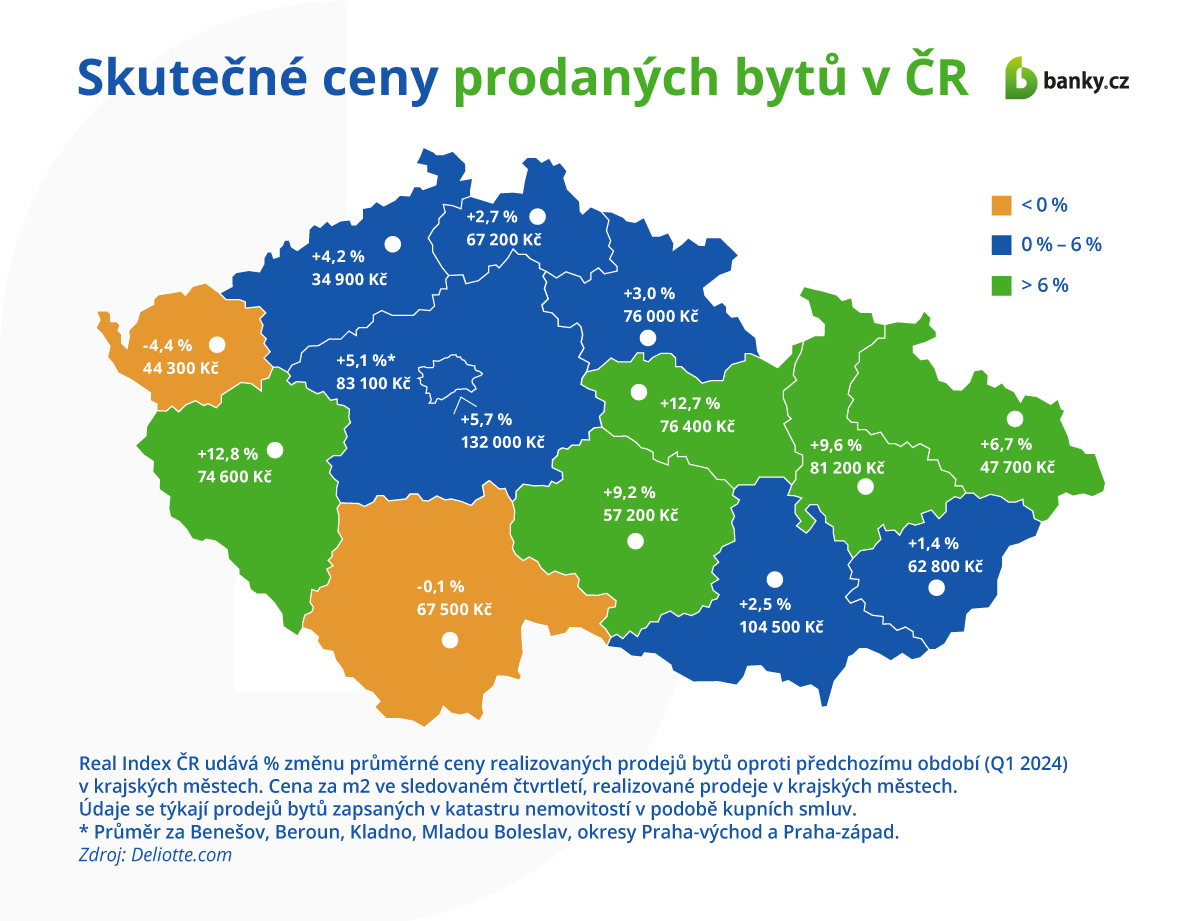

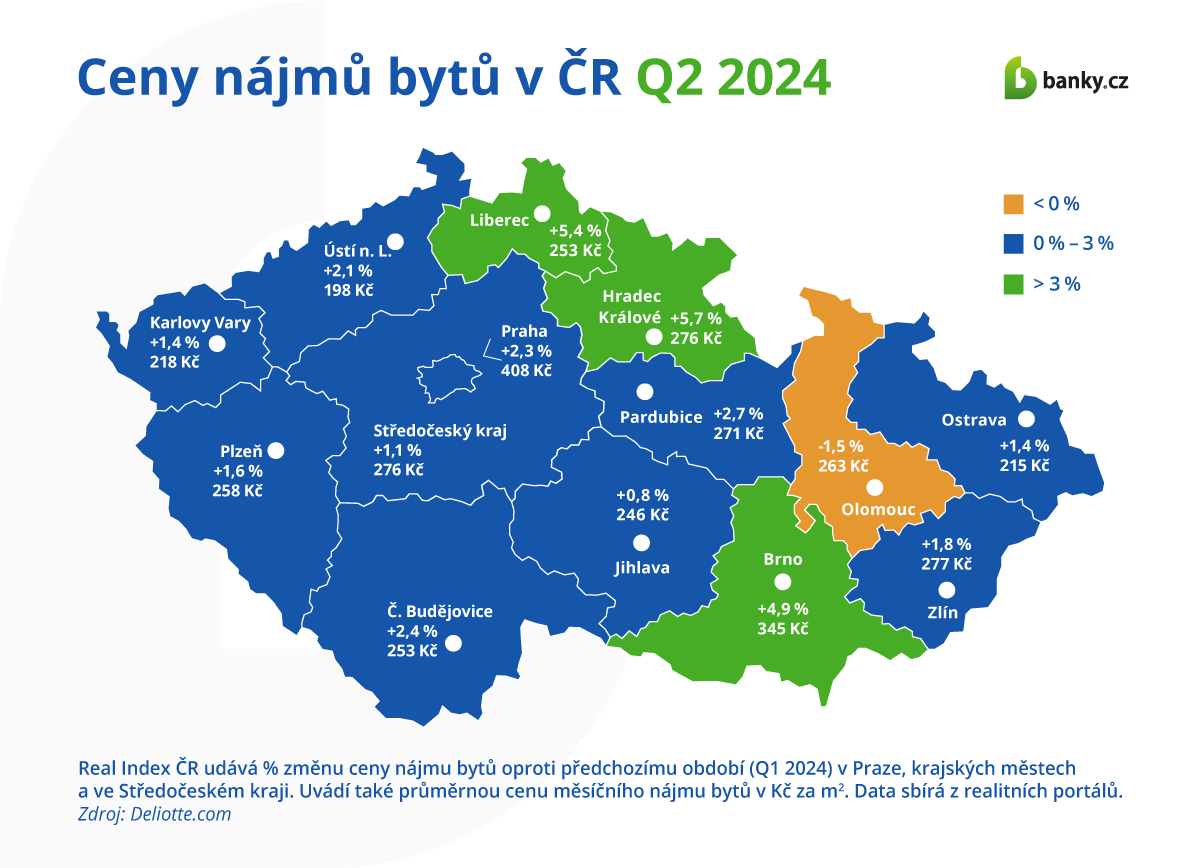

- z indexů a zpráv, které pravidelně vydává Deloitte.

Jak vlastnictví nemovitosti přispívá k budování bohatství

Vlastnictví nemovitosti je jistota jednak majetku, jednak jeho trvalého zhodnocování.Tuhle jistotu lze ztratit jedině při katastrofických událostech. Hodnota nemovitostí v čase stoupá, a i u pozemků. U komerčních prostor situace tak jednoznačná není, my ale zůstaneme u nemovitostí určených k bydlení.

V nemovitosti proto vždycky budete mít uloženo víc, než kolik jste za ni uhradili. Platí to dokonce i při pořízení nemovitosti na hypotéku. Vzhledem k cirka 5% úročení hypoték přeplatíte za nemovitost na úrocích méně, než o kolik vzroste její hodnota do doby, než ji doplatíte. (Podle Real indexu od Deloitte zvýšily nemovitosti mezi lety 2014 a 2024 svou cenu o 166 %.)

A hodnota bydlení poroste i nadále, když už hypotéku splácet nebudete. Přestože nemovitost vyžaduje údržbu, růst cen nemovitostí většinou rychle převýší všechny vstupní náklady. V nemovitosti vždycky budete mít vyšší zásobu hotovosti, než kolik jste do ní kdy vložili. Bohatství a nemovitosti jdou zkrátka ruku v ruce.

A když ne? Vybrali jste si nevhodnou nemovitost. I to se může stát. Proto doporučujeme si k nákupu nemovitosti přizvat odborníka, který posoudí i tuto stránku věci.

Co se děje, když jste v nájmu? Tam jen platíte za službu. Bohatství si nájmem nijak nebudujete.

Bydlení je dlouhodobá investice s téměř nulovou flexibilitou

Vždy ale myslete na to, že nemovitost není investicí, která by se dala rychle směnit zpátky na hotovost (vyšší likviditu nabídnou ostatní druhy investování). Z pronájmu/podnájmu budete peníze získávat postupně, prodej domu může trvat i několik měsíců, dokonce let. To stejné v případě vyrovnání z rozvodu, dědictví. Zpětná hypotéka sice může být rychlým zdrojem peněz z vaší nemovitosti, ale nedostanete se na 100 % její hodnoty.

Věděli jste, že nájmy za posledních 10 let vzrostly o 100 %? Ano, o tolik. Podle výsledků, které prezentuje Deloitte, rostly nájmy od roku 2014 průměrným tempem 10 % za rok.

Možnosti financování vlastního bydlení? Minimálně čtyři

Pořídit si vlastní bydlení není snadné, ale není to ani nemožné. Nabízejí se hned čtyři cesty, jak se k vlastnímu bydlení dostat, a každá má své výhody a nevýhody, ale i stupeň náročnosti. Podrobně se jim věnujeme v tomto článku, tady zůstaňme jen u jejich vyjmenování:

- hypoteční úvěr

- řádný nebo překlenovací úvěr ze stavebního spoření

- spotřebitelský úvěr (nejlépe účelový)

- mix vlastních úspor a výpomoci od rodiny.

V čem tkví rozdíl mezi splácením hypotéky a placením nájmu

Už jste si někdy položili tuhle otázku? Rozdílů je samozřejmě několik, a možná vás nenapadly všechny, nebo jste nad nimi nikdy nepřemýšleli:

1. Nájem je jen výdaj

Nájem je čistý výdaj, který nenávratně odtéká pryč. Ale hypotéka je forma spoření do vlastního bydlení. Bance platíte jen úroky. Banka za vás zaplatila nemovitost, a vy jí postupně vracíte částku úvěru (spoříte do ceny pořízené nemovitosti), navýšenou o úroky. V mínusu jste proto jen o úrok, kdežto v nájmu jste pokaždé v mínusu o celé nájemné.

2. Hypotéka má svůj konec

Každá hypotéka jednou skončí, ukončit se dá i mnohem dřív, než byl původní plán. Možná víte, že rok co rok se dá beztrestně splatit 25 % jistiny. Naproti tomu nájem budete platit stále, bez ohledu na to, kolik už jste na něm uhradili.

3. Úroky z hypotéky si odečtete z daní

O uhrazené úroky z hypotéky (nebo z úvěru ze stavebního spoření) si můžete snížit základ daně z příjmů. To se vám u nájmu nestane.

4. Ve vlastním máte jistotu

Během splácení hypotéky na bydlení máte jistotu, že v nemovitosti budete bydlet i příští měsíc, za půl roku, za rok (dokud se nerozhodnete jinak). U nájmu takovou jistotu nenajdete. „Především ne na českém nájemním trhu, který je jednak mladý, jednak specifický tím, že většina pronajímatelů jsou soukromí vlastníci – nejsou to profesionální investoři a skupiny, takže často se chovají nepředvídatelně. To se vám na západě nestane – tam byty vlastní profesionální investiční skupiny s profi správci, servisem atd.“ podotýká Dominik Ženatý, ředitel DOMA realitních makléřů.

5. S hypotékou budujete značný majetek

Výsledkem hypotéky je značný majetek (v řádu statisíců, ale častěji milionů korun) a doslova pojistka na stáří. Výsledkem nájmu je střecha nad hlavou pro tento a další cirka 2 měsíce. „Vlastní bydlení jako forma uložení financí na důchod určitě smysl dává. Na důchod prodám, přestěhuju se do nájmu a mám finance ‚na provoz‘,“ dodává Ženatý.

Výhody vlastního bydlení oproti nájmu

Co jsou dlouhodobé výhody vlastního bydlení oproti nájmu? Z výše uvedených 5 kapitolek to jistě vyplývá dostatečně. Mimo budování majetku má vlastni bydlení také psychologické benefity.

Mohlo by vás zajímat: Statistiky přetížení výdaji na bydlení ukazují, proč jsou na tom nájemníci hůř

Nevýhody vlastního bydlení oproti nájmu? I ty se najdou!

- vysoká počáteční investice a dlouhodobý závazek hypotéky

- veškeré náklady na údržbu, opravy a rekonstrukce hradí vlastník

- nízká flexibilita při potřebě změny bydliště (práce, životní změny)

- horší likvidita v případě potřeby rychlého prodeje

- (někde už vysoká) daň z nemovitosti

- časová náročnost na správu nemovitosti a administrativu

- nemožnost rychle se odstěhovat při problémových sousedech

- vlastník nese všechna rizika spojená s nemovitostí (živelné pohromy, skryté vady).

Ekonomické a psychologické projevy vlastního bydlení

Podívejme se, jak se vlastní bydlení promítá do celkového rozpočtu domácnosti, a jak se do něj promítá život v nájmu. Stejně tak se zaměřme na psychologické efekty.

A. Podíl výdajů na bydlení na příjmech vlastníků versus na příjmech nájemníků

Dle výsledků průzkumu Život k nezaplacení od Českého rozhlasu najdeme tyto podíly výdajů na bydlení na čistých příjmech (září 2024):

- vlastníci s hypotékou: 36 % z čistých příjmů

- vlastníci bez hypotéky: 21 % z čistých příjmů (stejně tak družstevníci)

- nájemníci a podnájemníci: 37 % z čistých příjmů.

MMR nerozlišuje mezi vlastníky s hypotékou a vlastníky bez hypotéky, resp. hypotéku do výdajů na bydlení nezapočítává (bere ji jako spoření). Z uveřejněných statistik MMR ale vyplývají podobné výsledky pro porovnání nájmu vs. vlastnictví: Vlastníci v roce 2023 vydávali na bydlení 19,39 % čistého příjmu. Nájemníci pak 36,8 % čistých příjmů.

Když se na podíl výdajů na příjmech podíváme ještě i optikou příjmových skupin, pak zjistíme, že:

- domácnosti s nejnižšími příjmy („dolních“ 20 %) vydávají na bydlení přes 40 % měsíčního příjmu

- domácnosti s nejvyššími příjmy („horních“ 20 %) vydávají na bydlení necelých 13 % měsíčního příjmu.

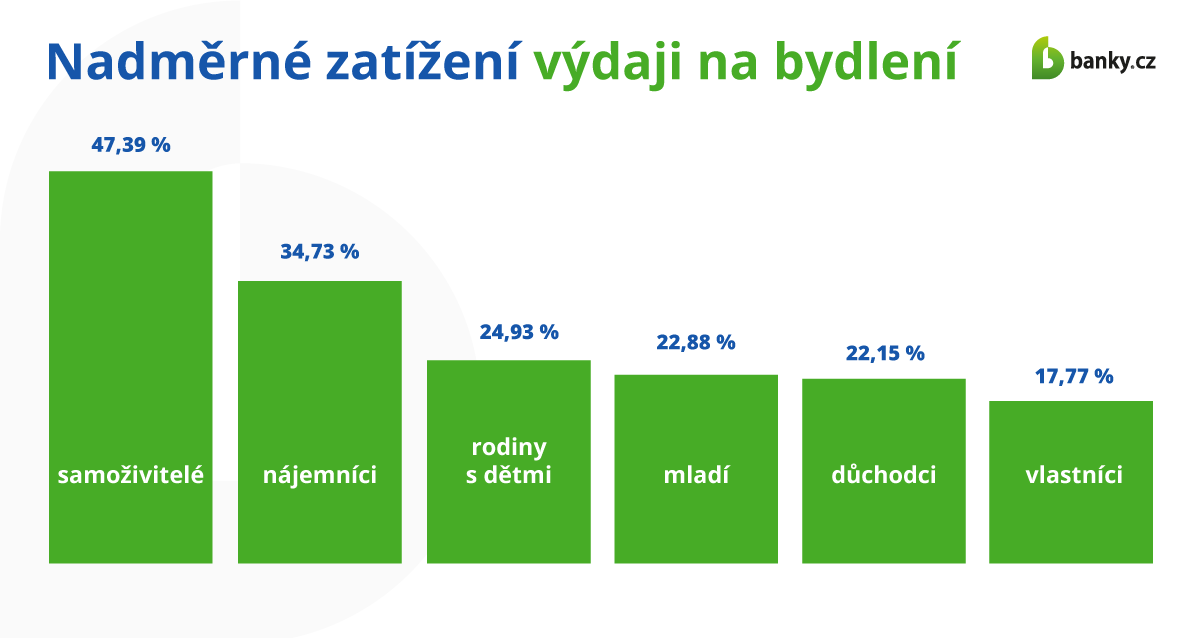

B. Pocit nadměrného zatížení výdaji na bydlení u vlastníků versus u nájemníků

Z výdajů na bydlení plyne finanční zátěž. Na každého dopadá toto zatížení jinak. Podívejme se nejprve, kdo se cítí zatížen nejvíc. Zde je pořadí podle četnosti lidí s pocitem nadměrné zátěže:

- samoživitelé (47,39 %)

- nájemníci (34,73 %)

- rodiny s dětmi (24,93 %)

- mladí (22,88 %)

- důchodci (22,15 %)

- vlastníci (17,77 %).

C. Skutečné nadměrné zatížení výdaji na bydlení u vlastníků versus u nájemníků

A teď se pojďme podívat na pořadí podle skutečného nadměrného zatížení. Co se v tomto žebříčku považuje za nadměrné zatížení? Situace, kdy výdaje na bydlení překročí 40 % čistých disponibilních příjmů:

- nájemníci (35,71 %)

- samoživitelé (30,26 %)

- důchodci (19,07 %)

- mladí (15,04 %)

- rodiny s dětmi (9,07 %)

- vlastníci (6,57 %).

„Blbá nálada“ se u pocitového zatížení (v porovnání s reálem) ukázala u rodin s dětmi. Pravděpodobně je to zatížením hypotékou (nájmem) a k tomu i výdaji za děti. Rodiny s hypotékou před sebou mají uklidňující vizi, že hypotéku jednoho dne doplatí.

D. Lidé v energetické a materiální chudobě: jaký podíl tvoří vlastníci?

Mezi lidmi, kteří se v poslední době ocitli v energetické a/nebo v materiální chudobě, nejsou téměř žádní vlastníci bydlení. Většinu této skupiny tvoří nájemníci. Například u seniorů je více než 90 % osob ohrožených chudobou právě v nájmu.

E. V jaké příjmové skupině musíte být, abyste si mohli dovolit dlouhodobé bydlení v nájmu

Když si rozdělíme společnosti do 5 příjmových skupin, pak musíte být v první, druhé a třetí nejvyšší příjmové skupině, abyste nájem bez obtíží utáhli. To znamená, že se s měsíčním příjmem musíte dostat alespoň na úroveň mediánu, v situaci roku 2024 je to alespoň 39 000 Kč (hrubého). To se zejména v seniorském věku často nezadaří (úspory na stáří většinou chybějí).

Když dům, tak 5kk, když byt, tak 2+1

Poptávka po nemovitostech k bydlení prošla poslední roky turbulentním obdobím. Turbulence způsobila pandemie covidu-19.

„Poslední tři roky byly významně ovlivněny pandemií covidu a následným prudkým cenovým růstem prakticky všeho. V době covidu a těsně po něm byla významně zvýšená poptávka po rekreačních objektech všeho druhu, následovalo prudké zdražení a poptávka z hlediska typologie staveb se opět navrátila k rodinným domům i když v celkovém objemu logicky znatelně klesla,“ popisuje David Šiller, obchodní ředitel společnosti Woodsystem.

Šiller k tomu dodává: „Nyní se dá říci, že požadavky klientů odpovídají požadavkům z roku 2019/2020 co do velikosti i typologie. Nejčastější poptávka je teď po domu 5kk s užitnou plochou okolo 130 m2.“

Co se bytů týká, statistika zveřejněná Ministerstvem pro místní rozvoj ukazuje, že nejčastěji se teď staví byty s dispozicemi 2+1 a o ploše okolo 50 m2.

Často se ptáte

Jakým způsobem nemovitost funguje jako investice?

Nemovitost představuje jednu z nejstabilnějších forem investice, která může generovat příjem dvěma hlavními způsoby.

Prvním je pravidelný pasivní příjem z pronájmu, kdy majitel získává měsíční platby od nájemníků, které po odečtení nákladů na údržbu, pojištění a případné splátky hypotéky tvoří čistý zisk. Druhým způsobem je dlouhodobé zhodnocení samotné nemovitosti v čase, kdy její tržní hodnota zpravidla roste díky inflaci, rozvoji lokality a celkovému růstu realitního trhu.

Nemovitost je mimo jiné aktivum, které lze využít jako zástavu při získávání dalších úvěrů. Na rozdíl od mnoha jiných investic poskytuje praktickou hodnotu v podobě možnosti vlastního bydlení.

Jakým způsobem ovlivňuje inflace vlastní bydlení a náklady na nájem?

Investice do nemovitosti slouží jako účinná ochrana před inflací, protože hodnota nemovitosti i výše nájemného obvykle roste společně s inflací. Ve vlastním vám rostou výdaje na potraviny, energie a další nezbytné výdaje, v nájmu roste k tomu všemu ještě i nájem.

Jaké jsou nejčastější chyby při koupi nemovitosti?

Chyb se dá vytipovat celá řada. Lidé často nedostatečně prozkoumají lokalitu a její okolí, podceňují celkové náklady spojené s koupí a následným provozem nemovitosti. Běžným pochybením je i absence právní kontroly a uspěchané rozhodnutí.

Kupující někdy spoléhají jen na fotografie místo osobní prohlídky. Častou chybou je též nevyužití odborníků pro technické posouzení stavu nemovitosti, hypotečních makléřů a nedostatečné prověření stavu financí u bytového družstva či SVJ. Výjimkou není ani špatně nastavená kupní smlouva, pozdní odhalení vad, kde k nejhorším patří problémy se statikou a vůbec s kvalitou domu/bytu.