Vše, co potřebujete vědět o splátkovém kalendáři

Splátkový kalendář je klíčový dokument pro každého, kdo splácí úvěr nebo jiný dluh. Poskytuje přehled o výši splátek, datu splatnosti a dalších důležitých informacích. Ať už splácíte hypotéku, spotřebitelský úvěr nebo máte nedoplatek za energie, splátkový kalendář vám pomůže udržet si přehled o vašich finančních závazcích a vyhnout se nepříjemným překvapením. V článku se dozvíte, jak funguje splátkový kalendář, jak jej správně nastavit a jaké jsou jeho výhody a nevýhody.

Co si z článku odnést:

- Splátkový kalendář je dokument, který rozepisuje, jak budou probíhat úhrady dluhu.

- Splátkový kalendář poskytuje jasný přehled o výši jednotlivých splátek, stanovených datech jejich úhrady a celkovém harmonogramu splácení.

- Kromě úvěrů se splátkový kalendář využívá i pro postupné uhrazení jiných dluhů, jako jsou nedoplatky za energie či daně.

- Dokument obvykle zahrnuje informace o počáteční a konečné výši dluhu po každé splátce, samotnou výši splátky a její rozdělení na úrok a jistinu.

- Splátkový kalendář není neměnný a za určitých okolností je možné jej upravit po dohodě s věřitelem.

- O splátkový kalendář lze požádat nejen finanční instituce, ale i státní správu či soukromé společnosti.

- Pro efektivní fungování splátkového kalendáře je nezbytné nastavit realistické splátky, dodržovat platební termíny a aktivně komunikovat s věřitelem.

- Nedodržování dohodnutého splátkového kalendáře může mít negativní finanční i právní důsledky a ovlivnit budoucí bonitu dlužníka.

Co je splátkový kalendář

„Splátkový kalendář je dokument, který definuje, jak a kdy budete splácet dluh. Obvykle se v něm dočtete informace o celkové výši dluhu, výši měsíční splátky a o datu pravidelné splátky. Chybět by v něm neměla ani celková splatná částka a celkový přeplatek za čerpaný dluh, plus cena zadlužení, vyjádřená úrokem, poplatkem a celkovým RPSN,“ vysvětluje Petr Jermář, specialista na finance Banky.cz.

Proč je splátkový kalendář důležitý?

Splátkový kalendář je klíčový nástroj jak pro věřitele, tak dlužníky, aby měli jasný přehled o tom, kdy a kolik je potřeba splatit. Splátkový kalendář je běžnou součástí úvěrových smluv, jako jsou hypotéky a všechny typy osobních půjček, včetně těch leasingových.

Se splátkovým kalendářem se ovšem setkáte i v mnoha dalších situacích, v nichž potřebujete svůj dluh hradit postupně. Například při příliš vysokém nedoplatku na energiích, za telekomunikační služby, i například u daně z nemovitých věcí, u cla atd.

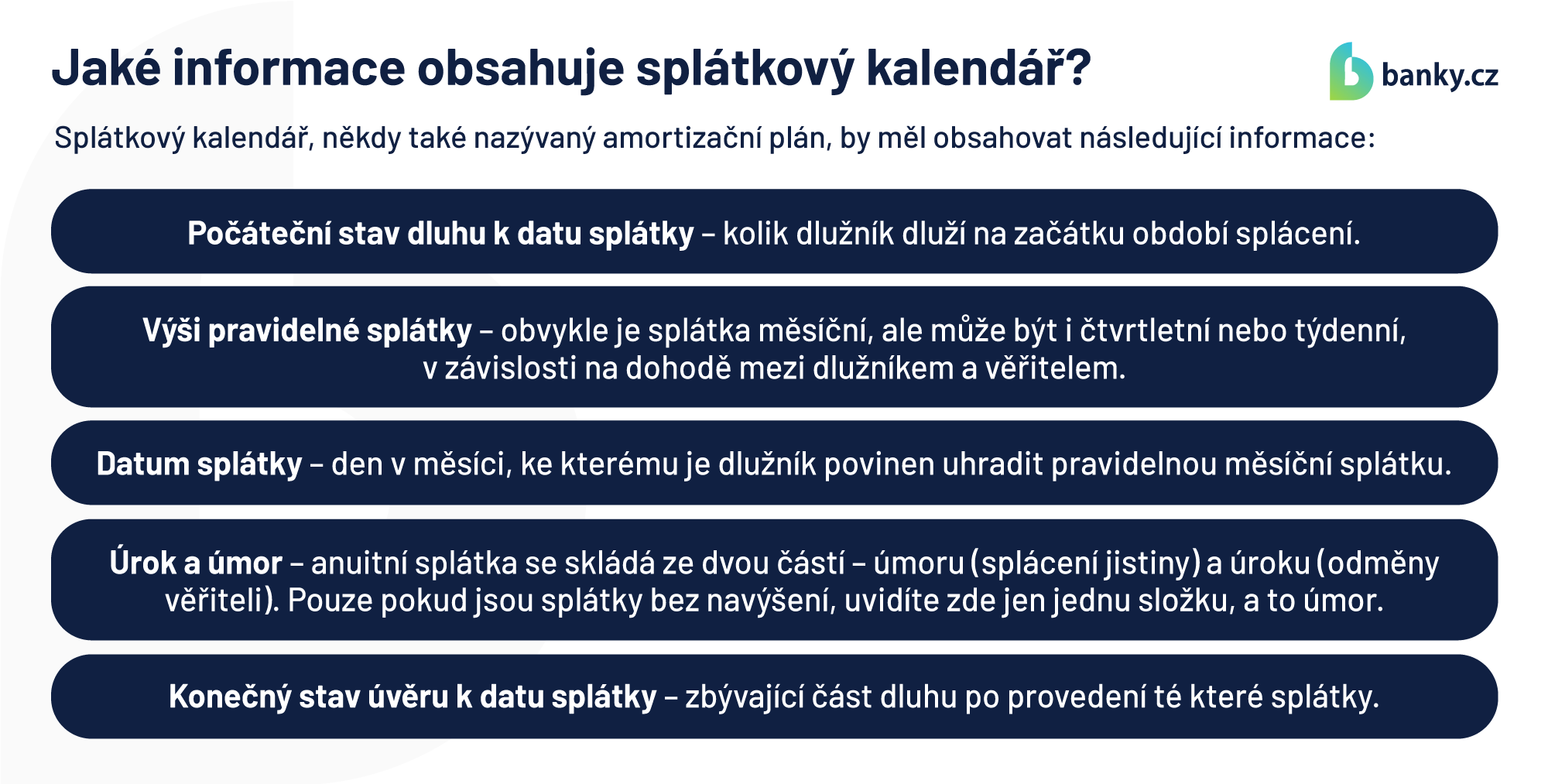

Jaké informace obsahuje splátkový kalendář?

Splátkový kalendář, někdy také nazývaný amortizační plán, by měl obsahovat následující informace:

- Počáteční stav dluhu k datu splátky– kolik dlužník dluží na začátku období splácení.

- Výši pravidelné splátky– obvykle je splátka měsíční, ale může být i čtvrtletní nebo týdenní, v závislosti na dohodě mezi dlužníkem a věřitelem.

- Datum splátky– den v měsíci, ke kterému je dlužník povinen uhradit pravidelnou měsíční splátku.

- Úrok a úmor – anuitní splátka se skládá ze dvou částí – úmoru (splácení jistiny) a úroku (odměny věřiteli). Pouze pokud jsou splátky bez navýšení, uvidíte zde jen jednu složku, a to úmor.

- Konečný stav úvěru k datu splátky – zbývající část dluhu po provedení té které splátky.

Jak funguje splátkový kalendář

Kalendář splátek funguje tak, že vám poskytuje přehled o tom, kolik a kdy máte platit, abyste svůj dluh postupně umořili. Dává v čase přesný přehled o splátkách a zbývajícím dluhu. Splátkový kalendář nemusí být statický, v čase se dá upravovat. Například snížením splátky, a tím i prodloužením doby splácení. Nebo úpravou o uhrazenou mimořádnou splátku.

Kdo umožňuje sjednání splátkového kalendáře?

U půjček je splátkový kalendář samozřejmostí. Žádost o splátkový kalendář však můžete podat také u dalších subjektů, než jen u banky a nebankovní společnosti. Splátkový kalendář vám mohou nabídnout také:

- Česká správa sociálního zabezpečení

- Zdravotní pojišťovny

- Finanční úřady

- Obce

- Celní správa

- Soukromé společnosti, jako jsou například mobilní operátoři, dodavatelé energií, soukromé školy a další. Přidat sem můžeme i prodejce zboží na splátky (i když tito jen zprostředkují vázaný úvěr).

Jak správně nastavit splátkový kalendář?

Aby splátkový kalendář vyhovoval vašim potřebám a nevedl ke zbytečným problémům, je důležité jej správně nastavit. Díky tomu pak můžete lépe spravovat své finance a minimalizovat riziko sankcí. Správné nastavení a správná práce s kalendářem stojí na 3 principech:

- Realistické splátky: Výše splátek by měla odpovídat vašim aktuálním finančním možnostem. Jinak riskujete, že nebudete schopni závazek plnit. „Při sestavování (odsouhlasení) splátkového kalendáře je důležité být sami k sobě realističtí ohledně toho, kolik si můžete dovolit splácet každý měsíc. Nemá smysl zbytečně přepínat své síly a riskovat potíže se splácením, negativní záznamy a celkové zhoršení své platební historie. I žádost o odklad splátky nebo o snížení splátek, a tím pádem i prodloužení trvání půjčky, se totiž zanáší do registrů,“ podotýká Libor Vojta Ostatek, úvěrový expert Broker Trustu.

- Pravidelné platby: Nastavte si trvalý příkaz nebo inkaso. Tím si zajistíte pravidelné úhrady, elegantně se vyhnete zpožděním (za předpokladu, že na účtu budete mít dost peněz).

- Komunikace s věřitelem: Pravidelně komunikujte s věřitelem a informujte ho o jakýchkoli změnách ve své situaci. Věřitelé často ocení proaktivní přístup a mohou nabídnout úpravy kalendáře.

Srovnání nebankovních půjček online

Jak zažádat o splátkový kalendář

Jestliže si berete úvěr na cokoliv, kupujete si zboží na splátky, pronajímáte auto na leasing, pak vám věřitel vystaví splátkový kalendář automaticky. Jde totiž o povinnou součást smlouvy o úvěru. S poskytovatelem můžete jednat o výchozím nastavení kalendáře, později o jeho dalších úpravách.

Jinak tomu bude, když se dostanete do finančních potíží, budou vám chybět prostředky na úhradu závazků, které se za běžných okolností hradí jednorázovou platbou. V takových případech lze požádat o splátkový kalendář, abyste svůj závazek, třeba odvody na zdravotní pojištění, mohli splácet postupně.

Zde je postup, jak na to:

-

Kontaktujte instituci a zjistěte, zda přistoupí na splátkový kalendář a za jakých podmínek, jakým způsobem se tu dá o splátkový kalendář požádat (online, e-mailem, či jen osobně).

-

Připravte si všechny potřebné dokumenty.

-

Vyplňte a zašlete/odevzdejte žádost: Vyplňte žádost o splátkový kalendář a přiložte všechny požadované přílohy. Žádost můžete poslat poštou, do datové schránky, osobně nebo někdy i e-mailem.

Jaké jsou důsledky nedodržení splátkového kalendáře?

Nedodržení splátkového kalendáře může mít vážné důsledky, včetně:

- Smluvních pokut, úroku z prodlení a nákladů na vymáhání – věřitel může uplatnit sjednané sankce za zpoždění platby. A ty pak vymáhat spolu s jistinou a prvotně nastaveným úrokem a poplatky, případně vymáhání přenechat inkasní agentuře.

- Právních kroků vedoucích k exekuci – v krajním případě může věřitel (či inkasní agentura) zahájit právní kroky vedoucí k exekuci peněz i majetku.

- Ztráty kredibility (důvěry) – nedodržení dohodnutých podmínek může vést k ztrátě důvěry a ztíženému přístupu k dalším půjčkám v budoucnu. Jak již víte, vše může mít svůj záznam v registrech.

Pokud víte, že nebudete schopni splátku uhradit, okamžitě kontaktujte věřitele a pokuste se dohodnout na úpravě splátkového kalendáře. Některé instituce jsou ochotné vyjít vstříc a nabídnout dočasné snížení splátek nebo odklad splátek. U některých bank je i několikerá úprava splátkového kalendáře zdarma.

Výhody splátkového kalendáře (pro dlužníka)

- Snížení finanční zátěže, finanční stabilita – možnost splácet dluh v menších částkách, náklady si tím rozložíte v čase.

- Přehlednost v dluhové situaci – díky splátkovému kalendáři máte jasný přehled o tom, kdy a kolik se má zaplatit, a kolik z dluhu ještě zůstává.

- Zamezení sankcím a právním krokům – dohodou o splátkovém kalendáři (například u nedoplatku za energie) se nevyhnete vymáhání věřitelem, smluvním i zákonným sankcím, či následné exekuci.

- Zachování dobrého jména – záznam v registrech o splátkovém kalendáři je vždy lepší než záznam o nesplácení.

Nevýhody splátkového kalendáře (pro dlužníka)

- Nutnost dodržování termínů – může být náročné při souběhu více splátkových kalendářů.

- Celkové přeplacení – zvýšené náklady oproti jednorázové platbě.

- Dlouhodobější zadlužení – v porovnání s jednorázovou úhradou.

- Záznam v registrech – i když méně závažný než záznam o nesplácení.

Vzor splátkového kalendáře

Podoba splátkového kalendáře se může u jednotlivých společností mírně lišit, vždy v něm ale najdete tyto informace: datum splátky, výši splátky (která se často skládá z úroku a úmoru jistiny) a zůstatek dlužné částky po každé splátce.

Splátkový kalendář má obvykle formu tabulky, která přehledně řadí jednotlivé splátky v čase. Je důležité, aby obě strany s jeho obsahem souhlasily a dlužník se zavázal k pravidelným úhradám v daných termínech.

Často se ptáte

Jsou nějaké podmínky splátkového kalendáře, co se týká jeho schválení?

Ano, základní podmínkou je bonita, tedy odhadovaná schopnost splatit současný závazek, který se rozloží v čase. Výše požadované bonity je u každého věřitele/společnosti/instituce jiná.

Jaké jsou praktické příklady použití splátkového kalendáře?

Praktických příkladů je mnoho, uveďme zejména: Splácení hypotéky či jiného spotřebitelského úvěru, leasing na auto, nedoplatek za energie, daňový nedoplatek.