Výnosnost investice: Víte, co to je, jak ji spočítat a jak ji zvýšit?

Základní otázka všech investorů na světě je stejná: „Kolik mi moje investice přinese peněz?“ Pokud to nevíte, nedokážete říct, jestli se vám opravdu vyplatí vložit peníze do vybraných akcií, nemovitostí nebo třeba dluhopisů. I když to není jediný aspekt, který musíte vzít v úvahu, je důležité výnosnost investice znát. A vědět, jak ji spočítat.

Obecně se dá říct, že výnosnost ukazuje zisk nebo ztrátu, kterou daná investice přinesla. „Může být uvedená v absolutních hodnotách i v procentech. Druhá varianta je častější a při plánování investic vám dá lepší přehled o výkonnosti vybraných akcií nebo jiného aktiva,“ vysvětluje Petr Jermář, specialista na finance z portálu Banky.cz.

Výnosnost a návratnost investice (IRR vs. ROI)

S výnosností investic souvisí také pojem návratnost investic. Mimo jiné proto, že je lidé často zaměňují.

O výnosnosti investic se nejčastěji hovoří u nemovitostí, můžete se s ní ale setkat i u jiných investic. Často se pro ni používá také zkratka IRR – internal rate of return.Výhodou IRR je, že zohledňuje:

- časovou hodnotu peněz (vliv inflace),

- průběžné výnosy (například nájem)

- a náklady spojené s investicí.

Spočítáte tak čistý výnos.

Častější se ale setkáte s návratností investic (ROI – return on investments), která vychází z původní investice a výsledného zisku. Nezohledňuje časovou hodnotu peněz a další faktory.

Jak posoudit výnosnost investice

U výpočtu výnosnosti investice je důležitý zejména fakt, jestli se bude týkat vaší současné investice, nebo té, kterou plánujete.

V prvním případě je vhodnější použít IRR. Získáte tak přesný přehled o tom, kolik vám investice vynesla. A jestli se vám vyplatila.

Pro výpočet výnosnosti investice je potřeba na jednu stranu započítat všechny náklady a na druhou výsledný zisk. Zohledněte také inflaci nebo související příjmy – například z pronájmu nebo dividend.

U budoucích investic je jednodušší vycházet z ROI. Obvykle totiž předem neznáte průběžné výnosy nebo třeba inflaci.

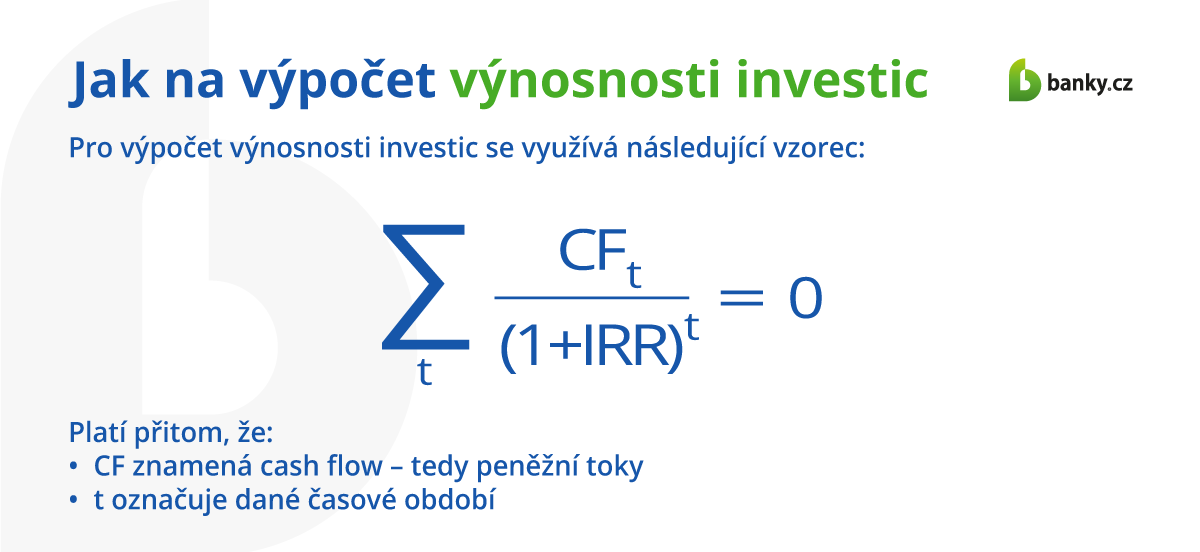

Jak na výpočet výnosnosti investic

Pro výpočet výnosnosti investic se využívá následující vzorec:

Sami vidíte, že vzorec pro výpočet výnosnosti investic je poměrně složitý. Navíc neznáte hodnotu IRR, která je proměnlivá, a její výpočet je ještě mnohem komplikovanější.

Jednodušší je spočítat návratnost investice.

Využít můžete následující postup:

ROI = (konečná hodnota investice – počáteční hodnota investice)/počáteční hodnota investice × 100

Získáte tak návratnost investic v procentech.

Příklad: Pokud investujete 100 000 Kč a hodnota aktiv stoupne o 10 000 Kč, bude vzorec bude vypadat takto:

ROI = (110 000 – 100 000)/100 000 × 100

Výsledek je 10 %.

Faktory ovlivňující výnosnost investice

Jestli vaše investice skončí ziskem, nebo ztrátou, ovlivňuje řada faktorů. Mezi hlavní patří roční výnos nebo stanovená úroková sazba, se kterou se setkáte například u dluhopisů. Důležitá je ale také:

- inflace,

- rizikovost dané investice,

- související náklady

- nebo aktuální tržní podmínky.

„Významnou roli hraje i doba investice. U dlouhodobých investic lépe využijete složené úročení, které má na výsledném zisku velmi výrazný podíl,“ upozorňuje Martin Pleštil, ředitel segmentu investic ze společnosti Broker Trust.

Online srovnání podílových fondů

Jak funguje složené úročení

Právě složené úročení je důležitý faktor ovlivňující výnosnost vaší investice. Využívá totiž fakt, že každý rok (případně jiné úrokovací období) se počítají úroky z nové částky – snížené či navýšené o zisk nebo ztrátu z předchozího období.

Vysvětlíme si to na příkladu indexu S&P 500. Jeho výsledky v předchozích 10 letech byly následující:

| Výnosnost indexu S&P v letech 2014–2023 | |

| rok | výnosnost |

| 2014 | 13,69 % |

| 2015 | 1,38 % |

| 2016 | 11,96 % |

| 2017 | 21,83 % |

| 2018 | −4,38 % |

| 2019 | 31,49 % |

| 2020 | 18,40 % |

| 2021 | 28,71 % |

| 2022 | −18,11 % |

| 2023 | 26,29 % |

Zdroj: slickcharts.com

V předchozích 10 letech byl průměrný výnos tohoto indexu 13,13 %. Pokud byste do něj ale začátkem roku 2014 vložili 1 000 Kč, měli byste koncem roku 2023 mnohem víc než 1 313 Kč.

Díky složenému úročení byste získali 3 115 Kč. Výnos by byl 211,5 %!

Důvod je jednoduchý.

- Po prvním roce se díky zisku 13,69 % vaše investice navýší na 1 136,9 Kč.

- V dalším roce se tato částka díky zisku 1,38 % zvedne na 1 152,59 Kč.

- Ve třetím roce se tato suma zvedne o 11,96 % na 1 290,44 Kč.

- A tak dál.

Jak na zvýšení výnosnosti investic

Právě dlouhodobé investování a využití složeného úročení je jedním z faktorů, které přispívají ke zvýšení výnosnosti investic. Využít ale můžete i další postupy.

Například:

- reinvestování zisků – například vyplacených dividend;

- diverzifikaci portfolia – pokud bude jedna oblast zrovna ztrácet, další poroste, ztráty vyrovná, a pomůže vám tak k vyšším ziskům;

- průběžnou aktualizaci investičního portfolia – můžete tak reagovat na aktuální situaci a trendy.

„Vždy byste se ale měli nejdřív poradit s brokerem nebo s finančním poradcem, který se investicím věnuje. Pomůže vám najít vhodnou oblast pro další investice a správně nastavit investiční strategii,“ podotýká Martin Pleštil ze společnosti Broker Trust.

TIP: Podívejte se, jak můžete investovat své peníze s vysokým zhodnocením.

Jak porovnat výnosnost investic

Abyste se mohli rozhodnout, do čeho investovat, porovnejte výnosnost daného aktiva s dalšími možnostmi. Pomůžou vám ukazatele ROI a IRR.

Vyberte si jeden z nich a srovnejte ho u všech investic, o kterých uvažujete.

Každá investice ale může pracovat s jiným časovým obdobím. Proto potřebujete výnos anualizovat – získat výnosnost za jeden rok.

Výnosy z delšího období proto vydělte tak, abyste dostali průměrný roční výnos. Výnosy z kratšího období naopak vynásobte.

Příklad:

- Akcie jedné společnosti vzrostly za 3 roky o 21 %. Průměrný roční výnos je tak 7 %.

- Akcie druhé společnosti slibují výnos 5 % za půl roku. Očekávaný roční výnos je 10 %.

TIP: Podívejte se, jak lze efektivně rozmnožit vaše vydělané peníze.

Jaká je výnosnost různých investic

Rámcový přehled o výnosnosti jednotlivých aktiv vám dá i pohled do minulosti. Vyplývá z něj, že:

- výnosnost akcií je průměrně okolo 10 % ročně,

- výnosnost dluhopisů je průměrně okolo 5 % ročně,

- výnosnost nemovitostí je průměrně okolo 7 % ročně,

- výnosnost zlata je průměrně okolo 8 % ročně.

Rizika spojená s investicemi

Při rozhodování o investicích nezapomeňte vzít v úvahu také jejich rizikovost. Tedy pravděpodobnost, že místo zisku skončíte ve ztrátě.

„Obecně platí, že bezpečnější investice slibují nižší výnos. A naopak ty rizikovější můžou přinést vyšší zisk. Vždy ale musíte zhodnotit danou investici samostatně. Zaměřte se přitom například na rizikovost tržního segmentu, na likviditu daných aktiv nebo stabilitu společnosti, do které chcete vložit své peníze,“ říká Petr Jermář, specialista na finance z portálu Banky.cz.

A nezapomeňte, že byste se vždy měli držet své investiční strategie. Ať neriskujete víc, než si můžete dovolit.