Výpočet úroků z půjčky – jak na to

Kdokoliv uvažuje o půjčce, měl by nejprve pochopit, jak se počítají úroky z půjčky nebo měsíční splátky úvěru. Vědět by také měl, jaké další faktory ovlivňují celkové ceny půjček (přeplatek nad půjčenou částku). S naším návodem se v této oblasti lépe zorientujete. Ukážeme vám, jak minimalizovat náklady půjčky refinancováním, předčasným splacením, ale především hned na začátku procesu: výběrem nejlevnější půjčky.

Co si z článku odnést

- RPSN ukazuje skutečné náklady půjčky lépe než úroková míra (resp. úrok).

- Delší doba splácení zvyšuje celkové náklady půjčky (při stejné úrokové sazbě).

- Snížit náklady na půjčku můžete výběrem nízké RPSN, kratší dobou splácení či refinancováním.

- Online kalkulačky pomáhají přesně spočítat celkové náklady půjčky. Zohledňují totiž postupné splácení úvěru, a tím i snižování jistiny (dlužné částky) v čase.

Co je úrok z půjčky a co je úroková míra půjčky

Úroková míra (též úroková sazba) říká, za kolik procent ročně (měsíčně, čtvrtletně atp.) vám poskytovatel půjčí své peníze. Například půjčka za 10 % p. a. má úrokovou míru právě těch 10 % (zde za rok).

Naproti tomu úrok, to už je vypočtený finanční obnos, částka v Kč, kterou musíte za půjčku s určitou úrokovou mírou a za určitý čas uhradit. Tedy: úroková míra je v procentech, úrok v korunách (nebo v jiné měně).

Jak se počítají úroky z půjčky

Výpočet úroků z půjčky je celkem snadný: je to prostě jen práce s procenty. Abyste se dostali ke správnému výslednému číslu, potřebujete znát několik údajů:

- výše půjčky, neboli jistina

- úroková sazba v procentech

- doba splácení.

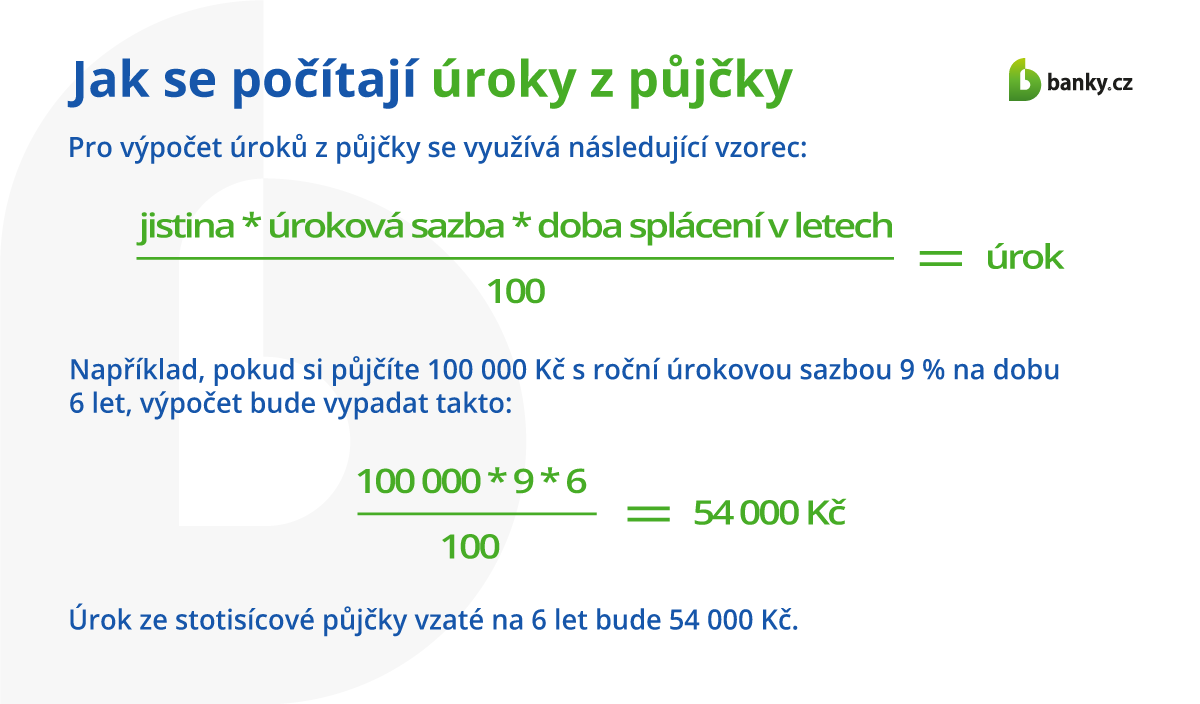

Základní vzorec pro výpočet úroku vypadá takto:

Úrok = (jistina x úroková sazba x doba splácení v letech) / 100

Například, pokud si půjčíte 100 000 Kč s roční úrokovou sazbou 9 % na dobu 6 let, výpočet bude vypadat takto:

Úrok = (100 000 x 9 x 6) / 100 = 54 000 Kč

Úrok ze stotisícové půjčky vzaté na 6 let bude 54 000 Kč.

Pamatujte však, že tento vzorec je zjednodušený a nezohledňuje postupné splácení. Výpočet totiž ukazuje, kolik byste přeplatili na úrocích, kdybyste půjčku splatili až celou najednou, po uplynutí šesti let.

V praxi se ale půjčka průběžně splácí. A proto se úrok počítá opakovaně, vždy pro předem stanovené období. Nejčastěji denně a z aktuálně dlužné částky. To ve výsledku vede k tomu, že na začátku splácení odvádíte více na úrocích a méně na jistině, zatímco ke konci splácení úvěru je tomu naopak.

Co je RPSN a čím se liší od úrokové sazby

RPSN neboli Roční Procentní Sazba Nákladů je komplexnější ukazatel skutečné ceny půjčky. Na rozdíl od úrokové sazby zahrnuje RPSN veškeré náklady spojené s půjčkou, včetně poplatků za zpracování žádosti, vedení účtu, pojištění a dalších.

RPSN je tím, co ukazuje skutečné náklady na půjčku

RPSN vám umožňuje lépe porovnat různé nabídky půjček, protože zohledňuje celkové náklady, co zaplatíte nad rámec půjčené částky. Například půjčka s nízkou úrokovou sazbou, ale s vysokými poplatky, může mít ve výsledku vyšší RPSN než půjčka s vyšší úrokovou sazbou, ale bez dodatečných poplatků. Proto při výběru půjčky vždy porovnávejte RPSN, nikoliv jen úrokovou sazbu.

„RPSN z půjčky je dáno úrokovou sazbou a dalšími náklady půjčky. U spotřebitelského úvěru musí poskytovatel vždycky uvést tzv. RPSN, tedy celkové procento, které klient uhradí poskytovateli na splátkách za jeden rok. Zhruba si cenu úvěru za jeden rok jeho trvání vypočtete jako procenta z celkové jistiny, a to jen jednoduchým násobením. Například RPSN 15 % z půjčky 50 000 Kč bude pro období jednoho roku znamenat úrok ve výši: 50 000 x 0,15. A to je 7 500 Kč,“ upřesňuje Petr Jermář, specialista na finance portálu Banky.cz.

Jaké poplatky ovlivňují celkové náklady půjčky?

Celkové náklady půjčky mohou zahrnovat celou řadu poplatků. Častěji se s nimi setkáváme u nebankovních úvěrů, ale pozor: ani bankovní půjčky se někde neobejdou bez poplatků. V portfoliu poplatků mají finanční domy například:

- poplatek za zpracování žádosti a vyřízení půjčky

- poplatek za vedení úvěrového účtu

- poplatky za výpisy z účtu

- poplatek za čerpání atd.

Online srovnání nebankovních půjček

Všechny poplatky přímo provázané s půjčkou se promítají do RPSN a zvyšují celkové náklady půjčky.

Vedle toho se ještě můžete setkat s přidruženými poplatky k půjčce, ty se v RPSN objevit mohou, ale nemusejí: podle toho, zda je k půjčce přidáte. Například poplatky na pojištění půjčky (nepovinné), za předčasné splacení nebo za prodlení se splátkou (těm se vyhnete řádným splácením).

Úroková míra pevná a variabilní: jak se projeví v ceně půjčky?

„Pevná úroková sazba zůstává stejná po celou dobu fixace úvěru, což zajišťuje předvídatelnost splátek. Variabilní úroková sazba se mění v čase podle tzv. referenční sazby (vyvíjí se spolu s trhem). Obě úrokové sazby mají své výhody a nevýhody, volba mezi nimi proto závisí na toleranci k riziku a na očekáváních ohledně vývoje sazeb na trhu po dobu trvání půjčky,“ říká Libor Vojta Ostatek, úvěrový expert Broker Trustu.

Variabilní úroková sazba se mění v závislosti na vývoji referenční sazby (např. PRIBOR, 2T repo, IRS). Může vám přinést úsporu, pokud sazby klesnou, ale nese s sebou též riziko zvýšení splátek při růstu sazeb.

Čím déle splácíte, tím víc na úrocích zaplatíte

Délka splácení má významný vliv na celkovou částku, kterou na úrocích zaplatíte. Čím delší je totiž doba splácení, tím více odvedete věřiteli na úrocích (za předpokladu zachování pevné úrokové sazby). Například:

- půjčka 100 000 Kč s 9% úrokem na 3 roky: celkem přeplatíte přibližně o 15 000 Kč

- půjčka 100 000 Kč s 9% úrokem na 6 let: celkem přeplatíte přibližně o 30 000 Kč.

Jak co nejvíce snížit úrok, tedy přeplatek z půjčky?

Netřeba říkat, že zájmem každého dlužníka (klienta půjčky) je co nejnižší RPSN, a proto i úrok. Ale: jak to zařídit, abyste si k nižšímu úročení půjčky vůbec dostali? Možností a cest je samozřejmě víc, a odvíjejí se i od toho, zda půjčku teprve vybíráte, nebo už ji splácíte.

Jestliže půjčku teprve vybíráte, pak si vyberte variantu s co nejnižším RPSN. A/nebo zvolte kratší dobu splácení, pokud to vaše finanční situace dovolí (a pokud zkrácení doby trvání půjčky nebude znamenat zvýšení úrokové sazby).

Pakliže už půjčku máte a splácíte ji, snažte se platit vyšší splátky, než je minimum požadované věřitelem. Ale pozor: jen u půjček s možností mimořádných splátek zdarma. Někteří poskytovatelé vám totiž za vyšší než dohodnutou splátku mohou naúčtovat další extra poplatek.

Zvážit můžete i refinancování půjčky, když najdete výhodnější nabídku, a když poplatek za předčasné splacení úvěru nepřevýší úsporu z refinancování. A jestli máte prostředky k předčasnému splacení půjčky, prostě jen doplaťte úvěr dřív (když vám to smlouva umožňuje bez poplatku, nebo jen s drobnou sankcí).

Pro výpočet úroků s výhodou využijete úvěrovou kalkulačku

Kalkulačky úroků z půjčky vám umožní rychle a přesně spočítat nejen výši úroků, ale i měsíční splátky a celkovou částku, kterou zaplatíte. Většina online kalkulaček zohledňuje i postupné splácení jistiny. Díky tomu získáte přesnější obraz o skutečných nákladech půjčky a o vývoji splácení v čase. Navíc si v kalkulačce můžete rychle porovnat náklady při různých parametrech půjčky.

Často se ptáte

Proč se úroky dají snížit refinancováním půjčky?

Refinancování znamená splacení stávající půjčky novou půjčkou, ale s nižší úrokovou sazbou, resp. RPSN. A díky nižší úrokové sazbě bude nižší i výsledný úrok ze zbývající části půjčky. Před refinancováním se nejprve ujistěte, že úspora na úrocích převýší případné poplatky spojené s předčasným splacením současného úvěru.

Jaké jsou výhody předčasného splacení půjčky?

Jedinou výhodou je úspora celkových nákladů na půjčku. Čím kratší dobu úvěr splácíte, tím méně u něj uhradíte na úrocích.

Na druhou stranu: předčasná splátka vyžaduje hotovost, úspory, které musíte odeslat poskytovateli úvěru, abyste ho doplatili. A tím se zbavíte možnosti využít tyto peníze na jiný účel. Třeba na investice. To je přímo nevýhodné v situacích, kdy výnos z investic převyšuje úrokovou míru půjčky.

![[NÁVOD] Výpočet úroků z půjčky - jak na to [NÁVOD] Výpočet úroků z půjčky - jak na to](/Grace/Projects/Bankycz/Design/Images/LogoV2.svg)