Žádost o předčasné splacení úvěru: víte, na co máte nárok a jaké jsou poplatky?

Redakce Banky.cz

Úleva. To je jeden z hlavních pocitů, který mají lidé, když doplatí hypotéku nebo jinou velkou půjčku. Díky předčasnému splacení úvěru ho přitom můžete prožít i dlouho před plánovaným termínem splatnosti. Přečtěte si, kdy o předčasné splacení požádat, jak postupovat nebo jak se vyhnout poplatkům.

Co si z článku odnést

Na předčasné splacení spotřebitelského úvěru má ze zákona nárok každý. Pokud ale tuto možnost využijete, většinou musíte počítat s poplatky. Jejich výše se liší podle:

- typu úvěru,

- doby sjednání

- i podmínek daného poskytovatele.

Dobře si proto spočítejte, jestli se vám takový postup vyplatí. Nebo načasujte předčasné splacení tak, abyste se poplatkům vyhnuli. Například na konec fixace hypotéky.

Kdo má nárok na předčasné splacení úvěru

Předčasné splacení úvěru je situace, kdy se rozhodnete půjčku doplatit ještě před termínem, na kterém jste se dohodli s bankou nebo nebankovní společností. A dobrou zprávou je, že poskytovatel vám tuto možnost nesmí odepřít.

„Předčasné splacení úvěru patří mezi základní práva spotřebitele, máte na něj tedy ze zákona nárok. Banka vám musí vyčíslit zbývající částku i poplatky, které zaplatíte. Jejich výše je přitom u většiny půjček omezená zákonem,“ říká Petr Jermář, specialista na finance z portálu Banky.cz.

Jaký je postup u předčasného splacení úvěru

Ještě než podáte žádost o předčasné splacení, ujasněte si, jestli chcete:

- doplatit celý úvěr,

- nebo pomocí mimořádné splátky uhradit jen jeho část.

Obvykle můžete využít obě možnosti. Záleží tak jen na vašich plánech a aktuálních finančních možnostech, které variantě dáte přednost.

Jakmile máte jasno, kontaktujte poskytovatele půjčky. „Informujte ho o tom, že jste se rozhodli využít předčasné splacení úvěru a nechte si vyčíslit zbývající část půjčky i poplatky související s doplacením dluhu. Získáte tak přesnou částku, kterou musíte bance uhradit,“ vysvětluje Libor Vojta Ostatek ze společnosti Broker Trust.

Následně podejte písemnou žádost o předčasné splacení úvěru. Musí obsahovat:

- číslo úvěrové smlouvy,

- datum splacení

- a vaše kontaktní údaje.

Poté už jen stačí půjčku doplatit.

Celý proces obvykle trvá jeden až dva týdny.

Jaké jsou poplatky za předčasné splacení úvěru?

Ve většině případů musíte počítat také s poplatky za předčasné splacení úvěru. Jejich výše závisí například na tom:

- jakého máte poskytovatele – loňský průzkum ukázal, že poplatky za předčasné splacení hypotéky se liší i o 4 000 Kč;

- nebo jaký typ úvěru splácíte.

Na jiné poplatky totiž narazíte u běžných spotřebitelských úvěrů a na jiné zase u hypoték.

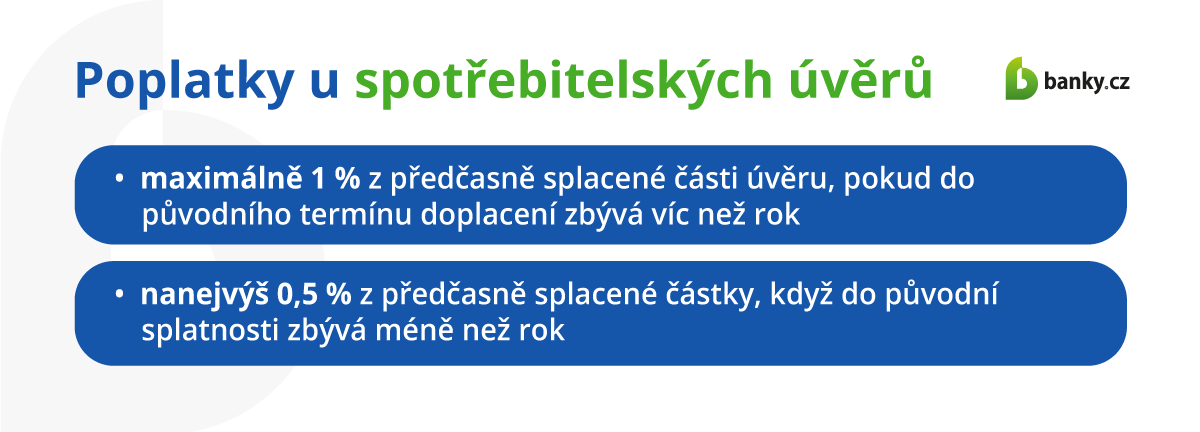

Poplatky u spotřebitelských úvěrů

Maximální výše poplatků u spotřebitelských úvěrů, které nejsou určené na financování bydlení, je omezená zákonem o spotřebitelském úvěru. Podle něj si smí poskytovatel účtovat:

- maximálně 1 % z předčasně splacené části úvěru, pokud do původního termínu doplacení zbývá víc než rok;

- nanejvýš 0,5 % z předčasně splacené částky, když do původní splatnosti zbývá méně než rok.

Zároveň platí, že poplatek nesmí být vyšší než částka, kterou byste do konce splatnosti zaplatili na úrocích.

Poplatky u hypotéky

Také v případě hypotečních úvěrů je maximální výše poplatků limitovaná zákonem. Situace je ale složitější. Poplatky se totiž liší podle toho, kdy jste si hypotéku vzali nebo refinancovali.

Aktuálně platí, že:

- u hypoték uzavřených nebo refinancovaných do 30. 11. 2016 jsou poplatky omezené jen úvěrovou smlouvou – můžou být i v řádu statisíců korun;

- u hypoték uzavřených nebo refinancovaných od 1. 12. 2016 do 31. 8. 2024 si banky smějí účtovat pouze účelně vynaložené náklady na ukončení úvěru – poplatky bývají ve stovkách či nižších tisících korun;

- u hypoték uzavřených od 1. 9. 2024 zaplatíte také úrokový rozdíl, který může být až 1 % z nesplacené částky – poplatky vyjdou i na desetitisíce korun.

Poslední úpravu přinesla novela zákona o spotřebitelském úvěru, se kterou přišla vláda v roce 2023. Původně přitom navrhovala ještě výraznější navýšení poplatků.

Jak na předčasné splacení hypotéky bez poplatků

Zároveň existují situace, kdy můžete hypoteční úvěr doplatit bez poplatků. A to:

- na konci fixačního období;

- do 3 měsíců od stanovení nové výše úrokové sazby;

- při rozvodu a vypořádání společného jmění manželů;

- při prodeji nemovitosti, ke které se hypotéka váže (nemovitost ale musíte vlastnit alespoň 2 roky);

- při úmrtí či vážném onemocnění některého z manželů, kteří mají společnou hypotéku;

- při pojistném plnění z pojištění schopnosti splácet.

„Obvykle platí, že když uvažujete o předčasném splacení hypotéky, měli byste ho směřovat ke konci fixace. Takový postup bývá nejvýhodnější,“ podotýká Libor Vojta Ostatek ze společnosti Broker Trust.

Výhody předčasného splacení úvěru

Největším plusem předčasného splacení úvěru je, že se zbavíte půjčky a snížíte svoje měsíční výdaje. Zůstane vám tak víc peněz na koníčky, investice nebo například na spoření.

Zároveň nezaplatíte tolik peněz na úrocích. Díky tomu vás půjčka vyjde levněji.

Předčasné splacení navíc mívá pozitivní dopad na vaše kreditní skóre, které banky posuzují při žádosti o novou půjčku.

Díky doplacení úvěru totiž snížíte své výdaje. Poskytovatel navíc vidí, že jste si s předchozí půjčkou poradili. A tuto informaci využije při hodnocení vaší úvěrové historie.

Nevýhody předčasného splacení úvěru

Hlavní nevýhodou jsou už zmíněné poplatky. „V některých případech můžou být velmi vysoké. Proto je nejlepší probrat možnosti předčasného doplacení půjčky nejprve se svým finančním poradcem,“ upozorňuje Petr Jermář, specialista na finance z portálu Banky.cz.

Nezapomeňte si také spočítat, jak výdaje na doplacení úvěru zatíží váš rozpočet. Stále by vám mělo zůstat dost peněz, které můžete použít jako rezervu na nečekané výdaje – například na opravu auta.

Vyhnete se tak situaci, kdy si hned po doplacení jedné půjčky musíte vzít další.

Další možnosti, jak snížit úrokové náklady

Pokud je vaším cílem hlavně to, aby klesly vaše měsíční výdaje, máte ještě další možnosti jak na to. Důležité je přitom zejména snížení úrokových nákladů. Tedy částky, kterou každý měsíc zaplatíte na úrocích.

Pomůže vám s tím například refinancování hypotéky nebo jiné půjčky. Při něm svou půjčku převedete k novému poskytovateli, který vám nabídne výhodnější podmínky.

A pokud máte víc úvěrů, zvažte jejich konsolidaci. Například pomocí americké hypotéky. Všechny půjčky tak spojíte do jedné a získáte nižší úrokovou sazbu.

![[NÁVOD] Žádost o předčasné splacení úvěru [NÁVOD] Žádost o předčasné splacení úvěru](/Grace/Projects/Bankycz/Design/Images/LogoV2.svg)