Zmařená investice: Jak ji správně zaúčtovat a minimalizovat ztráty

Každý podnikatel se může dostat do situace, že investice nepřinese očekávané výsledky. Jak v takovém případě postupovat, abyste minimalizovali ztráty a správně zaúčtovali zmařenou investici? V tomto článku se dozvíte, jaké kroky podniknout, jaké jsou daňové dopady a jak se vyhnout nejčastějším chybám. Nenechte si ujít užitečné tipy, které vám pomohou efektivně zvládnout i ta nejtěžší podnikatelská rozhodnutí.

Co si z článku odnést:

- Jak se definuje zmařená investice a jak vzniká.

- Postup zaúčtování zmařené investice a potřebné dokumenty.

- Daňové dopady a možnosti odpisu ztrát.

- Tipy, jak minimalizovat finanční ztráty při zmařené investici.

- Rozdíl mezi zmařenou investicí a jinými typy investičních ztrát.

Podnikání je vždy spojeno s určitým stupněm nejistoty a rizika. I když může být zpočátku vše pečlivě naplánované, v praxi se někdy objeví nečekané překážky. Tržní podmínky se mohou změnit, konkurence sílí, nebo se vyskytnou právní či technické komplikace, které znemožní realizaci plánovaných záměrů. Tyto faktory mohou vést k tomu, že podnikatelský projekt není úspěšný a přináší finanční ztráty. Mezi typické příklady takových situací patří zmařené investice – nedokončené projekty, které z různých důvodů nenaplnily očekávaný zisk, a je nutné je správně zaúčtovat.

„Pokud je společnost kapitálově silná, přečká i zmařenou investici, protože dokáže absorbovat ztráty a přehodnotit své strategické plány. V opačném případě může zmařená investice představovat vážné finanční riziko, které ohrozí nejen její další rozvoj, ale i samotnou existenci firmy. Nedostatek kapitálu může vést k problémům s likviditou, neschopnosti splácet závazky a v krajním případě i k úpadku. Proto je klíčové mít dobře zvládnuté finanční plánování, aby se firma dokázala vypořádat s takovými nepředvídatelnými situacemi,“ doplňuje Petr Jermář z portálu Banky.cz.

Co je to zmařená investice?

Jako zmařená investice se označuje situace, kdy podnikatel nebo firma investují do určitého projektu, který nakonec není dokončen a přinese pouze ztrátu. Tato situace může nastat z různých důvodů – od změn tržních podmínek přes právní překážky až po změnu strategie společnosti.

Důležité je, že náklady vynaložené na tuto investici nemusí být zcela ztracené, protože je lze v některých případech účetně a daňově zohlednit. To znamená, že firma může tyto náklady například odepsat z daní, a tím částečně zmírnit jejich finanční dopad. Klíčovou otázkou je, jak s těmito náklady správně naložit z účetního a daňového hlediska.

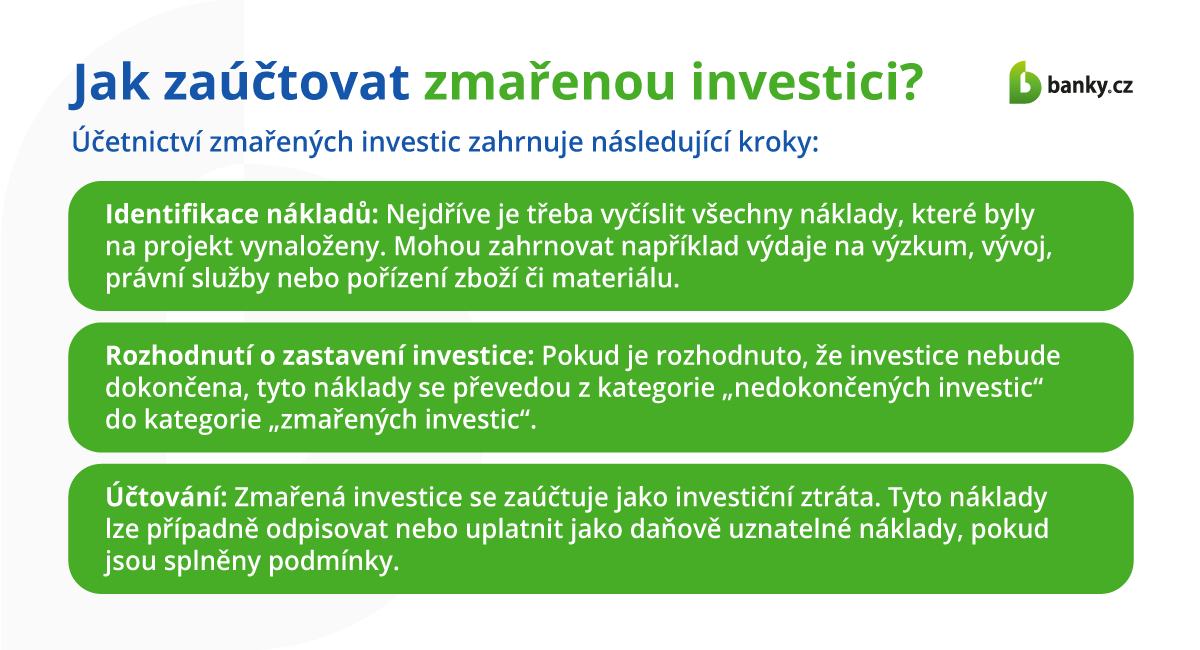

Jak zaúčtovat zmařenou investici?

Zaúčtování zmařené investice je poměrně specifický účetní proces. Je důležité jasně rozlišit, ve které fázi investice byla zastavena a jaké výdaje byly dosud vynaloženy. Účetnictví zmařených investic zahrnuje následující kroky:

- Identifikace nákladů: Nejdříve je třeba vyčíslit všechny náklady, které byly na projekt vynaloženy. Mohou zahrnovat například výdaje na výzkum, vývoj, právní služby nebo pořízení zboží či materiálu.

- Rozhodnutí o zastavení investice: Pokud je rozhodnuto, že investice nebude dokončena, tyto náklady se převedou z kategorie "nedokončených investic" do kategorie "zmařených investic".

- Účtování: Zmařená investice se zaúčtuje jako investiční ztráta. Tyto náklady lze případně odpisovat nebo uplatnit jako daňově uznatelné náklady, pokud jsou splněny podmínky.

Jaký je právní rámec pro zmařenou investici?

Právní rámec zmařených investic se opírá především o zákon o daních z příjmů a související právní předpisy. Tento zákon přímo nestanoví konkrétní postup pro zmařené investice, ale podnikatelé musí při zaúčtování vycházet z obecných principů, zejména z pravidla, že náklady musí být vynaloženy za účelem dosažení, zajištění a udržení příjmů.

Jaké jsou daňové dopady zmařené investice?

Z hlediska daní je třeba zmařené investice posuzovat velmi opatrně. Daňová uznatelnost těchto nákladů závisí na tom, zda lze prokázat, že výdaje byly vynaloženy za účelem dosažení příjmů. Petr Jermář k tomu dodává: „Pokud podnikatel prokáže, že investice byla zastavena z objektivních důvodů (např. zhoršení ekonomické situace), mohou být náklady považovány za daňově uznatelné. V opačném případě mohou být tyto náklady z daňového hlediska sporné.“

Online srovnání podílových fondů

Jak minimalizovat finanční ztráty při zmařené investici?

Minimalizace ztrát je klíčovou výzvou při řešení zmařených investic. Zde je několik tipů, jak postupovat:

- Včasné rozhodnutí: Pokud se projekt ukáže jako nerentabilní, je lepší ho ukončit co nejdříve. Další investované prostředky pouze navyšují celkovou ztrátu.

- Zajištění důkazů: Uchovávejte veškerou dokumentaci k investičnímu projektu, abyste mohli prokázat, že náklady byly vynaloženy za účelem dosažení příjmů.

- Daňová optimalizace: Konzultujte s daňovým poradcem možnosti odpisu nákladů spojených se zmařenou investicí.

- Plánování rizik: Před každou investicí důkladně zvažte potenciální rizika a zajistěte si dostatečnou finanční rezervu.

Lze zmařenou investici odepsat z daní?

Ano, zmařenou investici lze za určitých podmínek odepsat z daní. Podmínkou je, že podnikatel musí prokázat, že náklady byly vynaloženy za účelem dosažení příjmů. Jak jsme již zmínili, pokud k zastavení investice došlo z objektivních důvodů, například z důvodu právní nebo ekonomické překážky, náklady mohou být daňově uznatelné.

Jaké dokumenty jsou potřeba k zaúčtování zmařené investice?

Při zaúčtování zmařené investice je klíčové mít dobře zdokumentovaný celý investiční záměr. Mezi potřebné dokumenty patří:

- Podnikatelský plán: Dokument, který prokazuje, že investice byla zamýšlena za účelem dosažení příjmů.

- Smlouvy a faktury: Veškeré smlouvy a faktury související s realizovaným projektem.

- Rozhodnutí o ukončení investice: Interní nebo externí rozhodnutí o tom, že projekt bude definitivně zastaven.

- Výkazy investic: Důležité je vést přehlednou evidenci provedených investic. Z výkazů jednoduše zjistíte, kolik a za co jste zaplatili.

Jaký je postup při nápravě zmařené investice?

Pokud je investice zmařená, neznamená to, že podnikatel nemůže podnikatelský záměr po určité době znovu oživit. Tento proces zahrnuje několik důležitých kroků:

- Analýza situace: Zhodnocení, proč byla investice neúspěšná a jaké kroky lze podniknout k nápravě.

- Změna plánu: Pokud je to možné, přepracujte původní plán a zamyslete se nad novou strategií.

- Účetní úpravy: Náklady na nápravu mohou být také zaúčtovány jako investiční náklady, pokud projekt pokračuje.

Jaké jsou nejčastější příklady zmařených investic?

Mezi nejčastější příklady zmařených investic patří:

- Nerealizované stavební projekty: Kdy společnost zastaví výstavbu kvůli změně ekonomických podmínek (např. extrémní zdražení stavebního materiálu, růst úrokových sazeb úvěrů apod.)

- Neúspěšné startupové projekty: Kdy firma investuje do vývoje produktu, který nakonec není uveden na trh.

- Zrušené fúze a akvizice: Kdy se plánovaná akvizice společnosti neuskuteční.

Jaký je rozdíl mezi zmařenou investicí a jinými typy investičních ztrát?

Zmařená investice je specifický případ investiční ztráty, kdy projekt není dokončen nebo přináší nižší zisk, než bylo očekáváno. Na rozdíl od jiných investičních ztrát, které mohou být způsobeny například poklesem hodnoty aktiv, zmařená investice znamená, že investice byla zcela nebo částečně zastavena.