Jak hypoteční kalkulačka funguje?

Hypoteční kalkulačka nabízí nejrychlejší a nejjednodušší způsob, jak získat nabídky bank, které odpovídají vašim požadavkům. Jak s kalkulačkou pracovat? Stačí vyplnit několik nejdůležitějších údajů, jako je účel hypotéky, hodnota nemovitosti, požadovaná výše úvěru, délka fixace a preferovaná doba splácení úvěru. Poté zadáte telefonní číslo, na které vám ihned zašleme potvrzovací SMS kód. Po jeho zadání okamžitě získáte přehled aktuálních nejvýhodnějších nabídek hypotečních úvěrů jednotlivých bank.

V jakých případech naši hypoteční kalkulačku využijete?

Naše hypoteční kalkulačku vám pomůže vyhledat ty nejvýhodnější nabídky v těchto případech:

- nákup nemovitosti v ČR (dům, byt, stavební pozemek),

- stavba domu,

- rekonstrukce bydlení,

- snížení energetické náročnosti bydlení,

- nákup družstevního bytu,

- nákup nemovitosti v zahraničí prostřednictvím americké hypotéky, která vyžaduje zástavu vlastněné nemovitosti v ČR,

- proplacení nákladů investovaných do nemovitosti, které potřebujete využít například k vyplacení dědiců nebo bývalého partnera.

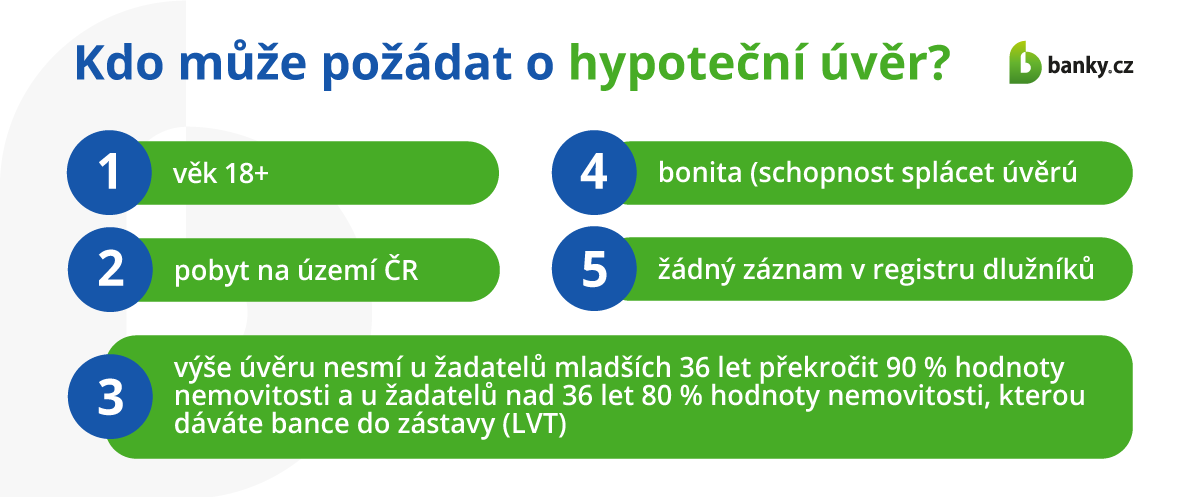

Kdo může požádat o hypoteční úvěr?

O hypotéku mohou požádat jak fyzické, tak i právnické osoby a také družstva a společenství vlastníků jednotek a v neposlední řadě obce. V případě, že o hypotéku žádá fyzická osobě, musí splnit několik podmínek. Jakých?

- věk 18+

- pobyt na území České republiky

- bonita neboli schopnost splácet úvěr

- žádný záznam v registru dlužníků

- výše úvěru nesmí u žadatelů mladších 36 let překročit 90 % hodnoty nemovitosti a u žadatelů nad 36 let 80 % hodnoty nemovitosti, kterou dáváte bance do zástavy (LVT)

Výhody hypoteční kalkulačky

„Asi tou největší výhodou naší hypoteční kalkulačky je skutečnost, že dokáže během několika vteřin srovnat nabídky jednotlivých bank a poskytnout vám informace o tom, jakou úrokovou sazbu dané banky nabízí, s jakými poplatky počítat a jakou částku budete měsíčně splácet. Ušetříte tak spoustu času a energie, kterou byste museli věnovat dohledávání nabídek jednotlivých bank,“ říká Petr Jermář, specialista na finance z portálu banky.cz.

Jak porozumět výpočtu hypoteční kalkulačky?

Výpočet hypotéky prostřednictvím naší hypoteční kalkulačky online je velmi jednoduchý. Jak už jsme zmínili v úvodu, abychom mohli nabídky srovnat, stačí do našeho kalkulátoru zadat následující údaje, které si ještě blíže představíme:

- hodnota nemovitosti

- částka, kterou si chcete půjčit

- doba, po kterou plánujete hypotéku splácet

- délka fixace

Hodnota nemovitosti

Každá hypotéka vyžaduje ručení nemovitostí. Nejčastěji se jedná o nemovitost, kterou kupujete nebo plánujete stavět. Hodnota této nemovitosti vždy musí být větší než částka, kterou si chcete u banky půjčit (výjimkou je situace, kdy ručíte jinou nemovitostí ve vyšší hodnotě nebo více nemovitostmi). Poměr mezi maximální částkou, kterou si můžete půjčit, a hodnotou nemovitosti, určuje takzvané LVT. To je pro rok 2024 stanovené na 80 % hodnoty nemovitosti v případě žadatelů nad 36 let a 90 % hodnoty nemovitosti u žadatelů do 36 let.

Částka, kterou si plánujete půjčit

Částka, kterou po bance požadujete, neboli výše úvěru může být spojená jak s účelovým úvěrem (pořízením nemovitosti, rekonstrukce), tak i s neúčelovým úvěrem (americká hypotéka – peníze je možné využít takřka na cokoliv). Aby vám banka schválila požadovanou výši úvěru, bude posuzovat vaši bonitu, tedy schopnost včas a řádně splácet vaše finanční závazky. Banky se při posuzování bonity zajímají o příjmy a výdaje žadatele, platební historii, zdroje příjmů, věk žadatele, vykonávanou profesi, rodinný stav a nejvyšší dosažené vzdělání.

Délka splacení

Co se týče délky splácení, jsou hypotéky spojeny s delší dobou než například spotřebitelské půjčky. Zpravidla je možné délku hypotéky nastavit na nejméně 5 let a maximálně na 30 let. Maximální délka je však omezená také věkem žadatele. Banky obvykle požadují, abyste dokázali hypotéku splatit do 70 let. Čím delší dobu splácení hypotéky nastavte, tím nižší budou měsíční splátky.

Doba fixace

Fixace u hypotéky je velmi důležitým parametrem, který má vliv jak na výši úrokové sazby, tak i na flexibilitu hypotéky. Doba fixace představuje smluvní období, u kterého se po celou dobu trvání nemění úroková sazba ani měsíční výše splátky. Banky většinou nabízejí fixaci na 1, 3, 5, 7 nebo 10 let. Obecně platí, že čím delší je doba fixace, tím nižší je úrok. Pro jakou dobu fixace se rozhodnout? Podle odborníků je vhodné zvolit kratší dobu fixace v případě vysokých úrokových sazeb a dlouhou dobu fixace v době, kdy jsou úrokové sazby nízké.

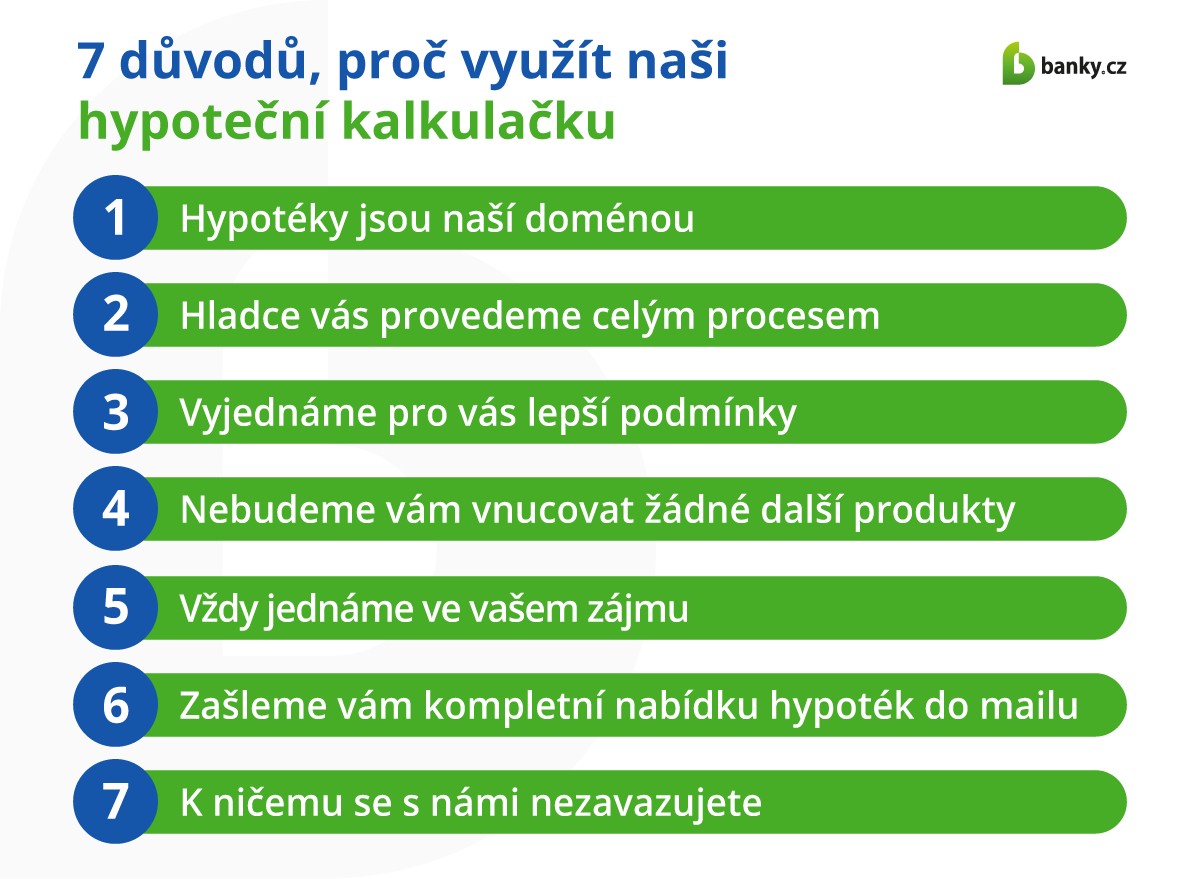

7 důvodů, proč využít právě naši hypoteční kalkulačku

V současné době na internetu najdete hned několik hypotečních kalkulaček. Proč se tedy rozhodnout právě pro tu naši? Naše hypoteční kalkulačka přináší nejen rychlé srovnání nabídek, ale také služby zkušených poradců. Naši poradci jsou tu od toho, aby vám pomohli se dokonale zorientovat ve světě hypoték a aby vám zajistili co nejvýhodnější podmínky. Pojďte se s námi podívat na to, proč se rozhodnout pro naši pomoc.

1. Hypotéky jsou naší doménou

Vzhledem k tomu, že se přímo na hypotéky specializujeme, dokonale se v nich vyznáme a na rozdíl od řady konkurenčních služeb se netváříme jako odborníci na všechno. Abychom vám dokázali poskytnout nejkvalitnější služby, zaměřujeme se pouze na několik segmentů na trhu, ve kterých patříme ke špičce.

2. Hladce vás provedeme celým procesem

Sjednávání hypotéky někdy může být stresující záležitostí. S námi to však zvládnete zcela bez starostí. Budeme stát po vašem boku během celého procesu – od podání žádosti až po čerpání hypotečního úvěru.

3. Vyjednáme pro vás lepší podmínky

Co byste řekli na možnost, získat výhodnější úrokovou sazbu nebo lepší podmínky, než které banky oficiálně nabízejí. Zní vám to dobře? Vzhledem k tomu, že každý měsíc uzavřeme stovky hypoték, máme vyjednané velkoobjemové slevy, o které se s vámi s radostí poradíme. Pokud využijete naše služby, můžete počítat s podmínkami, na které byste sami nedosáhli.

4. Nebudeme vám vnucovat žádné další produkty

Nemusíte se bát toho, že vás budeme tlačit do něčeho, co nechcete a nepotřebujete. Jsme tu od toho, abychom vám pomohli s hypotékou, takže vám nebudeme nutit zbytečná připojištění ani další půjčky. Pomůžeme vám pouze s tím, s čím budete chtít sami pomoci. (U hypotéky je vždy povinné pojištění zastavené nemovitosti a vhodné je mít uzavřené i životní pojištění, není ale nutné.).

5. Vždy jednáme ve vašem zájmu

Vždy stojíme na vaší straně, a ne na straně banky. Naším posláním je pomáhat klientům vyjednat ty nejlepší podmínky, což naši klienti ostatně potvrzují v referencích. Rádi pomůžeme ušetřit i vám.

6. Zašleme vám kompletní nabídku hypoték do mailu

Poté, co vyplníte informace o tom, jakou hypotéku potřebujete, připravíme pro vás přehled úrokových sazeb a podmínek u všech bank na trhu. Abyste ho měli kdykoliv k dispozici a mohli se k němu opakované vracet, zašleme vám ho e-mailem, a to přehledně seřazený od nejvýhodnějších nabídek.

7. K ničemu se s námi nezavazujete

S námi vás nečekají vůbec žádné závazky. Pokud si z naší nabídky nevyberete, můžete bez obav oslovit kohokoliv jiného. Nebudeme vám neustále volat ani vás do ničeho tlačit. Pokud však hypotéku sjednáte s námi, můžete počítat s velkoobjemovými slevami.

Hypoteční kalkulačky jednotlivých bank

Na webových stránkách většiny bank najdete jejich vlastní hypoteční kalkulačky (hypoteční kalkulačka ČSOB, hypoteční kalkulačka Česká spořitelna, hypoteční kalkulačka Komerční banka, hypoteční kalkulačka Air Bank, hypoteční kalkulačka Raiffeisenbank, Fio hypoteční kalkulačka, hypoteční kalkulačka MONETA Money Bank, hypoteční kalkulačka mBank apod.). Nespornou předností naší hypoteční kalkulačky oproti hypotečním kalkulačkám jednotlivých bank však je, že srovnává nabídky všech bank, takže snadno zjistíte, u které banky bude nejvýhodnější si úrok sjednat.

Kalkulačka pro refinancování hypotéky

„Na portále banky.cz najdete nejen online hypoteční kalkulačku, která porovnává nabídky bank a počítá hypotéku, ale také kalkulačku pro refinancování hypotéky. Do této kalkulačky stačí zadat zbývající částku, dobu, za kterou vám končí fixace, stávající úrokovou sazbu a částku, kterou měsíčně platíte. Kalkulačka tyto údaje porovná s aktuálními nabídkami bank a vypočítá vám, kolik byste mohli ušetřit, kdybyste hypotéku refinancovali,“ říká Petr Jermář, specialista na finance z portálu banky.cz.

- podepsaná žádost o hypoteční úvěr

- doklady totožnosti

- potvrzení o výši příjmu od zaměstnavatele nebo daňové přizání od OSVČ

- výpisy z běžného účtu za posledních 3-6 měsíců

- odhad nemovitosti