Jak funguje vymáhání dluhů: Co očekávat a jak se bránit

Jak funguje vymáhání dluhů v praxi? Od první upomínky, přes soud, až po exekuci vede dlouhá cesta, během které máte více možností, než si možná myslíte. Nezaplacená splátka ještě neznamená exekuci na účtu nebo zabavený majetek. Naopak: při správném postupu můžete i vážné finanční problémy vyřešit s minimem následků. Připravili jsme pro vás přehledného průvodce vymáháním dluhů, včetně praktických tipů, jak se bránit a na co máte právo.

Co si z článku odnést

- Komunikujte včas s věřiteli – čím dříve začnete řešit problém se splácením, tím větší máte šanci na příznivé řešení a nižší náklady. Nezavírejte před dluhy oči.

- Mimosoudní řešení je vždy lepší než soudní – je rychlejší, levnější a máte možnost vyjednávat o podmínkách (splátkový kalendář, odklad splátek nebo částečné odpuštění dluhu).

- Máte svá práva i při exekuci – ze mzdy vám musí zůstat nezabavitelná částka, můžete si nechat vyplácet příjem na chráněný účet a máte nárok na zachování základního majetku nutného k životu.

- Oddlužení je nejlevnější řešení při více věřitelích – od roku 2024 trvá jen 3 roky, stačí platit minimálně 2.300 Kč měsíčně a po úspěšném absolvování se zbavíte zbytku dluhů.

- Aktivně se braňte proti neoprávněnému vymáhání – máte k dispozici několik nástrojů jako námitky proti výši dluhu, odpor proti platebnímu rozkazu nebo návrh na zastavení exekuce. Dodržujte však stanovené lhůty.

Co je vymáhání dluhů a kdy začíná

„Vymáhání dluhů je proces, během kterého věřitel uplatňuje svůj nárok na úhradu splatných pohledávek od dlužníka. Může probíhat mimosoudní cestou (např. upomínky, splátkové kalendáře, inkasní agentury) nebo soudní cestou (typicky exekuce). Věřitel, ale i další společnosti, které se do vymáhání zapojí, musejí dodržovat zákonné postupy definované Občanským zákoníkem a speciálními právními předpisy. V nich jsou zakotveny jak práva věřitelů a dlužníků, tak především jejich povinnosti,“ popisuje Miroslav Majer, CEO portálu banky.cz.

Pro dlužníka je důležité vědět, že čím dříve začne svou situaci aktivně řešit, tím lepší má vyhlídky na úplné vyřešení problému, a přitom minimalizuje vícenáklady, které s sebou vymáhání vždycky přináší.

Fáze vymáhacího procesu

Postup vymáhání pohledávek prochází několika jasně definovanými fázemi:

- První fází je interní upomínání, kdy věřitel sám kontaktuje dlužníka. Obvykle začíná telefonátem nebo e-mailem, následuje písemná upomínka. Pokud dlužník nereaguje, přichází druhá, případně třetí upomínka.

- Následuje předžalobní výzva, kterou už musí věřitel zaslat doporučeně nebo do datové schránky. Tato výzva je povinná a musí předcházet podání žaloby alespoň o 7 dní.

- Třetí fází je mimosoudní vymáhání, kdy věřitel může využít služeb specializované inkasní agentury.Tato fáze není povinná a věřitel může rovnou přistoupit k soudnímu řešení (takže vymáhání soudní cestou bude hned třetím krokem).

- Čtvrtá fáze představuje soudní vymáhání. Soud vydává platební rozkaz nebo rozhoduje v běžném řízení. Pokud dlužník nereaguje nebo prohraje spor, získává věřitel exekuční titul.

- Poslední fází je exekuční řízení, kdy exekutor na základě exekučního titulu přistupuje k vymáhání dluhu různými způsoby.

Dostali jste se do problémů s dluhy?

„Jestliže se dostanete do problémů se splácením (půjčky, faktury za energie, za telefon atd.), jednejte rychle a proaktivně. Základem je okamžitá komunikace s věřiteli a snaha o řešení. Například formou splátkového kalendáře, snížení nebo odkladu splátek. Máte-li více problematických závazků, seřaďte si je podle závažnosti a výše sankcí, aktivně hledejte možnosti zvýšení příjmů nebo snížení výdajů, u půjček zvažte jejich konsolidaci do jedné s výhodnějšími podmínkami. U složitější dluhové situace je vhodné vyhledat odbornou pomoc. Nejlépe od některé z bezplatných dluhových a občanských poraden,“ doporučuje Petr Jermář, specialista na finance portálu banky.cz.

Práva dlužníka během procesu vymáhání

Práva dlužníka zahrnují několik zásadních oblastí. Především má dlužník právo na úplné informace o svém dluhu – jeho výši, struktuře a původu. Věřitel musí na požádání doložit oprávněnost své pohledávky.

Práva dlužníka při exekuci obsahují ochranu před nepřiměřenými zásahy. Dlužník má nárok na zachování základního majetku nutného k životu a práci. Ze mzdy mu musí zůstat nezabavitelná částka, která se každoročně upravuje podle životního minima.

Dlužník může kdykoliv navrhnout splátkový kalendář nebo jiný způsob řešení dluhu. Má také právo nahlížet do exekučního spisu a pořizovat si z něj výpisy.

V případě neoprávněného vymáhání má dlužník právo se bránit a následně žádat náhradu škody (jestliže už k nějakému neoprávněnému vymožení došlo).

Jak vypadá interní upomínání

Interní upomínání zahrnuje aktivity věřitele, který se sám snaží kontaktovat dlužníka a dohodnout se na úhradě nezaplacené splátky (splátek). Většinou začíná telefonátem nebo e-mailem, následují SMS zprávy a písemné upomínky. Obvykle proběhnou dvě až tři upomínky v rozmezí několika týdnů nebo měsíců. Věřitel v této fázi informuje dlužníka o výši dluhu, způsobu úhrady a možných následcích nezaplacení.

Jak vypadá předžalobní výzva

Předžalobní výzva je povinný krok před podáním žaloby k soudu. Věřitel ji musí zaslat doporučeně poštou nebo datovou schránkou minimálně 7 dní před podáním žaloby. Ve výzvě musí přesně uvést důvod vzniku dluhu (například smlouva o půjčce), celkovou dlužnou částku, včetně úroků a poplatků, číslo účtu pro platbu a upozornění, že při nezaplacení bude následovat soudní řízení.

Co je mimosoudní řešení dluhů a jak probíhá

Mimosoudní řešení představuje nejrychlejší a nejméně nákladnou cestu k vyřešení dluhových problémů. Věřitelé často preferují tuto variantu, protože jim šetří čas i peníze. Pro dlužníky je zde výhodná především možnost vyjednávat o podmínkách.

Podívejme se na různé možnosti mimosoudních řešení dluhů:

Dohoda o splátkovém kalendáři

Splátkový kalendář je vůbec nejčastější formou dohody mezi věřitelem a dlužníkem. Dlužník se zavazuje hradit pravidelné splátky v dohodnuté výši. Věřitel může, ale nemusí, upustit od úroků z prodlení nebo smluvních pokut.

Částečné odpuštění dluhu

Někteří věřitelé mohou přistoupit na částečné odpuštění dluhu, zejména pokud dlužník uhradí zbývající část jednorázově. Toto řešení je výhodné pro obě strany – věřitel získá alespoň část pohledávky, a dlužník se zbaví dluhu.

Odklad splátek

Při dočasných finančních potížích může věřitel povolit odklad splátek. Obvykle se stanoví konkrétní doba odkladu a způsob, jakým dlužník později doplatí odložené splátky. Covidové období přineslo klientům bank alespoň nějaké pozitivium: banky si vyzkoušely, že je odklady splátek příliš neohrozí na zisku, a tak je od roku 2020 nabízejí mnohem častěji než dříve, a to včetně hypotečních úvěrů.

Konsolidace dluhů

Spojení více dluhů do jednoho může přinést přehlednější a často i levnější splácení. Konsolidaci nabízejí banky i nebankovní společnosti. Je však třeba pečlivě zvážit podmínky.

Srovnejte si konsolidace a refinancování půjček online

Zapojení inkasních agentur

Inkasní agentury působí jako prostředník mezi věřitelem a dlužníkem. Agentury vymáhající bankovní dluhy musejí mít licenci České národní banky. U nebankovních pohledávek tento požadavek neplatí. Pravomoci inkasních agentur jsou omezené (mnohem menší než u exekutorů!) – nemohou vstupovat do obydlí, zabavovat majetek, ani provádět srážky ze mzdy.

Přesto bývají ve vymáhání úspěšné (psychologická cesta), a proto s nimi spolupracují mnozí věřitelé z oblastí finančního sektoru, včetně již zmíněných bank (záložen i stavebních spořitelen).

Průběh soudního vymáhání

Jestliže se nepodařilo dluh vymoci mimosoudní cestou, přijde na řadu nákladnější soudní vymáhání. Začíná podáním žaloby k soudu. Soud nejprve vydá platební rozkaz, proti kterému může dlužník podat odpor. Pokud tak učiní (nebo když nelze platební rozkaz doručit), nařídí soud jednání. Po pravomocném rozhodnutí soudu může věřitel požádat o nařízení exekuce.

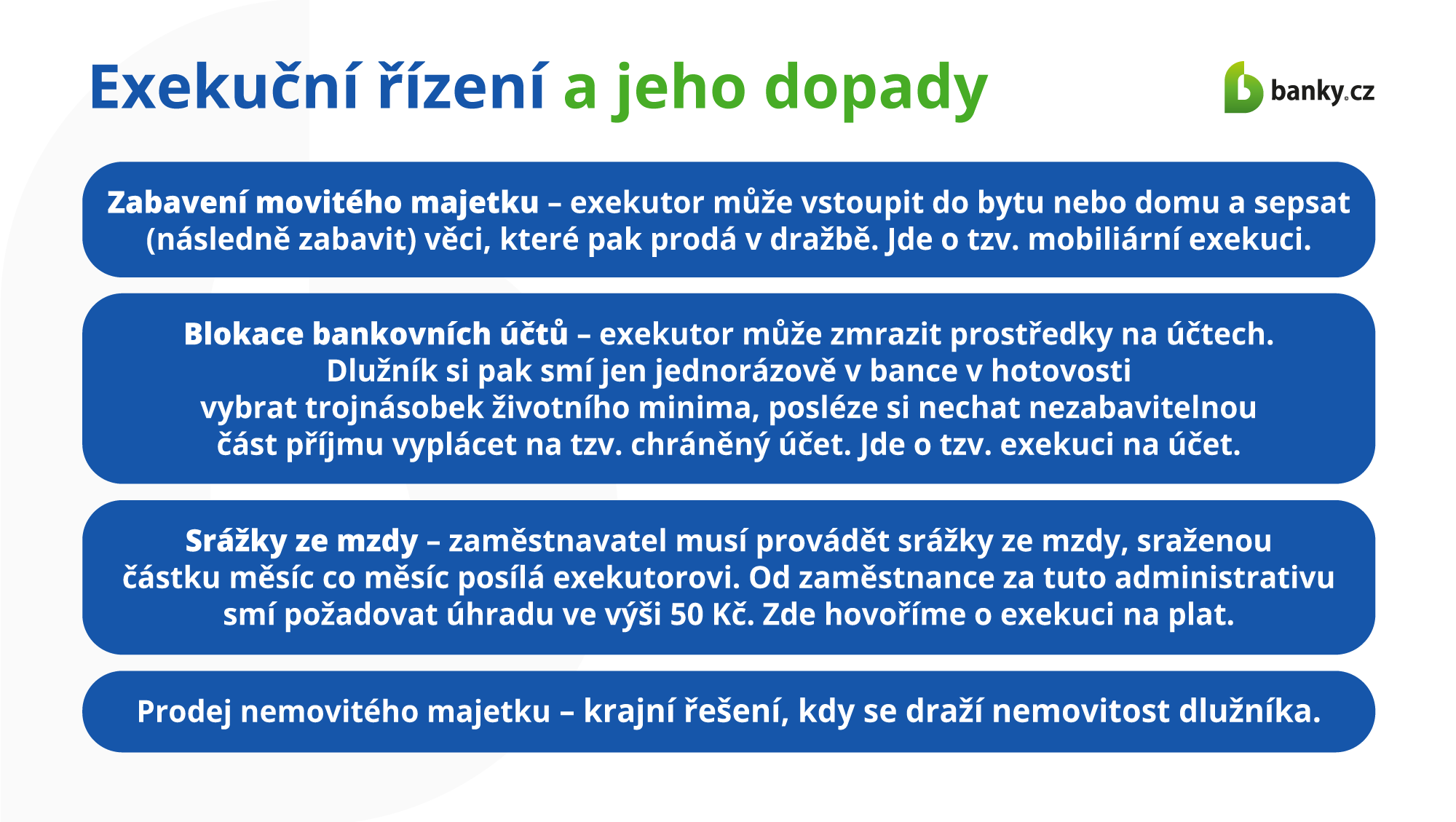

Exekuční řízení a jeho dopady

Exekuční řízení patří k nejzávažnějším fázím vymáhání dluhů. Exekutor má rozsáhlé pravomoci a může využít různé způsoby vymáhání současně. Pro dlužníka to znamená výrazné omezení dispozice s majetkem a příjmy. Metody exekutorů jsou následující:

- zabavení movitého majetku – exekutor může vstoupit do bytu nebo domu a sepsat (následně zabavit) věci, které pak prodá v dražbě. Jde o tzv. mobiliární exekuci

- blokace bankovních účtů – exekutor může zmrazit prostředky na účtech. Dlužník si pak smí jen jednorázově v bance v hotovosti vybrat trojnásobek životního minima, posléze si nechat nezabavitelnou část příjmu vyplácet na tzv. chráněný účet. Jde o tzv. exekuci na účet.

- srážky ze mzdy – zaměstnavatel musí provádět srážky ze mzdy, sraženou částku měsíc co měsíc posílá exekutorovi. Od zaměstnance za tuto administrativu smí požadovat úhradu ve výši 50 Kč. Zde hovoříme o exekuci na plat.

- prodej nemovitého majetku – krajní řešení, kdy se draží nemovitost dlužníka.

Jak komunikovat s exekutorem

Dlužníkova komunikace s exekutorem může rozhodnout o průběhu celého řízení. Základem je reagovat na všechny výzvy a dokumenty, které od exekutora přicházejí. Při komunikaci poskytovat jen pravdivé informace – zatajování nebo lhaní situaci jen zhorší. Dodržování dohodnutých termínů a splátek může vést k vstřícnějšímu přístupu exekutora. Veškerou komunikaci je vhodné vést písemně a dokumenty si ukládat pro případné pozdější dokazování.

Možnosti oddlužení

Má-li dlužník alespoň 2 věřitele a nedaří se mu splácet, smí požádat o oddlužení (osobní bankrot). Od roku 2024 trvá oddlužení tři roky, bez ohledu na procento splacených dluhů (rozhodujícím činitelem je snaha dlužníka splácet). Podmínkou vstupu do oddlužení je možnost odvádět pravidelnou měsíční splátku minimálně 2.300 Kč. Po úspěšném absolvování oddlužení soud osvobodí dlužníka od zbytku dluhů. Oddlužení je finančně nejméně náročným řešením dluhů.

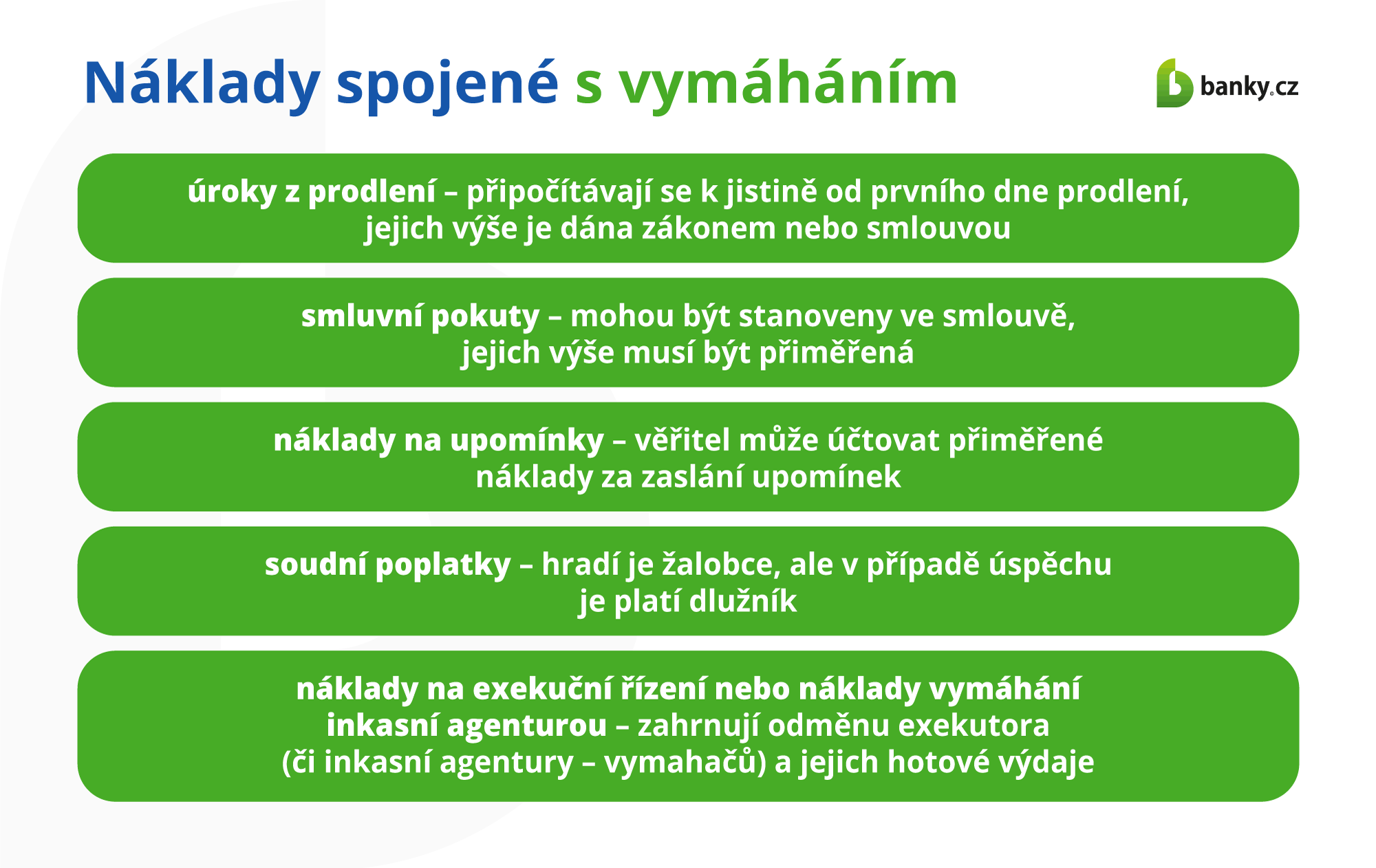

Náklady spojené s vymáháním

S postupujícím vymáháním dluhu narůstají i související náklady. Kromě původní dlužné částky musí dlužník počítat s dalšími výdaji, které mohou původní dluh významně navýšit.

- úroky z prodlení – připočítávají se k jistině od prvního dne prodlení, jejich výše je dána zákonem nebo smlouvou

- smluvní pokuty – mohou být stanoveny ve smlouvě, jejich výše musí být přiměřená

- náklady na upomínky – věřitel může účtovat přiměřené náklady za zaslání upomínek

- soudní poplatky – hradí je žalobce, ale v případě úspěchu je platí dlužník

- náklady na exekuční řízení nebo náklady vymáhání inkasní agenturou – zahrnují odměnu exekutora (či inkasní agentury – vymahačů) a jejich hotové výdaje.

Obrana proti neoprávněnému vymáhání

Když se dlužník setká s vymáháním, které považuje za neoprávněné, má k dispozici několik právních nástrojů obrany. Je důležité jednat rychle a využít všechny dostupné možnosti ve stanovených lhůtách. Využít lze především těchto postupů:

Námitky proti výši dluhu

Dlužník může zpochybnit výši dluhu nebo jeho existenci. Musí předložit důkazy podporující své tvrzení, například doklady o platbách nebo původní smlouvu.

Odpor proti platebnímu rozkazu

Po obdržení platebního rozkazu má dlužník 15 dní na podání odporu. Tím se platební rozkaz ruší, a soud nařídí běžné jednání.

Návrh na zastavení exekuce

V případě neoprávněné exekuce může dlužník navrhnout její zastavení. Důvodem může být promlčení dluhu, jeho zaplacení nebo nezákonný postup exekutora.

Vyškrtnutí věci ze soupisu

Pokud exekutor sepíše věci patřící třetí osobě, může tato osoba podat návrh na jejich vyškrtnutí ze soupisu.

Důsledky neřešených dluhů

Ignorování dluhů nebo odkládání jejich řešení vede k závažným následkům, které mohou ovlivnit život dlužníka na mnoho let dopředu. Podívejme se na typické důsledky neřešených dluhů:

- narůstající výše dluhu – k původnímu dluhu se připočítávají úroky, pokuty a náklady vymáhání

- zápis do registru dlužníků – zhoršuje možnost získat úvěr nebo služby na fakturu

- omezení přístupu k bankovním službám – banky mohou odmítnout otevření účtu nebo poskytnutí služeb

- problémy při hledání zaměstnání – některé firmy kontrolují registry dlužníků.

- problémy při hledání pronájmu – většina pronajímatelů bydlení si zájemce o pronájem prověřuje právě i v registrech dlužníků

- ztráta majetku v exekuci – exekutor může zabavit a prodat majetek dlužníka

Nejlepší cesta? Prevence a řešení dluhů

Prevence dluhů začíná u zodpovědného přístupu k financím. Každý závazek je třeba důkladně zvážit a propočítat si, zda jej dokážeme splácet i v případě výpadku příjmu. Vedení přehledu o příjmech a výdajích pomáhá předcházet finančním problémům. Vytváření finanční rezervy by mělo být samozřejmostí – doporučuje se mít našetřeno alespoň tři měsíční příjmy.

Pokud už dluhy vzniknou, nezavírejte před nimi oči a nehrejte „mrtvého brouka“. Ty dluhy totiž samy nezmizí. Právě naopak: čím déle je budete ignorovat, do tím horší situace dostanete sebe i svou domácnost/rodinu!

Aktivní komunikace s věřiteli často vede k nalezení přijatelného řešení. Sestavení realistického rozpočtu pomůže určit, kolik můžete měsíčně splácet. Ve složitějších případech se vyplatí vyhledat pomoc odborníků, například v občanských poradnách. Pomoc bude bezplatná.

Často se ptáte

Jak se vyhnout exekuci?

Exekuci předejdete především včasnou komunikací s věřitelem při prvních problémech se splácením. Jakmile zjistíte, že nezvládnete uhradit splátku, kontaktujte věřitele a snažte se dohodnout na řešení. Může jít o splátkový kalendář, odklad splátek nebo změnu jejich výše. Věřitelé většinou preferují dohodu před nákladným soudním vymáháním.

Kdy je vhodná mimosoudní dohoda?

Mimosoudní dohoda je vhodná prakticky kdykoliv, ale nejlepší výsledky přináší v počátečních fázích problémů se splácením. Ideální je začít jednat s věřitelem hned, ještě před první vynechanou splátkou (preventivně, když víte, že se blíží období finančních). V této fázi jsou věřitelé obvykle nejvstřícnější k různým formám řešení.

Jak vzniká exekuční titul?

Exekuční titul je dokument, který opravňuje věřitele k zahájení exekuce. Nejčastěji jde o pravomocné rozhodnutí soudu (rozsudek nebo platební rozkaz), ale může jím být také notářský nebo exekutorský zápis se svolením k vykonatelnosti, rozhodčí nález nebo schválený smír.

Aby se z rozhodnutí stal exekuční titul, musí nabýt právní moci a vykonatelnosti – to znamená, že uplynula lhůta pro podání odvolání nebo odporu, a zároveň i lhůta pro dobrovolné splnění povinnosti.

Kde najdu bezplatnou dluhovou poradnu?

Bezplatné dluhové poradenství poskytuje především Asociace občanských poraden, která má pobočky ve všech větších městech. Další možností je Poradna při finanční tísni nebo organizace Člověk v tísni (a jejich Červené sluchátko).

Kontakty najdete na webech těchto organizací nebo vám je poskytne sociální odbor na městském úřadě. Při výběru poradny si ověřte, že je služba skutečně bezplatná – někteří komerční poradci se za bezplatné pouze vydávají, ale později požadují úhradu.

Co se stane s dluhy po smrti dlužníka?

Dluhy po smrti dlužníka přecházejí do dědického řízení jako součást pozůstalosti. Dědicové mají možnost dědictví včetně dluhů odmítnout, a to do jednoho měsíce od vyrozumění o právu odmítnout dědictví. Pokud dědictví přijmou, přebírají i dluhy.

Jak postupovat, když nevím o všech svých dluzích?

Nejprve si vyžádejte výpis z Bankovního a Nebankovního registru dlužníků (BRKI, NRKI) prostřednictvím služby Kolikmam.cz. Součástí služby je hromadný výpis z: BROKI, NRKI, REPI, SOLUS a z centrální evidence exekucí (exekuční rejstřík). Dále kontaktujte ČSSZ kvůli případným dluhům na sociálním pojištění a svou zdravotní pojišťovnu pro dluhy na zdravotním pojištění. Nezapomeňte ani na finanční úřad kvůli dluhům na daních.

S kompletním seznamem dluhů pak navštivte dluhovou poradnu, kde vám pomohou sestavit plán jejich řešení.